顶尖高手冯毅:买在“量变到质变”的突破回抽点上

民间高手冯毅认为,唯物辩证法的“从量变到质”规律同样能体现在股市上。股市上要想重仓大赚,就要把握好大盘和个股起质的变化的节奏,大涨前进场,大跌前离场。要做到这一点,绝不是容易的事情。“那么,理论怎样与实践相结合,辩证法的‘从量变到质’规律又怎样在股市实战中融会贯通地运用呢?”我问道。

“这里有个宏观理论与微观前兆信号统一的课题,”冯毅回答说:“大道理谁都知道,用在股市量化细节上就不容易了,这个有机的结合细化方法曾困惑了我好多年,我经过了不知多少次的失败才慢慢领会其实质,我现在不敢说我找到了微观渐进的准确信号,我只期望把我多年研究的体会与全国的股市老师、高手们讨教交流。”

谁都知道,买股票当然要买后就涨,最好买在大盘底部、个股同步启动的时段,这是最安全的。知道这个道理,大盘低迷时段才是你选股的最佳时段。市场主力为何总能在股市抢占先机?就是因为他们的大资金永远是在大势低迷、个股价格与价值严重背离时才进场。

那么,在酝酿筑底过程中的微观技术层面,又有哪些量化细则的特征条件呢?冯毅认为有以下几条,先说大盘:

(1)要确认大盘的大底,必须测算它从大顶向下调整的空间是否到位。根据国际统一的共识,大盘从大顶向下调整20%为熊市来临;暴跌30%为股灾来临;如果没有国家宏观基本面的恶化,一般大盘下调30%-40%的空间己是极限位置。

(2)调整的时间:按照时间周期规律,中国股市一般筑大底要20个月左右,最长不会超过40个月。

(3)能量:大盘低迷时,成交量一定是相当萎缩的,说明此时段认同度很大(此时多数人认为还要下跌),正因为大家一致的认同,才有了主力机构反向操作的基础。

(4)形态:凡历史大底、战略性大底,一定是相当恶劣的形态,别想让大多数人都清晰地见到“头肩底”、“三底复合形”——事后都出来了。符合以上四个条件,其实就是筑底的酝酿过程,也是质变前最能积累的过程。你知道了这个原理,就会庆幸大机会的悄然来临,而不会在低迷时悲观失望。

(5)周K线上温和、匀称、连续放量,连续2-3周大盘指数高低点上移抬高,周K线的最均线呈多头(参数4、7、11),与移动均线同步呈多头。

(6)大盘指数在以上五个条件符合以后必须上涨10%以上,宣告质的突破成立,一轮中级以上的行情由此开始。个股质的突破大同小异,冯毅把它技术层面更细化、更最化,以致能看得见、摸得着,操作方便。

(1)从大头部向下调整的空间达40%以上,时间为2-4个月,甚至更长。

(2)周K线成交量温和匀称连续放大,向上放量又不宜太大、过猛。周换手率不能超过25%,太大了有做短线的嫌疑。

(3)周K线量均线在长期低迷后的大底部呈多头排列。

(4)周K线移动平均线在大底部也呈多头排列。

(5)该股提前于大盘止跌,又提前于大盘启动,散户又不太介意该品种。

(6)股价连续3-4周有20%以上的升幅,注意此为关键,该20%的升幅就是质的突破。

需要强调的是,量变到质变一定要体现在升幅的突破上(大盘是指数,个股是价格),说它是箱体的突破其实也是这个道理。遗憾的是好多投资者往往对己有了20%升幅的个股,反而识怕了,或者有点儿微利就退出来了。

这个向上质变的突破点,是我们炒股人苦苦追求的关键买点,为了便于操作,冯毅对这个质变点进行了长期研究:

质变点又称临界点,它是改变趋势在微观上的势变点的信号。它的其体特征表现为:

(1)质变点的出现,必须有一个前提条件,也就是说大盘或个股不是任何时段都有质变点的,它必须有一个原有的长时间的形态,这个形态又运行到一个重要位置,质变点的出现才能水到渠成。

(2)价格的突破,非常重要!记住,大盘底部上涨100%左右,个股底部上涨20%左右。

(3)成交量的放大,要求横向(量比)、纵向(换手率)都同时放大。注意:向下突破则不需要成交量的配合。

(4)突破的有效性也称坚定性,向上突破时必须是坚定不移的、行云流水式的突破。

质变点一旦出现,投资者操作的三个要点是:

(1)方向性:这是投资者顺势而为的首要原则。向上,坚决跟进做多;向下,坚决做空,甚至止损也要出局,决不犹豫,更不能操作反了。(2)强弱性:量变到质变的发展过程都有一个强弱变化过程,我们买进个股当然要买强突破的,越强越好,惯性越大,升幅越高,这从移动均线向上突破的角度上来分辨,越陡越强。

(3)偶然性与必然性:个股只有与大盘紧密配合,在该股的短中长趋势都向上共振的情况下,该股突破的必然性才会大大增加,我们操作的成功率才会大大提高,“重仓大赚”的胜算也才会大大提高。

若要举例,打开周K线月K线图,2002年的厦新电子(600057),2003年的盐田港(000088),2004年的东方锅炉(600786),扬子石化(000866)、齐鲁石化(600002)等,对照以上六个条件,可以说几乎无一遗漏。

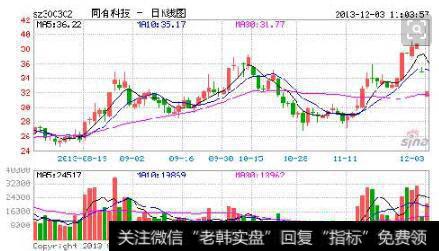

此外,有时质的突破也会有回抽确认,特别是个股涨得过急,成交量过大,盘中部分跟风盘有获利回吐的需要,这是一个绝妙的介入时机。我们买就要买在量变到质变的回抽点上,具体细则量化条件为:

(1)要确认是向上质的突破。

(2)有效性、必然性也要得到确认。

(3)回抽要缩量。

(4)回抽的时间、空间要把握好。

(5)根据自己的资金情况和承受能力,买在“调整的末期”或上涨的初期。