大多数交易者发现裸式期权卖出和信用差价期权这两个策略弊大于利。他们想知道是否存在风险有限而盈利空间较大的波动性卖出策略。尽管不太常用,但的确存在着这样的策略。这种策略从期权价格下跌(即隐含波动性下降)中获利。从价格(而不是隐含波动性)上来说,最昂贵的期权是长期期权。卖出这些期权并对它们进行套期保值可能是一个不错的策略。

满足要求的最简单的策略是卖出日历差价,即卖出长期期权,并利用买进执行价格相同的短期期权来对它进行套期保值。假设两者的确都很贵(短期期权的隐含波动性甚至可能比长期的稍高),但由于长期期权的绝对交易价格高得多,所以如果两者都变便宜,那么长期期权价格比短期期权价格下降的绝对幅度大得多。下面我们利用一个例子来加以说明。

例子:假设在8月份里有如下价格,并假设它们都是昂贵期权,而且满足波动性卖出的第一条标准。

XYZ公司股票价格:119

10月120看涨期权价格:6.75

1月120看涨期权价格:11.25

这种策略包括卖出一份1月120看涨期权,买进一份10月120看涨期权。在上述价格情况下,两份期权的差价带来4.5点的余额(期权价格的差额)。因为这是一个差价策略,所以它要在10月到期时结束头寸。如果后来卖出的期权可以低于4.5的价格买回,那么该差价策略就能获利。我们可以用与上面所讨论的波动性卖出一样的标准来对这一策略进评估。

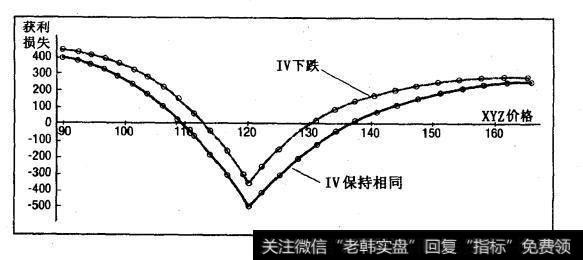

考虑几种情形。首先,如果XYZ公司股票的价格暴跌,那么10月120看涨期权在到期时将一文不值。如果XYZ公司股票10月到期日的价格低于105,那么1月120看涨期权售价大概会低于4.5,差价策略将获利。第二,如果XYZ公司股票的价格暴涨,那么1月120看涨期权售价大概会低于4.5,差价策略将获利。第二,如果XYZ公司股票的价格暴涨,那么1月120看涨期权的时间价值就会下跌。如果10月到期日的XYZ公司股票价格大约位于138之上,那么期权价格差价大概也会低于4.5。那么,风险在哪里呢?就在股票10月到期日价格在120执行价格附近的时候。那时,10月看涨期权在到期日一无所值,但1月120看涨期权的售价将极有可能超过4.5。因此,这种情况下头寸结束时将会造成损失。图9.8说明了10月到期日的时候这日历差价期权的获利状况。

这些情形都根本没有考虑隐含波动性的下跌,但如果XYZ公司股票期权的定价更为正常,那么,这种策略就将获利。例如,目前这种差价正常情况下就可能是3.5而不是4.5。正是目前这种高隐含波动性导致了差价的增大。图9.8同时也说明了如果隐含波动性下跌到其历史纪录的第50个百分点,那么获利就可能成为定值。

图9.8 10月到期的XYZ公司日历差价卖出

上述策略在技术上被称作反向日历差价策略。对这种交易策略进行修正可以形成更理想的头寸:买进更高执行价格的看涨期权(同时卖出和反向日历差价策略一样的看涨期权)。为了保证头寸中性,你买进的期权应比卖出的多。例如,同以前一样,卖出一份XYZ公司1月120看涨期权,但现在买进两份XYZ公司10月130看涨期权。2:1大约就是一个中性头寸。

同样,这个差价期权也会产生最初的期权费余额,你将在10月到期日结束差价期权。和前面一样,如果XYZ公司股票的价格急剧下跌,差价将获利,因为1月120期权可以有机会以低于最初期权费余额的价格买回。不过,如果XYz公司股票的价格急剧飙升的话,这一差价能够获得无限盈利空间,因为多头看涨期权有两份,而空头看涨期权只有一份。隐含波动性的下跌也会创造盈利。直到10月到期日之前,这个头寸都风险有限,因为10月多头看涨期权保护了1月空头看涨期权。只有在10月到期日XYZ公司股票的价格正好为1300多头看涨期权的执行价格)时,该差价才会发生最大风险。这种比率差价的风险比_L述的反向日历差价的风险要大,但是这在意料之中,因为它的上涨盈利空间大得多。

当将这些策略应用到股票或指数期权当中去时,请记住这样一个事实:由于股票期权交易古老的保证金规定,长期期权出售必须按照裸式期权交纳保证金(即使在10月到期日之前(含到期日)它显然一直受到短期期权的保护)。因此,这些策略最适合于那些拥有多余股票(来自库存或股票相关债券)的交易者。这些股票可用作期权头寸保证金,而不用将它们出售。对期货期权而言,考虑将这些差价策略用作套期保值将更为合理。

总之,在期权变得非常昂贵的时候,,就可以采用反向策略。如果标的工具波动(上涨或下跌)的幅度足够大,或者隐含波动性下跌(期权变得便宜),那么,这些策略风险有限却能够获利。如果股票或者指数在期权到期日正好位于期权的执行价格,那么此时风险最大。