对于普通人来说,基金定投每月固定定投一定金额,在股市下跌时不断积累份额,在股市上涨时,获得收益,会有一笔不错的收益。

中国股市由于熊长牛短,股市波动特别大,有很多基金定投者,只是傻傻的定投,没有及时止盈,遭遇定投收益上上下下坐电梯,有的还出现由盈利到亏损的局面。一方面影响收益,另一方面定投体验非常差,因此,对于基金定投,在盈利达到预期目标要及时进行止盈。因此有人说:“定投止损不可取,定投止盈不可缺”。

但是盈利目标如何确定,确是仁者见仁智者见智,不同的专家有不同的观点。在理财论坛中,就有人问,我是应该达到盈利目标10%止盈,还是等待高估值时卖出,或者牛市再止盈呢?因为看了不同的书,不同作者的观点,止盈策略都不一样,基金小白们不知道到底应该听谁的?

在我看来,不同的定投策略,止盈方法是不一样的。

一、定投策略为止盈不止损,到达盈利目标就止盈。

代表人物薛碧燕,在她的《买基金为自己加薪》中指出,定投随时进场,最高指导原则是止盈不止损。

也就是说,如果按照薛碧燕的基金定投理论来进行定投,你遵循的止盈原则,就是到达盈利点就止盈。至于亏损或者没有到达止盈点,就坚持继续定投,只要坚持时间够长,中间不停止定投,不管五年或者十年,一定能够盈利,只是盈利多少而已。

1、设定盈利点的应考虑的因素。

第一,与开始定投时的股市高低因素有关。在股市相对低点定投,盈利点可以设置高一些,比如15%—20%。反之,盈利点设置低一些,比如10%。

第二,与定投金额高低有关。金额越高,盈利点设置越低,金额越低,盈利点设置越高。

如果定投金额比较大,比如每月10000元,甚至更多,既可以按照盈利点10%来止盈,也可以按照盈利金额来止盈。比如定投金额累计达到12万元,当盈利金额达到1万元,收益率约为8.3%,你很满意了,就可以赎回,然后重新开始定投。反之,每月定投100元,定投5个月只有500元,即使盈利20%,也只有100元,这时你可以选择赎回,也可以继续定投,等待定投盈利达到一定金额水平,同时达到盈利点时再赎回。

第三,与基金定投类型有关。波动越大,止盈点越高,波动越小,止盈点越小。比如定投某些主题基金,由于波动相对幅度比较大,可以设置止盈点高一些,比如15%-20%。而对于定投指数基金,跟踪指数,波动相对小一些,可以设置止盈点低一些,比如10%。

总之,对于采用随时进场定投基金,而且主要以主动型股票基金为主进行定投,止盈点的设置要考虑股市高点、金额大小和基金种类。设置低的止盈点,比较容易达到,定投过程比较舒服,获利可能小一些。设置高的止盈点,可能要忍受亏损时间较长的折磨,获利可能高一些。

2、设置止盈目标。

一般建议,在股市行情不是很好的时候,止盈点可以设置低一些,比如当前震荡市场行情,很多人都把止盈点设置为10%,到10%就止盈,然后把赎回资金分成12份,继续定投。反之股市在持续上涨阶段,就可以设置高一些,比如20%或者30%,以获得较高收益。

至于止盈是全部赎回,还是部分赎回,可以自己选择。

喜欢简单一些的,就全部赎回,然后继续定投。或者认为未来股市风险较高,可以落袋为安,回避未来可能下跌的风险。

如果认为股市点位不高,未来股市还有可能上涨,可以选择只赎回盈利部分,保留本金部分,然后继续定投。或者赎回本金部分,保留盈利部分。

比如我目前继续定投的唯一一只主动型基金国泰金龙行业精选,采用的是部分赎回。达到10%赢利点,止盈过2次盈利部分,本金部分继续定投。主要我认为股市还在相对比较低的点位,定投金额不是很高,积累的份额可以在未来股市上升中获得更高的盈利,而部分赎回,可以降低持仓成本。

总之,对于基金定投初学者,可以设置一个固定止盈目标,比如10%,目标低一些,比较容易达到,利于坚持定投。达到盈利目标就全部赎回,原有的基金如果业绩比较好,可以继续定投,否则选择更好的基金重新定投。薛碧燕把这种定投方式称为基金养基金,通过复利的方式可以不断滚雪球。

二、按照估值法进行定投的策略,低估值买入,正常估值持有,高估值卖出。

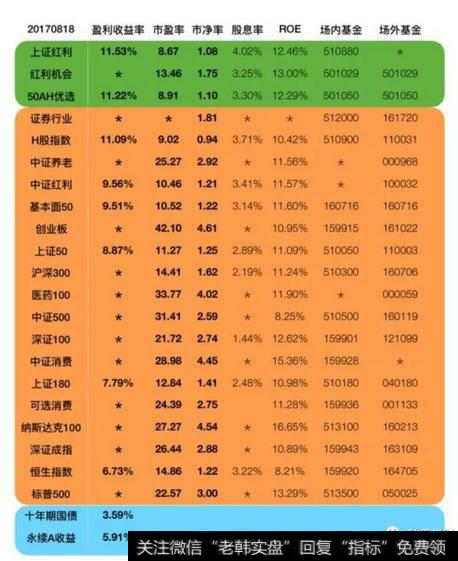

代表人物银行螺丝钉,以定投指数基金为主。他的低估值定投方法被很多人认可,而且他每天发布估值表,方便定投者查看。

他的定投方法借鉴了格雷厄姆的估值策略,采用盈利收益率法进行估值来进行定投,实际上是价值方法在指数定投中的应用。

方法简单,容易理解,易于掌握。尤其是在股市下跌中,基金定投出现亏损,由于有股票更便宜了的理由支撑,心态改变为越便宜越买的喜悦心情,使投资者能够克服恐惧心理,达到越跌越买,反而能够获得较好收益的效果。

尤其是今年上半年蓝筹白马等低估值股票有一波上涨的行情,使跟随定投者尝到了甜头。

估值定投法止盈的目标就是指数高估值时卖出,指数估值表可以自己制作,也可以参考每天公布的指数估值表来判断。

上图是银行螺丝钉发布的8月18日指数估值表,目前有三个指数还在低估值中,可以选择进行定投。我目前选择红利机会在定投。而且已经定投的中证红利在持有中,等待高估值卖出。如果较早跟随定投H股指数和50指数,应该都有比较好的盈利水平了。

在按照估值法止盈时,你看即使盈利到达了10%或者20%以上,都没有止盈的动作,因此定投策略不一样,止盈的策略也不同。

达到高估值后的止盈,也有两种方式,一种是全部赎回,然后定投其他低估值品种。如果没有,就投资其他固定收益类产品,比如货币基金、P2P等。另一种是分批赎回,因为达到了高估值,不代表股市就不涨了,所以可以按照三条止盈线分别止盈。

比如达到高估值红线,止盈60%,超过高估值红线10%,止盈30%,超过高估值红线20%,止盈10%。

三、根据市场情绪的牛市止盈法。

前面两种方法适合于基金定投初学者,或者喜欢简单方式的投资者。如果是经历过牛熊,有丰富的基金定投经验,就可以选择牛市止盈法。

牛市除了依靠相关技术指标来判断,还有著名的鸡尾酒理论可供参考。

著名的投资人彼得林奇,年龄不大时就退休了。他掌管的基金投资收益很好,但是他几乎没有一点时间陪家人,所以后来选择了退休。他的鸡尾酒理论颇为经典,可以供我们作为股市不同阶段的判断标准,尤其是牛市阶段的判断。

当股市在底部时,或者说将要上涨时,如果你参加一个鸡尾酒会或宴会,你如果谈起股票时,没有人搭腔,你的话没有人接下茬。偶尔有个接下茬的也是在否定股市,或者说股市就是骗人的等等(大概是因为他的股票都被套住了)。这是第一阶段。

当股市已经开始上涨,但涨幅不大,涨势还比较缓慢。这时,如果你在宴会上说起股票,那会有一两个人搭腔,但是他们说的是股市有风险,让你谨慎。然后就又转到别的话题。这是第二阶段。

第三个阶段是,当你参加宴会时,谈起股票,这时候有很多人围过来,但是他们的问题大部分是请教你要买哪只股票,或者哪只股票有消息。这时候股市已经上涨了很多,关注股市的人很多了。

第四个阶段是,当你参加宴会时,每一个人都在谈论股票,你想谈点别的都没人理你。而且这时候每个人都成了股市投资专家,他们会不遗余力地告诉你应该买哪只股票,而且他们那里有很多关于股市的消息还都是内幕消息,每个人都很兴奋,因为他们都赚了钱,都以为自己就是专家了,而且还有些人已经辞掉工作准备专门以股票为生了。

如果你看到了第四个阶段,那就坚决的卖掉手里的股票吧。

根据市场情绪进行牛市止盈。按照上述鸡尾酒理论,如果某段时间身边出现“同事个个都突然成了股神,一些从来不炒股的亲朋好友也开始参与市场,新开户数连创纪录,基金销售一天创纪录等现象”,投资者就要警觉了,按照以往经验,这个时点即使不是市场最高点,也是相对高位,一定要考虑定投止盈问题了。

对于基金定投止盈,阅读很多基金定投的书,看了不少关于基金定投的文章,可是实践操作起来,还是会有各种疑问,需要不断实践。

目前我的基金定投中就有目标止盈法和估值止盈法两种,针对不同的基金定投策略,止盈方式也是不同的。至于牛市止盈法还要等待牛市来临后实践了。

总之,不同的定投策略,会有不同的止盈方法。基金定投者需要根据定投实际情况和止盈操作,反复实践,找到适合自己的止盈方法。