投资理财基础:大背景

共同基金控制着美国金融资产的很大一部分。美国投资公司协会是共同基金业的一个贸易组织,根据该协会的估计,2003年共同基金将大约22%的资产投资于国内股票,剩下的78%则投资于退休基金、保险公司、捐赠基金和家庭中。股票以50%的份额主导着共同基金投资组合,紧随其后的是货币市场基金(28%)、债券型基金(17%)和混合型基金(6%)。总的看来,8126只共同基金下有2亿6100万个账户,总资产大约价值7.4万亿美元。

进行主动管理的基金公司管理着共同基金的绝大部分资产。在2003年底,根据理柏(Lipper)的分类,多于90%的共同基金试图获得超越市场平均水平的收益。如果再将定义限制为去除只进行被动管理、核心资产类别的基金,那么进行主动管理的基金总数就超过了93%。

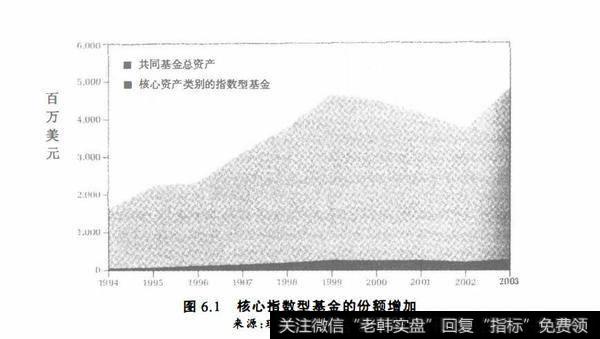

在过去10年里,被动管理型基金的比重有了大幅度增加。1993年,理柏仅将2.3%的基金确定为模拟市场型。1993年,只有1.6%的基金被限制定义为被动管理的核心资产类别。虽然在近年来增长很快,指数型基金仍然只占所有基金的很小一部分,有利于投资者的指数型基金所占的比重就更小了。

2003年,5300万家庭中的9100万人持有共同基金,这几乎占到了全国家庭总数的一半。与此相反,在1990年时,只有25%的家庭持有共同基金,而在1980年仅有6%的家庭持有共同基金,这就表明在过去的20多年里,共同基金的市场得到了很大拓展。美国投资公司协会断言共同基金的日益流行是由于它“集多元化、专业管理、流动性等于一身,既方便,人们又能买得起”。不管共同基金旗下资产增长的原因是什么,持有基金突然变得非常普遍,使得家庭金融资产增加了对共同基金的持有份额。

图6.1核心指数型基金的份额増加

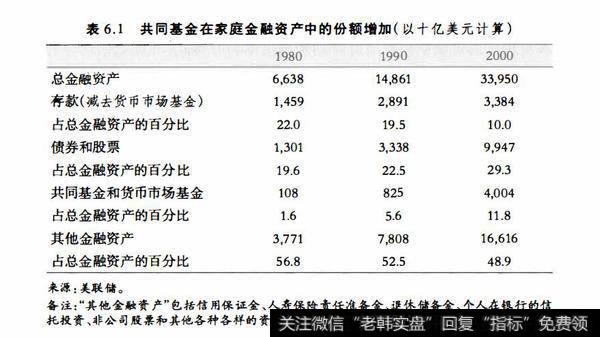

根据美国联邦储备委员会提供的资金流量数据,截至2000年12月31日的20年间,美国的家庭金融资产增长为原来的5倍还多。共同基金在家庭资产负债表中起着越来越重要的作用,在1980年时它只占到了几乎注意不到的1.6%,而到2000年,它所占的份额已经增长了很多,达到11.8%。尽管共同基金业的市场份额有了相对增长,直接持有股票和债券却吸引了更多的资金流入(增长了8.6万亿美元还多,而共同基金增长了4.0万亿美元),并且掌握着更大份额的家庭资产(占29.3%,而共同基金只占到11.8%)。

表6.1共同基金在家庭金融资产中的份额増加(以十亿美元计算)

养老金计划也是推动共同基金业成长的一个重要因素。2003年,共同基金占据了12.0万亿美元养老金市场的22.5%,剩余部分则由养老金基金、保险公司、银行和经纪公司所掌控。共同基金管理着超过1/5的养老金,这就反映出公司主导投资的固定收益型养老金计划向个人主导的固定缴款型养老金计划(401(k)和403(b)账户)转变的趋势。养老金占到了共同基金资产的36.4%,也就是2.7万亿美元。

近几十年来,越来越多的雇主不再向雇员提供固定收益型养老金计划,而是提供固定缴款型养老金计划。在传统的固定收益型计划中,雇主承诺在雇员退休后将会获得固定金额的养老金。支持这些承诺的力量有养老金资产、赞助单位(公司、非盈利性机构或者政府)和•非政府领域的养老金收益担保公司(PBGC)。养老金资产基本都得到了专业管理,这有助于为美国的工人提供保障。

当投入的养老金资产不足以履行支付固定养老金的义务时,不管是现在还是将来,要领取养老金的人都可以指望赞助单位的信用来履行支付承诺。当赞助单位无力支付时,他们还可以指望养老金收益担保公司。这样,固定收益型养老金计划可以为参与人提供三层保护网,分别是养老金资产、赞助单位的信用和PBGC。

从固定收益型养老金计划向固定缴款型养老金计划的转变,对美国工人的退休保障有着重大影响。在某种程度上,公司希望避免固定收益型养老金计划造成的未来义务的不确定性,于是越来越倾向于向雇员提供固定缴款型养老金计划来满足他们的需要。在固定缴款型的养老金计划中,公司和雇员都将一定的资金投入到一个账户中,然后这个账户必须由雇员自己来管理。雇员不能再指望那一系列的安全网来保证他们得到固定收益,他们自己决定的储蓄水平通常都不周密,并时常在信息不畅的情况下进行投资选择,而这些却决定着他们的未来。不管在决策过程中多么费尽心机,固定缴款投资者的退休保障将随变幻莫测的市场而变化。

从固定收益型养老金计划向固定缴款型养老金计划的转变比较快速。1981年时,养老金计划所惠及的工薪阶层中,大约有90%可以享受固定收益型养老金计划带来的保障。而到2001年时,能够享受固定收益型养老金计划的工人比重已下降到40%略多一点。与此相反,固定缴款型养老金计划的覆盖面已从1981年时的大约40%增长到2001年时的接近90%。很明显,美国的工人已经发现他们退休后的命运正越来越多地掌握在自己手中。

强迫个人承担退休储蓄的责任引发了很多严重的问题,首当其冲的就是他们并没有全部参与到固定缴款型养老金计划中来。根据2001年美联储所做的消费者财务状况调査,在有资格参与401(k)计划的工人中,超过1/4的人选择不参与。而在真正参与进来的雇员中,只有不到10%缴了最高数额的款项。当他们更换了工作时,已经积累的养老金计划资金中将有极大一部分被兑换成现金。没有了开始资产积累过程的种子,雇员面对的退休前景将非常暗谈。

一旦投资者预留出未来所需的一笔资金,如何投资这些资产的挑战又开始了。共同基金在向个人提供投资管理服务方面发挥着越来越重要的作用,投资者应该对此予以特别关注。尤其是随着公司和政府决定将退休保障的责任从雇主转移到雇员身上,共同基金的资产能否得到有效、合乎职业道德的管理,就与社会有着越来越重要的利害关系。不管投资者储备的这笔钱最终用途是什么,谨慎的投资者都会特别关注那些导致投资者的期待与基金管理人的愿望出现背离的各种矛盾和分歧。