简单却看不透,这才是真实的巴菲特投资方法

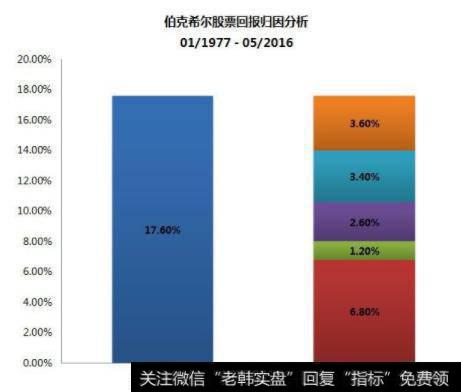

事实上,巴菲特的投资方法很不简单,因为至少有3.6%的投资收益是无法被学术解释的。

我们通过归因分析,对股神的历史回报进行了解构。

从图中可以看出,在1977年1月到2016年5月之间,伯克希尔的年均回报为17.6%。其中,市场平均回报占到了6.8%,价值因子、低风险因子和质量因子,分别占据了31.2%、2.6%、3.4%,另外的3.6%的超额收益是无法解释的。

其实大量的专业的投资人,都试图对巴菲特老前辈的回报进行解构,但是都没办法100%解释他的回报来源。我们曾经通过简单的价值股指标,模拟了股神的投资方法,看看能不能解开巴菲特他老人家的神秘投资面纱。

高质量 + 低估值

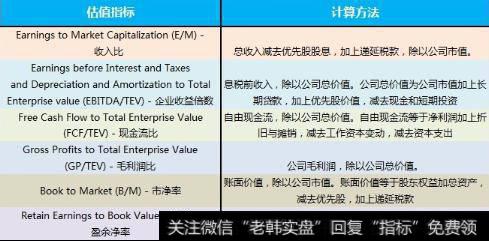

我们先选取了估值指标

在过去40年的数据上,企业收益倍数这个指标表现最好

然后我们从学术论文中选取了5种最常用的质量指标。

并用估值指标中表现最好的企业收益倍数(EBITD/TEV)与质量指标搭配使用,用量化回测的方式,看看会有什么样的结果(规则和过程可以参考我写的文章《寻找高质量的价值股 才是真正的价值投资》)。

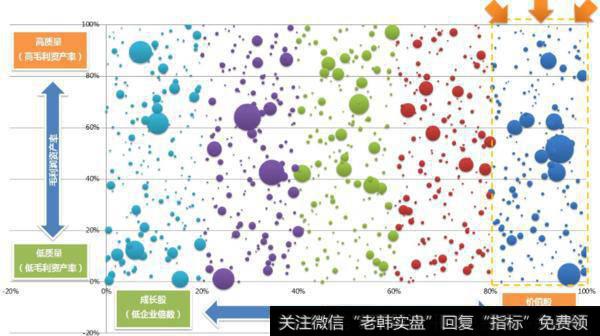

简单来说就是在低估值的基础上,选取高质量的股票,并且集中持有:

最后的年化收益结果

可以看到质量最高的股票组,其年化收益率明显的比其他组的高。如果通过资产增长率来做筛选的话,资产增长率最高的股票组比资产增长率最低的股票组,每年多赚4%;最好的高质量价值股每年年化收益率高达17.71% (毛利资产率),超过标普500同期近70%!其它的质量指标,也全部好于市场同期。

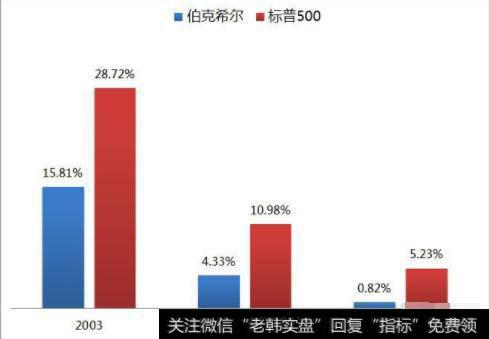

然并卵,跟大神一比,还是相形见绌:

虽然我们筛选的高质量价值股远超大盘同期表现,其中高综合质量价值股的年化收益率为17%。与股神的扣除无风险收益之前的年化收益(20%)差距仍然在3%-4%左右。

这差不多就是股神巴菲特无法被解释的那部分超额收益的来源。

当然,如果硬要解释,还是有答案的。比如Frazzini,Kabiller,Pedersen在所写的《Buffett's Alpha》一文中,也指出:

However, we find that the alpha becomes insignificant when controlling for exposures to Betting-Against-Beta and Quality-Minus-Junk factors. Further, we estimate that Buffett’s leverage is about 1.6-to-1 on average.Buffett’s returns appear to be neither luck nor magic, but, rather, reward for the use of leverage combined with a focus on cheap, safe, quality stocks.

说白了就是高质量、低波动,外加长期坚持和较低的资金成本。

简单+定力,才能成为股神

我曾写过一篇文章《如果你能预知未来,你会怎么炒股》,就写过类似的事情,即便你看透了巴菲特手里的牌,也未必能获得像巴菲特一样的回报,为什么呢?

因为行为偏见,通俗点说,就是投资心态的影响,经常起作用的是风险厌恶。因为股市必然是存在波动的,有时候波动还很剧烈,特别是在经济危机期间。而这种大幅回撤的影响对投资人的情绪是有显著影响的,一般是上涨带来的快乐的两倍,同时,如果经常查看股票,带来的痛苦更加难以承受。

2003年至2005年间,股神的回报大幅低于标普500,累积跑输大盘近25%。我们的研究表明,一般30%就是投资人的心理承受极限了。在25%的时候,估计很多投资人都无法接受了。我们还记得当时很多投资人嘲笑巴菲特已老。

原因呢?

因为价值投资必然是逆向投资,需要在股海里挑选优质的低估的价值股,为什么会被低估?因为羊群效应呗!这就是股神说过的【别人恐慌时贪婪,在别人贪婪时恐慌】。

得,这基本意味着股神出场的时候,是有大幅下跌的可能性的。

说到这里,我想到了2016年,李嘉诚曾经在英镑对美元大幅下跌的行情中,大幅买入英镑,当时遭到了很多人的嘲笑,而现在看来,这显然是一笔很精明的投资。两者的操作思路,基本如出一辙。但是,当时英镑还在下行趋势中,请问,谁有这个勇气接盘英镑呢?

而且,由于股神选的都是优质股,与指数必然是存在跟踪误差的,也就是说与大盘走势是不一样的,有可能是大盘跌了10%,股神跌了11%;而大盘涨了10%,股神涨了20%。

这样的跟踪误差,对于很多短线选手来说,承担的心理压力可想而知。真的很难拿的住哦,所以就算是知道了巴菲特的秘诀,但是你没有巴菲特这块牌子,也很难复制巴菲特奇迹般的投资方法。