核心结论:①20世纪欧美贫富分化呈U型曲线,1970年曲线重新回升源于资本收益率(R)>经济增长率(G)。②美国经验表明,R和G相对大小受产业结构影响,第三产业占比提高推升R,并高于G,1980年以来很显著。③中国2013年开始第三产业占比超越第二产业,年化的万得全年收益率已超越名义GDP同比,未来此趋势会强化。

权益投资将愈发重要

——《21世纪资本论》的启示

《21世纪资本论》指出西方国家贫富分化趋势呈U型曲线,1970年以来贫富差距再次扩大的首要原因是资本收益率大于经济增长率。借鉴发达国家经验,随着产业结构升级资本收益率将大于经济增长率,资本收入在整个国民收入的比重会进一步提高,居民配置权益资产将获得更大收益。

1、欧美收入不平等回升源于R>G

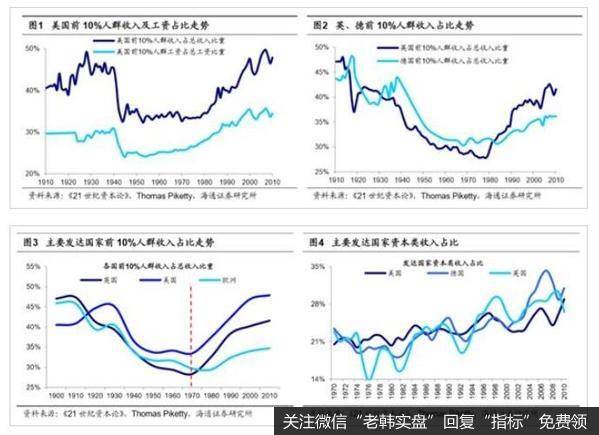

20世纪欧美贫富分化呈现先改善后恶化的“U型”曲线。收入不平等与贫富差距扩大是全球各国出现并被广泛关注的问题,财富分配是否公平与高效会对社会稳定及经济增长带来深远影响。法国学者托马斯·皮凯蒂在《21世纪资本论》一书中研究了自18世纪工业革命以来主要发达国家的资本变化及收入不平等的演变趋势,发现国民收入和财富的趋同与分化受到多种因素的交替影响。我们用收入前10%人群的收入占国民收入比重来刻画收入不平等现象,在1910-2010年期间,可以发现美国不平等趋势呈显著“U型”。前10%人群的收入占美国国民收入的比重从1910-1940年40%-50%下降到50年代不足35%,这一比重持续到1980年,随后不断上升直到2000-2010年重回45%-50%。1900-2010年欧洲总体的收入不平等呈现出先下降后上升的态势,从上世纪70年代不到30%上升至2010年的37%。英国前10%人群的收入占国民收入比重也为“U型”趋势,从接近50%到上世纪70年代降至低于30%,随后不断回升至40%以上,英国不平等程度高于欧洲总体水平。英、美两国收入差距不断扩大一方面在于高管的极高薪酬增大了劳动收入不平等,使得前10%人群收入占总量40%-50%;另一方面则源于巨大的资本占有差距加剧了资本收入不平等。从资本占有量看,社会少数人群占有了大部分资本,自1970年开始,英、美两国前10%人群的私人财富占社会总财富比例开始向上增长,到2010年达到70%以上,前10%群体依靠资本积累带来的资本收益也进一步拉大了与其他阶层的收入差距。此外,一个普遍现象是资本收入随着收入层级的提高变得愈发重要,以2007年美国前10%人群的收入构成为例,随着收入层级的提升,资本类收入占比也不断上升,直至前1%人群资本收入占据了主导位置。

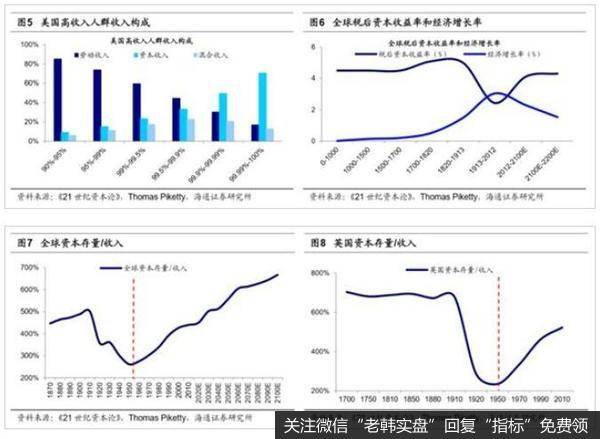

1970年以来收入不平等再次上升的深层原因:资本收益率>经济增长率,即R>G。上世纪40年代西方国家贫富差距的缩小主要源于二战及各国经济政策冲击,美国收入不平等的锐减受到“大萧条”、征税和二战的多重影响,法国在当时实施的新公共政策(例如对收入征税、从租金管制转为国有化等)推动了上层人群收入的“坍塌式下降”。在1970年后,西方国家的收入不平等分化现象加速,从资本存量/收入来看,从18世纪到20世纪初,英国的国民总资本达到国民收入的7倍,在两次世界大战期间该指标降至2-3倍,随后资本总量又重新恢复至国民收入的5-6倍,英国资本存量/收入均呈现出“U型”趋势。当前西方国家前10%人群拥有的资本占比达60%-70%,资本存量/收入高是贫富差距逐渐扩大的重要原因,而分化的根源在于资本收益率大于经济增长率,即R>G。当经济增长率过低且小于资本收益率时,财富增长将快于经济增长,资本积累的速度大于国民收入增速,从而推高资本存量/收入。拥有大量资本积累的群体总收入会高于单纯依靠劳动收入的群体,因此资本收入在国民收入的占比将进一步提高,导致财富不平等不断扩大。历史数据也验证着这一判断,1810-1910年英国资本收益率达到平均5%-6%的水平,显著高于平均2%的经济增长率,资本收入占国民收入比重约40%,前10%人群的私人财富占比从85%升至90%以上,财富集中度不断上升,解释了当时财富高度不平等的现象。到20世纪中期,两次世界战争及大萧条使资本存量减小,全球税后资本收益率降至2.5%,小于3%的经济增长率,同期各国收入不平等显著缩小。从20世纪后期到21世纪初,随着人口增速下降,西方发达国家普遍出现经济增速放缓、资本/收入不断上升的情况,巨额财富带来的资本收益将使财富总量继续扩大。根据皮凯蒂的测算,21世纪全球资本收益率均值将增至4.12%,而经济增长率均值将降至2.28%,并在未来继续延续这一趋势,当财富的增速大于国民收入增速,将导致贫富进一步分化。

2、产业结构决定R和G的关系

产业结构影响生产要素的相对价格,故影响R和G的对比值。从国内生产总值收入法核算方法角度看,经济增长率可以视为经济活动中所有投入要素的综合收益率,囊括了资本、劳动、土地、知识产权等多种生产要素所获报酬。从经济学角度看,生产要素收益就是生产要素的价格,而生产要素价格是由该种生产要素的相对稀缺性决定,经济活动中各类生产要素有着不同的自然属性和社会属性,因此各种生产要素稀缺性也存在差异,其所获收益也必然不同。在经济运行中,各类生产要素的稀缺性与产业结构密切相关,产业结构的变迁直接决定着相关生产要素稀缺性的变化。产业结构是指一个经济实体中的产业构成及比例关系。这一比例关系会随经济条件和社会背景发生变化,产业结构升级就是这种变化的现实体现。产业结构升级就是经济增长方式的转变与经济发展模式的转轨,是产业结构从低级形态向高级形态转变的过程或趋势,具体而言常体现为由以低附加值的劳动密集型产业为主上升到以高附加值的资本、技术密集型产业为主,一方面体现在整个国民经济产业结构的重心由第一产业向第二产业、进而向第三产业的升级,另一方面也体现为高新技术产业、现代服务业等产业在国民经济中占比提高。不同产业结构和产业类型对特定生产要素的需求存在差异,制造业大多是资本要素密集型产业,而农业对于劳动要素需求相对更多,同一生产要素的稀缺性会随着产业结构的变迁而发生变化。工业化初期机器设备投入使用提高了工作效率、扩大了生产规模并创造了大量就业岗位。随后工业化深入发展推动钢铁、机械、石油等重工业占比快速提高,而重工业通常需要大型机器设备等软硬件投入,资本要素重要性进一步提高。工业化完成后信息技术、互联网科技以及现代服务业比重提升,科技行业的研发投入和尖端设备需求、现代服务业品牌构建等方面均需大量资本投入,在这一产业变迁背景下,资本要素稀缺性空前提高。在向第三产业转型升级的过程中,一方面对资本要素需求的增长可能进一步推升资本收益率R,另一方面随着社会人口结构完成转变并向老龄化过渡,一国的经济增长将面临放缓趋势,这样就会出现资本收益率R与经济增长率G的差距不断扩大的现象,从而加剧社会的贫富分化。

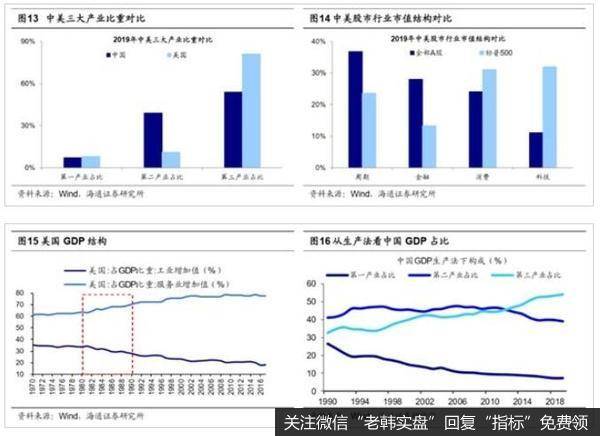

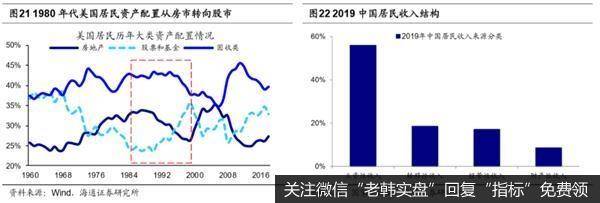

以美国历史经验为例,产业结构变迁影响了R和G的对比值。纵观美国经济发展和产业结构的升级过程,可以发现美国先是经历了工业化前阶段,这一阶段产业结构主要以农业为主;到19世纪60年代前后开始步入工业化经济阶段,并开始以工业为主;随后到20世纪70年代开始进入后工业化阶段,产业结构也转为以服务业为主。二十世纪上半叶,美国进行了第二次产业革命,在这次产业革命中美国的工业进一步发展,二战结束时美国工业产值占比上升至国家总产值的40%,同时吸收了40%以上的劳动力。在二战以后的大约20年间,美国步入了工业化后期阶段,在这一阶段许多新兴工业行业、重要的科技研发项目和国家基础建设项目成为了发展重点,核技术、航空航天等行业正是这一时期得到快速发展。20世纪70年代开始,美国进入第三次工业革命,高端制造和科技行业快速发展,同时第三产业逐步发展并成熟,成为美国支柱性产业。高端制造和科技行业方面,研发投入占GDP比重从1980年2.4%提高到1988年2.9%,以计算机及电子产业为代表的高新技术产业快速崛起,计算机及电子产业增加值占GDP比重由1970年的1.6%升至2000年的2.2%,位列制造业子行业之首,而传统制造业如基本金属制造、机械制造以及汽车工业增加值占GDP比重从1980年6%下降至2000年3%。由此可见,1970年是美国产业结构变迁的重要历史节点,同时也是美国贫富差距加剧的分水岭,财富向高收入人群集中的程度加剧,1970年开始美国前1%/10%人群收入占社会总收入比重均开始攀升,从1970年9%/32.6%上升至2000年21.5%/47.6%,这也意味着至2000年美国后90%人群收入占社会总收入比重仅略超50%。从R和G的对比值来看,我们将美股年化复合涨幅视为R、名义GDP年化复合涨幅为G,经测算,1930-1980年道琼斯指数年化涨幅为2.7%,同期美国GDP涨幅为7.0%,即R<G,对应美国贫富差距收敛。1980年至今,道琼斯指数年化涨幅为6.7%,GDP涨幅为4.1%,即R>G,对应美国贫富差距重新扩大。1930-1980年期间R小于G源于美国受到二战的猛烈冲击。而1980年后美国产业结构升级使得科技产业迎来高速发展,相比传统行业,科技产业对于股权融资的需求以及科技公司的高成长性共同推高了股市收益率。

3、中国产业结构升级中,权益投资愈发重要

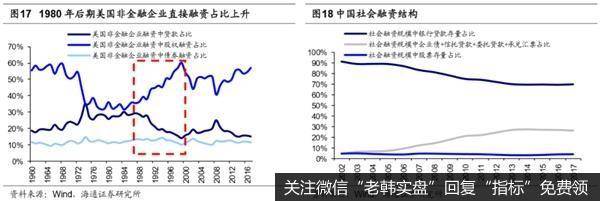

产业结构升级配套调整融资结构,影响居民资产配置方向。上世纪80年代,美国产业结构重心向高端制造和新兴服务业转移,以信息技术为代表的科技产业迅速崛起,计算机产业链包括PC、处理器以及操作系统等软件获得新突破。目前我国处于新一代通信技术引领的科技周期,通信、电子、计算机、传媒以及新能源汽车行业先后轮动,产业结构正从第一、二产业向第三产业快速转移,第三产业占国民经济比重快速提高。从产业政策看,近年来我国将重心转向高端制造业,不断扩大5G、半导体投资,经济主导产业将从工业转向消费+科技。随着“新基建”明确成为政策的主要发力点,未来以5G技术为基础的工业互联网、人工智能、特高压、新能源汽车充电桩、高铁与轨道交通等科技板块也将吸引大量直接投资,科技行业继续向上发展。产业结构变迁会影响金融市场融资结构,当经济体从工业时代走向信息时代,科技企业自身特点决定其主要依靠股权融资,随着科技企业的壮大,优质科技企业也为资本市场输送大量优质资源,这样一来整个社会的融资结构也会从以银行信贷为主导逐步转变为以股权融资为主导。在居民资产配置结构上,一方面由于这类新兴产业以知识产权和人力资本为核心资产,其融资需求只能由无需抵押且风险偏好较高的股权资金来满足,因此居民资产也会从地产转向权益市场。另一方面,在金融供给侧改革的背景下,刚兑被打破将有助于提振风险偏好。证监会于2019年9月10日正式发布系统全面深化资本市场改革的12条重点任务,其中明确提出推动更多中长期资金入市,因此资本市场将迎来大发展。2013年我国第三产业占比首次超过第二产业,以此为界2000-2012年我国GDP年均复合增长率为13.8%、上证综指/万得全A年均复合增长率为3.7%/6.1%。2013-2019年,GDP复合年均增长率为7.6%、上证综指/万得全A为4.3%/9.9%。2013年前后经济增长率与以万得全A收益率为代表的资本收益率两者关系从R<G转变为R>G.2019年中美两国第三产业占GDP比重分别为54%/81%,从全部A股和标普500统计口径看,中美股市科技行业市值占比为11%/32%,由此可见,当前中国虽正处产业结构升级历史进程中,但对比美国仍有较大空间。未来随着中国产业结构调整及科技产业发展,股权融资比重将稳步提升,科技类上市公司市值必将增长,未来R>G将更加突出。

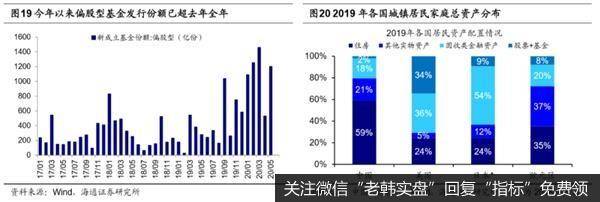

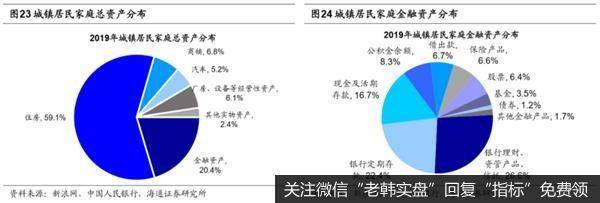

借鉴美国居民资产配置结构演变,中国的权益投资愈发重要。参考主要发达国家的经济发展历程,当以股市涨跌幅为代表的资本收益率大于GDP增长率时(R>G),财产性收入在整个国民收入的比重会进一步提高,此时居民配置权益资产将获得更大收益。2019年中国居民收入来源中财产性收入仅为8.5%,位列四大收入来源末位,而工资性/转移性/经营性收入占比分别为55.9%/18.5%/17.1%,未来随着中国资本回报率提高,权益资产配置比例必将上升,财产性收入占比将提高。我们在《当前中国对比1980年代美国系列(1-3)-201805》中分析过,在1980年代美国产业结构升级过程中,新兴企业发展提升了股权融资的需求,整个社会非金融企业融资结构中股权融资的占比因而从1985年的35%上升至2000年的60%,同期居民资产配置中权益占比也从24%上升到36%。相比海外,目前我国居民配置权益的比例很低。2019年我国居民配置权益类资产的比例仅2%,住房为59%,美国为34%、24%,欧元区为8%、35%,日本2018年的数据为9%、24%。过去二十年,在以工业为主导的经济下,受人口周期和宏观政策的影响,我国居民投资以房地产为主,详见前期报告《大浪潮:居民从购房到配股-20200213》,《打破刚兑是股权投资成人礼-20190830》。借鉴美日经验,随着产业结构向高端制造与服务业转变,社会主要融资方式将从银行信贷转向股权融资。地产在经济中的重要性会下降,股市融资需求的增加,居民资产配置也将从高配地产和现金固收类逐渐向高配权益资产过渡。今年以来偏股型基金已发行5530亿份,月均1106亿份;而19年全年才4700亿份,月均仅有397亿份,资金入市背后的大逻辑正是居民资产配置逐渐转向权益。此外,金融供给侧改革将引导股票市场向更健康有效的方向发展,类似1980年代美国,保险养老金或者理财金这类长线资金提高入市比例,使股市从高收益高波动转向高收益低波动,股市性价比逐渐上升。向美日看齐,在产业结构变迁和金融政策的双重引导下,未来权益资产具有更大吸引力,我国居民配置权益资产的比重将上升。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加。

(文章来源:股市荀策)