股权激励——让员工像老板一样工作

股权激励方案对时间的确定要考虑两个方面,一是选择一个合适的股权激励授予时机,二是合理地安排授予时间表。

1、授予时机的选择

股权激励选择什么时候授予被激励对象,才能达到意想中的效果?从个人角度来考虑,股权激励可以在以下时机授予:

·受聘;

·升职;

·每年一次的业绩评定之后;

·每年新的业绩指标下达之时;

·取得重大技术成果之时。

实践表明,在经理人受聘、升职或下达目标时,股权激励授予数量最多,而每年一次的业绩评定后或每年新的业绩指标下达之时授予的股权激励数量较少,这也是股权激励基于未来创造的集中表现。

从公司的角度考虑,到底什么时候授予股权比较合适,我们从下表来分析。

第一个问题 | 上市前 | 上市前做股权激励在设计和实施上比较难,但是激励效果好 |

上市后 | 上市后做股权激励比较方便,实施方便,套现方便, | |

第二个问题 | 连续定期授予 | 如果是上市公司并选择的是股票期权这种严格与公司股票价格挂钩的激励模式,可以采用连续定期授予的方式 |

一次性授予 | 非上市公司,或者不是采用与股票价格严格挂钩的激励模式,可以采用一次性授予,分次行权的方式 |

表6-5 股权激励授予时机的考虑

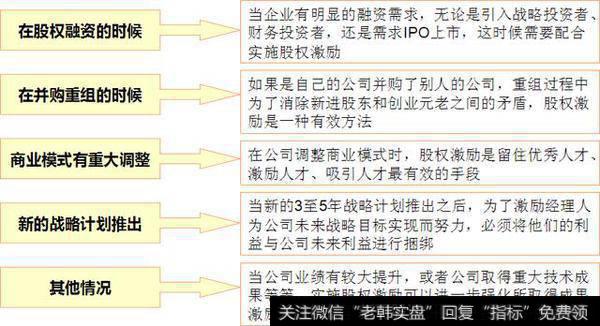

在企业出现以下重大变化时,股权激励计划需要尽快推出。

图6-8 企业重大变化时股权激励的授予

2、授予时间表的安排

股权激励计划必须要列明经理人获得股权的时间表,一般情况下,股权激励不能在授予后马上执行,需要在等待期结束后才能行权。

图6-9 股权激励的时间表

(1)授权日

授权日是公司向激励对象授予股权的日期,对上市公司来说,授予日必须是交易日,对非上市公司来说,授权日没有法律限制,公司可以根据自己的实际情况而定。

在我国,下列事件不得作为授权日:

A、定期报告公布前30日;

B、重大交易或重大事项决定过程中至该事项公布后2个交易日;

C、其他可能影响股价的重大事件发生之日至公告后2个交易日。

(2)可行权日

可行权日指的是激励对象可以开始行权的日期,对于上市公司来说,必须是交易日。

(3)失效日

失效日指的是过了这一天,如果激励对象还没有行权,那么股权激励计划就作废,不能再行权。

(4)有效期日

股权激励的有效期也叫股权激励的执行期限,是指从授予日起到股权激励的失效日止的整个事件跨度。在授予股权激励时,股权激励合同中必须明确计划的有效期限。股权激励必须在这个期限内执行,超过这个期限,股权激励计划就作废。

从股东的角度考虑,有效期越长越好,因为有效期长,对经理人的捆绑时间久越长,股权激励的价值与有效期成正相关关系,有效期越长,股权激励的时间价值越长,经理人的失败成本就越大,对经理人的约束性越强。但是从经理人的角度来看,有效期越长,未来不可预测性大,未来收益贴现到当期的限制就越小,对经理人的激励就越小。所以行权有效期和期权期必须在股东和经理人之间寻求一个平衡点。

从实践来看,一个经理人的经验、能力、人脉、资源等各方面处于巅峰时期,容易自己出来自立门户,或进入竞争对手公司,此时经理人的年龄一般在35——45岁。实际上,股权激励只要能把经理人在这年龄段锁定,45岁之后,你赶他走他也不会走了。因为他的失败成本会越来越大。

在我国,如果要捆绑经理人10年,建议分两次进行,一次股权激励的有效期为5年。

(5)等待期

股权激励从授权日到可行权日这段时间为等待期。股权激励计划在授予之后,激励对象并不能马上行权,而是必须等到可行权日,进而在有效期内选择是否行权。

设置一个等待期,主要是为了对授予对象长期捆绑,防止经理人获取投机性的利润。如果激励对象离开公司,所有尚处于等待期的股权激励通常作废。这样加大了经理人的失败成本。有利于留住人才,激励工作。

等待方式 | 具体内容 |

一次性等待期 | 如果股权激励计划是一次性授予,一次性行权,那么等待期就是一次性,即经理人在约定的时间内达到所约定的业绩目标,就可以一次性地将获得的股权激励计划行权。这种等待期的股权激励效果比较显著,用于特别希望在既定时间内改善业绩的公司 |

业绩等待期 | 激励对象只有在有效期内完成了特定的业绩目标,才可以行权。与一次性等待期不一样的是时间不是固定的,而是看业绩完成情况而定。这种等待期一般是在公司业绩和发展前景遇到困难的时候使用 |

直线等待期 | 如果公司的股权激励采用的是“一次授予,分次匀速行权”的方式,那么等待期就是直线型等待期。比如股权激励一次性授予经理人60万股的限制性股票,有效期为5年,第三年可行权20万股,第四年可行权20万股,第五年可行权20万股。在这个方案中,等待期分别是20万股份3年,20万股份4年,20万股份5年 |

阶梯型等待期 | 在上诉案例中,其他条件不变,但是采用加速或减速行权的方式,也就是在第3、4、5年分别按照10万、15万、35万或者35万、15万、10万股份的方式行权,这种等待期便是阶梯型等待期 |

表6-6 股权激励等待期的四种类型

(6)行权期

等待期结束后就进入到行权期,可行权日到失效日之间都是行权期,激励对象可以根据公司价值的变化以及股价的波动选择一个对自己有利的时机行权,但必须在失效日之前完成行权。