回顾最近一周市场,周一放量大涨之后四天缩量小幅盘整,投资者观望情绪浓厚。周五23日收盘后中美贸易摩擦再次升级,短期市场可能回撤继续夯实底部,整体上仍处于布局牛市第二波上涨的准备期。

1、短期市场回撤夯底

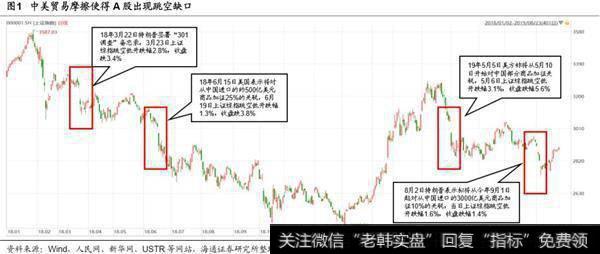

中美贸易摩擦再次升级将影响市场情绪。8月23日晚间,国务院关税税则委员会办公室发布公告称,针对美方政府于8月15日宣布的对自华进口的约3000亿美元商品加征10%关税的措施,中方被迫采取反制措施,决定对原产于美国的5078个税目、约750亿美元商品,加征10%、5%不等关税,分两批自2019年9月1日12时01分、12月15日12时01分起实施;并自2019年12月15日12时01分起,对原产于美国的汽车及零部件恢复加征25%、5%关税。随后,特朗普发表推特表示将从10月1日开始把2500亿美元清单中商品的关税从25%增加到30%,并将从9月1日起对3000亿美元清单的商品加征15%的关税(原计划为10%)。受此消息影响,8月23日晚海外市场巨震,VIX恐慌指数上涨19.1%,COMEX黄金上涨1.88%,标普500下跌2.6%,美元兑离岸人民币上涨0.65%,富时A50期货下跌1.7%。最近一周(19/08/19-08/23)上证综指仅在周一大涨2.1%,周二至周五市场缩量盘整,全部A股成交额从周一的5800亿缩小至周五的4700亿元,本来市场观望情绪就浓厚,中美贸易摩擦再次升级,市场情绪将受到打压,市场短期可能回撤继续夯底。也不必过度担忧,我们在《中美经贸摩擦对产业链影响几何?-20190521》、《起跳前的下蹲-20190804》等报告中分析过,中美贸易摩擦对A股冲击效果已经边际弱化。18年3月22日美国总统特朗普签署“301调查”备忘录,18年3月23日上证综指跳空低开跌幅2.8%,收盘跌3.4%。18年6月15日美国表示将对从中国进口的约500亿美元商品加征25%的关税,18年6月19日上证综指跳空低开跌幅1.3%,收盘跌3.8%。今年5月5日美方称将从5月10日开始对中国部分商品加征关税,今年5月6日上证综指跳空低开跌幅3.1%,收盘跌幅5.6%(这次A股自身本来就处于下跌调整过程中)。今年8月2日特朗普表示拟将从今年9月1日起对从中国进口的3000亿美元商品加征10%的关税,当日上证综指跳空低开跌幅1.6%,收盘跌幅1.4%,跌幅比前3次小。

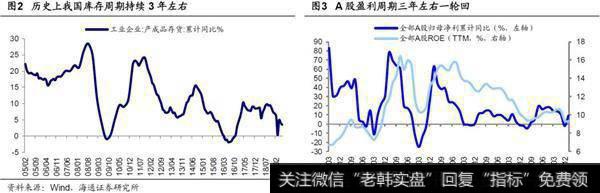

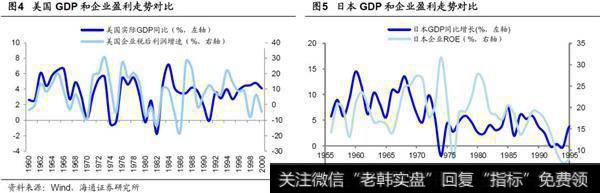

基本面是决定市场趋势的核心因素,3288点以来调整后期的定性不变。我们在前期《起跳前的下蹲-20190804》、《价值布局期-20190818》等多篇报告中分析过,上证综指3288以来的调整是牛市第一波上涨后的回撤,本质是一轮估值修复后基本面没跟上,现在处于这轮调整的后期。回顾前几次牛市历史,05年下半年、08年四季度、12年底-13年初,牛市第一波上涨后回撤结束、开启牛市第二波上涨的核心因素是基本面数据见底,叠加政策面积极因素推动。我们认为当前基本面可能正在赶底,预计全部A股归母净利同比增速三季度见底,ROE四季度见底,从两个角度分析:一是从周期因素看,盈利周期与库存周期对应,根据历史上库存周期平均持续39个月推断,本次库存周期底部在8-9月,最新公布的6月工业企业产成品存货增速继续回落至3.5%,正在逼近历史底部0%附近。二是从政策传导看,历史上政策转向积极到盈利见底中间时滞5-9个月,今年1月金融数据见底回升标志货币政策发力,对应盈利见底也在今年3季度。有投资者担心未来宏观经济走平,对应微观盈利有底无右侧,我们在《企业盈利和GDP最终分化——借鉴美国、日本经验-20190819》中分析美日两国在1970-1990年GDP和企业盈利的情况,发现GDP与企业盈利出现了分化:1970-90年美国实际GDP增速中枢为3.1%,1990年以后降至2.5%,但美国企业盈利却保持高增长,1960s年代美国企业税后利润增速中枢为6.1%,1970-90年升至8.5%,1990年以后为8.1%;日本实际GDP在1968-74年同比增速中枢为6.5%,1975-89年为4.4%,但日本企业ROE从1976年低点8%上升至1980年的27.7%,并在1980-1989年间平均保持在19%的较高水平。我们认为GDP与企业盈利分化的原因有三:一是产业结构优化,高盈利行业占比提高;二是行业集中度提高,龙头公司盈利情况更好;三是企业国际化加快,盈利不受限于GDP。根据Wind一致预期,2019-2021三年我国GDP实际同比增速预计为6.25%/6.0%/6.0%,基本保持平稳增长,但当前我国经济结构优化、行业集中度提高和企业国际化加速已初见端倪,经济平而盈利预计能向上,我们预计19Q3的A股归母净利同比为0%,2019年为5%,ROE为9%。往后看1.5年是业绩回升期,预计届时GDP增速稳定在6-6.5%左右,A股归母净利润增速有望回升至10-15%,ROE至12%以上。

2、结构变化会逐渐深入

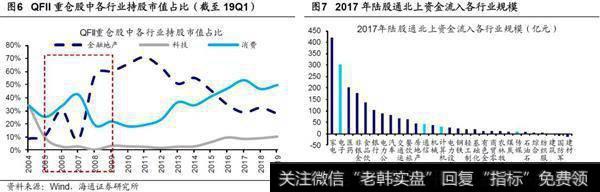

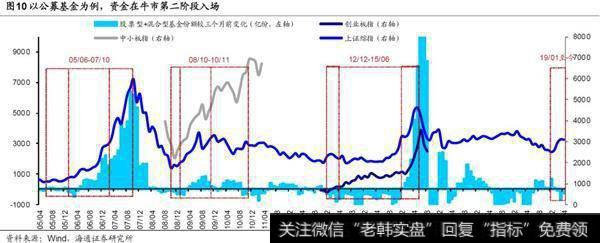

外资流入并不一定代表价值风格持续。我们对市场有两大判断:一是当前是牛市第二波上涨的蓄势准备期,二是未来科技和券商更强,即结构上偏成长。8月23日贵州茅台股价最高触及1134元,一种代表性的观点认为,未来外资持续流入是确定性的,外资流入会使得市场风格持续偏价值,尤其是消费白马。我们在《外资对风格影响多大?-20190729》中分析过,这种看法有两个陷阱:陷阱一:外资只买消费白马。我们回顾A股中外资的持股情况,发现消费白马也不是外资唯一的选择,核心还是看业绩。如QFII在05-09年加大了对金融股的配置,QFII重仓股中金融地产的市值占比从05年最低的8%上升到09年的60%,源自当时金融股业绩大涨。12-17年QFII对消费股的配置力度上升,消费股的市值占比从23%上升到最高的53%,源自2011年底的中央经济工作会议指出要“加快转变经济发展方式,牢牢把握扩大内需这一战略基点”,政策支持下消费股的业绩确定性更强。除了QFII,陆股通北上资金也曾增配科技股。17年全年陆股通北上资金流入A股约2000亿元,其中电子行业净流入约300亿元,排名第二。电子中外资流入最大的三支个股分别为海康威视(220亿)、京东方(17亿)与大族激光(12亿),背后也是业绩有支持,海康威视17年/16年归母净利润同比增速为26.8%/26.5%,京东方A为302%/15.1%,大族激光为120.8%/1%,而17年全部A股归母净利润同比增速为18%。陷阱二:外资是未来唯一的增量资金。过去三年外资的确大幅流入,外资持股市值占A股自由流通市值的比重从16/01的3.1%上升到19/06的7.5%,而同期公募基金、险资、杠杆资金等资金的变化均不大。往后看,MSCI、富时罗素与标普均将提升A股在其指数体系中的权重,外资依旧是增量资金之一。但从居民资产配置的角度看,未来内资的力量也不可忽视。2015年我国居民资产中房地产占比高达62%,固收类占比为33%,股票配置比例仅为5%,而2017年美国分别为30%、38%、32%。后地产时代居民将通过购买保险类产品、包括养老目标基金在内的公募基金以及银行理财等产品进入股市。我们在《以史为鉴:牛市的资金入市节奏-20190703》中分析过场外资金往往在牛市第二阶段大幅入场,我们测算未来两年内资入场规模超2万亿,而外资0.9万亿左右,大量内资入场将降低外资对股市风格的影响力。

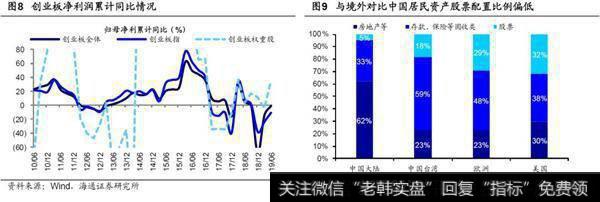

代表成长的科技股正在扩散中。除了担心投资者结构对风格的影响,也有人担忧可以配置的科技股标的少。我们认为,要用动态的发展的眼光来布局科技股。未来科技股盈利回升一是受益于技术渗透,二是受益于政策推进,但这是一个循序渐进的过程。我们在《十年一变——中美产业变迁对比-20190822》中分析过,A股产业十年一变,1990s体制改革后基本消费兴起,2000s城镇化加速驱动房地产产业链进入黄金期,2008至今品牌消费领涨,科技次之。往后看,综合人口、技术、政策三个决定性的影响因素,科技和服务消费有望成为新时代经济由大变强的主导产业,其中科技细分领域的代表产业是5G,而5G产业链的崛起也将是循序渐进的。5G产业链上游包括网络规划、无线主设备以及传输设备,这是5G规模组网建设的基础,也是最先投资建设的部分。下游为终端设备、运营商及应用场景,终端设备将涵盖于手机、电脑、家电、汽车、穿戴设备、工业设备等,应用场景将涵盖VR/AR、智慧城市、工业互联网、无人驾驶等诸多领域。5G发展前景广阔,但发展不会一蹴而就,投资者仍需保持耐心。回顾2012-15年创业板牛市,科技行情也是由点到线到面带动了整个产业走牛:12年硬件设备、13年游戏等内容、14-15年互联网,对应科技股的上涨也逐步扩散,从12年的歌尔股份、海康威视、大华股份等到13年的三安光电、蓝色光标、掌趣科技、华谊兄弟等,再到14-15年的恒生电子、同花顺、东方财富、科大讯飞等。这背后源于科技股盈利的改善是随着新技术应用和渗透逐步扩散的,以创业板为例,创业板全体归母净利润同比增速在12Q4见底-8.6%,然后降幅缩窄至13Q1的-1.3%,之后一路上升至最高16Q1的62.9%,创业板指利润增速在12Q4见底-9.4%,然后转正至13Q1的5.2%,之后一路上升至最高16Q1的77.1%。当前创业板业绩很像13年初的情况,根据中报预告,创业板整体19Q2归母净利累计同比为-1.6%, 19Q1/18Q4为-14.8%/-69.4%,创业板指归母净利累计同比为-10.8%,19Q1/18Q4为-23.7%/-38.3%,降幅均逐步收窄。

3、应对策略:逐步布局

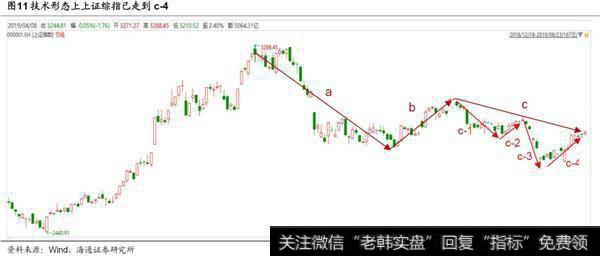

耐心布局,循序渐进。我们在《牛市第二波上涨需要啥条件-20190714》中分析过,上证综指2440点是牛市的反转点,3288点以来的调整是牛市第一波上涨后的回撤期,借鉴05-07年、08-10年、12-15年三轮牛市,市场结束调整并进入牛市第二波上涨需要基本面、政策面的共振。基本面如前所述,我们预计全部A股归母净利同比增速三季度见底,之后进入回升周期。政策面上,我们认为9月将更明朗,7月30日中央政治局会议定调的宏观政策相比4月19日更积极,跟踪后续货币和财政政策的落地,货币方面,继7月初国常会提出“深化利率市场化改革”、“完善商业银行贷款市场报价利率机制”后,8月17日央行发公告对改革完善贷款市场报价利率(LPR)形成机制提出具体安排,未来央行如降低MLF利率,可以更顺畅带动企业融资成本的下降。财政方面,今年以来全国已累计发行专项债1.9万亿元,财政部要求9月用完今年全年地方专项债2.15万亿元,四季度有可能加大专项债发行额度。9月中美将在美国举行下一轮高级别磋商,目前中美经贸关系再次紧张,如果未来谈判有积极进展,市场对基本面担忧消除、风险偏好提升,如果没有进展,国内政策可能进一步发力,即前述政策落地,以便对冲外部影响,如此的话也有望消除市场疑虑。从技术角度看,这次调整也将进入尾声。前期多篇报告我们用波浪理论分析过上证综指2440点以来的行情,2440-3288点是牛市1浪上涨,2019/4/8上证综指3288点以来是牛市2浪回调, 3288点至2019/6/6的2822点属于牛市2浪回调过程中的a子浪,2822点至2019/7/2最高点3048点属于b子浪反抽,3048点至今为c子浪。c子浪也可以细化,上证综指3048点至2019/7/23的2879点为c-1浪,2879点至2019/7/31的2965点为c-2浪,2965点至2019/8/6的2733点为c-3浪,2733点至今为c-4浪,受中美经贸摩擦影响,短期市场可能进入c-5。回顾历史,c-5可以比c-3低也可以不低,不低的话即走出失败的c-5,还需边走边看,从波浪理论的技术形态看,3288点以来的调整也已经进入末期。因此,战略上乐观,战术上步步为营,逐渐布局,为未来牛市第二波上涨做准备。

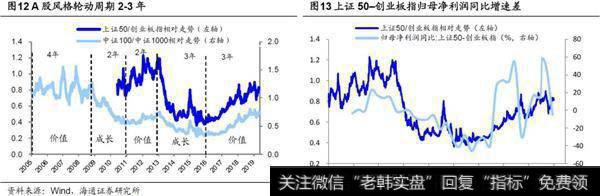

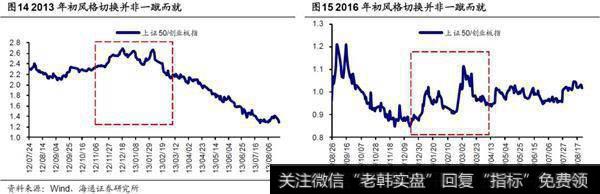

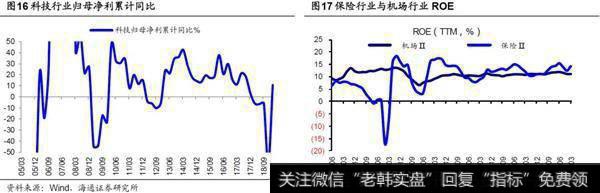

结构变化会有个过程,未来科技和券商更强。我们在7月份的报告《谈风格:风起于青萍之末-20190710》中就提出,A股价值成长风格2-3年一轮换,2016年以来市场风格偏价值,着眼未来2年,风格转换正在孕育中。以上证50指数代表价值股,以创业板指代表成长股,7月以来成长风格明显占优,上证50涨幅7月至今(截至20190823)为-0.7%,而创业板指涨幅为5.9%,年初至今二者涨幅再次接近,上证50涨幅为27.2%,创业板指涨幅为29.2%。盈利趋势是决定风格的核心变量,未来市场进入牛市第二波上涨,科技及服务于科技企业的券商有望成为主导产业,以科技股为代表的成长股未来盈利回升趋势将更陡峭。科技股最新一轮盈利回升期始于12Q4,高点在16Q1,此后开始回落,至19Q1已持续26个季度。随着三年业绩承诺到期,大量商誉减值损失直接冲抵净利润,盈利处在周期性底部,19Q1通信ROE(TTM)为2.9%,电子为7.3%,计算机为3.5%,均低于A股的9.3%,ROE(TTM)均处在历史偏低位置。未来随着资本市场改革及产业政策的推进、5G代表的科技进步,科技股盈利有望进入新一轮回升周期。当然,风格的切换不会一蹴而就,如12年底-13年初风格向成长切换时,12/12-13/01两个月内风格摇摆多次,又如15年底-16年初风格向价值切换时,15/12-16/02三个月内市场风格也飘忽不定,因此风格切换过程中投资者要循序渐进,耐心布局。风格偏向成长并不意味着价值股没有配置价值,市场进入牛市第二波上涨时各个行业都会涨,只是从业绩来看成长股的弹性较好,相对收益会更明显。消费白马股代表的核心资产盈利能力依旧较强,仍可以作为基本配置。典型代表是家电和白酒,19Q1ROE分别为18.3%、25.2%,均保持高位,源于行业进入寡头竞争时代,龙头受益于行业集中度提升和品牌优势。再如保险19Q1ROE为14.3%、高于2005年以来均值10.4%,随着国民财富增加和保障意识提升,预计保险ROE将保持高位;机场19Q1ROE11%,05年以来均值为10.3%,机场这类公用事业行业市场需求稳定,业绩因此波动性小,龙头公司ROE也趋于稳定。

风险提示:向上超预期:国内改革大力推进,向下超预期:中美关系恶化。