3月29日,又有9家公司的科创板上市申请获上海证券交易所受理,中微半导体设备(上海)股份有限公司在列。

中微半导体生产的是制造芯片的关键设备——刻蚀机。由于西方国家对刻蚀机产品出口中国进行管制,一些最先进的刻蚀机无法第一时间出口到中国。

中微公司是我国半导体设备企业中,极少数能与全球顶尖设备公司直接竞争并不断扩大市场占有率的公司,是国际半导体设备产业界公认的后起之秀。公司的刻蚀机目前已经成功打入国际一线客户市场,而且在全球最先进的可量产的7纳米芯片工艺上,中微半导体是全球五大刻蚀机供应商之一。

中微半导体联合创始人倪图强曾表示,中微已位居国际第一梯队,通过台积电验证的5纳米刻蚀机,预计能获得比7纳米更大的市场份额。

根据招股书,中微半导体拟发行53,486,224股,募资10亿元,将募集资金用于可以巩固和加强公司行业地位的项目,包括高端半导体设备扩产升级项目、技术研发中心建设升级项目和补充流动资金。

7纳米芯片工艺全球五大刻蚀设备供应商之一

中微半导体主要从事高端半导体设备的研发、生产和销售。自成立以来,公司主要业务是开发加工微观器件的大型真空工艺设备,包括等离子体刻蚀设备和薄膜沉积设备。等离子体刻蚀设备、薄膜沉积设备与光刻机是制造集成电路、LED 芯片等微观器件的最关键设备。

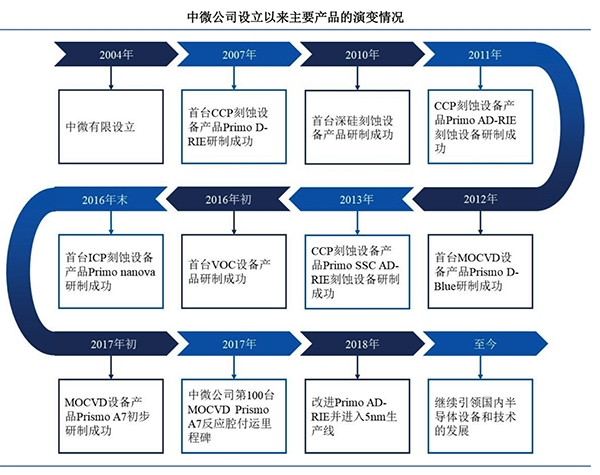

自2004年成立伊始,中微首先开发甚高频去耦合等离子体刻蚀设备Primo D-RIE,到目前为止已成功开发了双反应台 Primo D-RIE、双反应台 PrimoAD-RIE 和单反应台 Primo SSC AD-RIE三代刻蚀设备,涵盖65纳米、45纳米、 32纳米、28纳米、22纳米、14纳米、7纳米和5纳米微观器件的众多刻蚀应用。

截至2018年末,中微半导体累计已有1100 多个反应台服务于国内外40余条先进芯片生产线。

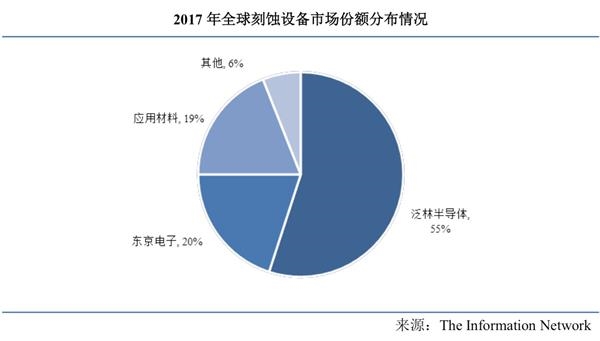

公开资料显示:在全球可量产的最先进晶圆制造7纳米生产线上,中微半导体是被验证合格、实现销售的全球五大刻蚀设备供应商之一,另外四家企业是来自美日的泛林、应用材料、东京电子、日立。

2018年12月,中微半导体自主研制的5纳米等离子体刻蚀机经台积电验证,性能优良,将用于全球首条5纳米制程生产线。5纳米是集成电路制程工艺最小线宽。台积电宣布,2019年将进行5纳米制程试产、预计2020年量产。

中微半导体联合创始人倪图强曾表示,中微与泛林、应用材料、东京电子、日立4家美日企业,组成了国际第一梯队,为7纳米芯片生产线供应刻蚀机,如今通过台积电验证的5纳米刻蚀机,预计能获得比7纳米更大的市场份额。

西南证券的报告称,中微半导体的芯片介质刻蚀设备已打入全球顶级企业台积电的7纳米、10纳米量产线,并占据了中芯国际50%以上的新增采购额。截至2017年底,已经有620多个中微生产的刻蚀反应台运行在海内外39条先进生产线上,高质量地加工了5500多万片12英寸晶圆。

西南证券报告称,中微半导体的介质刻蚀已经占到40纳米到28纳米的国内市场40%以上。中微半导体硅通孔刻蚀设备占有约50%的国内市场,而且已经进入了新加坡、日本和欧洲市场。中微第二代Primo A7设备已在国内全面取代德国Aixtron和美国Veeco的设备。同时A7已在中国、日本、韩国和美国等国家申请专利155项。

不过,在全球刻蚀机市场,中微半导体的份额依然有限。

有统计显示,2017年,全球刻蚀设备市场份额的三巨头依然是泛林半导体、东京电子和应用材料,其他厂家份额极低。

40多位半导体设备专家创办

中微半导体设备(上海)有限公司成立于2004年5月31日,由尹志尧与杜志游、倪图强、麦仕义等40多位半导体设备专家创办。

自2004年中微公司成立以来,尹志尧一直担任董事长兼首席执行官。

中微半导体官网介绍,尹志尧在中国科学技术大学获得了物理化学学士学位,随后在北京大学化学学院完成了硕士学习。他还获得了加州大学洛杉矶分校的物理化学博士学位。尹志尧曾作为研究组组长就职于中科院。目前,他共有74项已授权的美国专利。

尹志尧1984年第一次到硅谷,并加入了英特尔技术发展中心。1986年,他加入了Lam Research并引领了刻蚀技术的发展,同时为一些关键产品带来了解决方案。

成立中微之前,尹志尧曾在应用材料公司任职13年,曾担任公司副总裁、等离子体刻蚀设备产品事业群总经理、亚洲区采购副总裁、应用材料亚洲首席技术官等。

中微半导体的其他联合创始人、核心技术人员和重要的技术、工程人员,包括杜志游、倪图强、麦仕义、杨伟、李天笑等160多位各专业领域的专家,其中很多是在国际半导体设备产业耕耘数十年,为行业发展做出杰出贡献的资深技术和管理专家。

无实际控制人

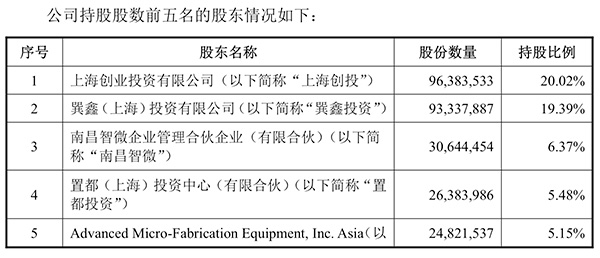

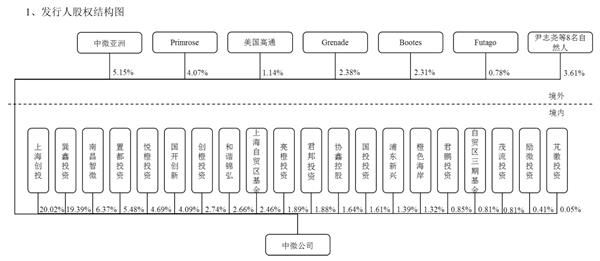

从股权结构上看,中微半导体无实际控制人。

本次发行前,中微半导体持股5%以上股东包括上海创投(20.02%)、巽鑫投资(19.39%)、南昌智微(6.37%)、置都投资(5.48%)、中微亚洲(5.15%)等。

其中,上海创投成立于 1999年8月6日,注册资本 11.3亿元。上海创投是上海科技创业投资(集团)有限公司100%控股子公司,实际控制人为上海市国资委。

巽鑫投资成立于2014 年12 月15日,注册资本 117亿元。巽鑫投资是产业投资基金100%控股子公司。

南昌智微为公司境内员工持股平台,中微亚洲目前是公司外籍员工持股平台。

其他股东中,尹志尧直接持股1.29%(发行后占股1.16%);美国高通持股1.14%(发行后占股1.16%1.03%)

截至招股说明书签署日,中微半导体共有境外法人股东6名,境内法人股东20名,自然人股东8名,其中持有发行人5%以上(含) 股份或表决权的股东,包括上海创投、巽鑫投资、南昌智微、置都投资、中微亚洲、Grenade、Bootes、Futago、悦橙投资、创橙投资、 亮橙投资和橙色海岸。

三只影子股

A股上市公司中原高速(600020)、四川双马(000935)、可立克(002782)等间接参股了中微半导体。

启信宝的信息显示:中原高速通过中原信托和河南资产管理有限公司间接持有中微半导体的少量股份;可立克旗下公司信丰可立克是置都(上海)投资中心持股中微半导体的股份。四川双马则通过西藏锦旭创业投资管理有限公司持有中微半导体少量股份。

可立克回复投资者问询称公司间接持有中微半导体比例不到1%,注意投资风险。

营收高增长,毛利率下降

近三年来,中微半导体维持了高增长。

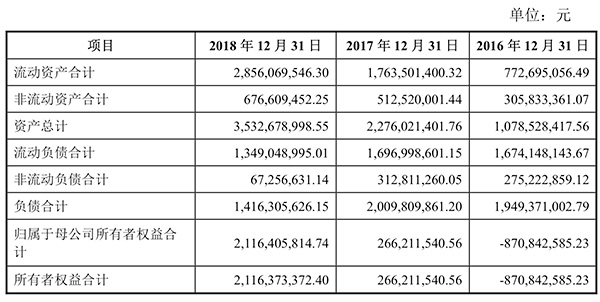

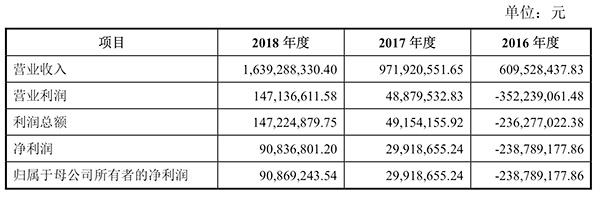

中微半导体2016-2018年的营收分别是6.09亿元,9.71亿元和16.39亿元;营业利润分别是-3.52亿元,4800万元和1.47亿元;净利润-2.38亿元,2990万元和9000万元。得益于半导体行业的增长、全球产能向中国大陆转移,以及公司技术研发、 产品品质、品牌信誉度、客户资源等方面的优势,报告期内公司主营业务收入保持快速增长,其中 2017年度、2018年度增长率分别为 59.41%、68.66%。未来, 公司业务有望继续保持高速增长。

但营收快速增长的同时,中微半导体的主营业务毛利率出现了下滑。2016-2018年毛利率分别为42.52%、38.59%和35.50%。如果未来公司不能持续提升技术创新能力并保持技术优势,或者行业竞争加剧导致产品价格下降,以及公司未能有效控制产品成本,都可能导致公司毛利率水平波动,给公司的经营带来一定风险。

中微半导体的下游客户主要包括集成电路制造商、半导体封测厂商、LED芯片制造商。2016 年、2017 年和 2018 年,公司对前五大客户的销售占比分别为 85.74%、 74.52%和 60.55%,客户集中度占比逐年降低,客户群体逐渐增加。

中微半导体近三年的营收和利润

研发投入大,研发周期长

由于中微半导体所处的半导体设备行业属于技术密集型行业,半导体关键设备的研发涉及等离子体物理、射频及微波学、结构化学、微观分子动力学、光谱及能谱学、 真空机械传输等多种科学技术及工程领域学科知识的综合应用,具有产品技术升级快、研发投入大、研发周期长、研发风险高等特点。

中微半导体自成立以来始终保持大额研发投入。报告期内公司累计研发投入10.37亿元,约占营业收入的32%。自公司设立至2019年2月末,公司申请了1201项专利,其中发明专利1038 项,海外发明专利465项;已获授权专利951项,其中发明专利800项。公司在与国际半导体设备领先公司数轮的商业秘密和专利诉讼中均达成和解或胜诉。

如果公司未来研发资金投入不足,不能满足技术升级需要,可能导致公司技术被赶超或替代的风险,对当期及未来的经营业绩产生不利影响。

另外,中微半导体拥有160多位资深技术和管理专家,集聚并培养了一大批行业内顶尖的技术人才。但如果未能持续引进、激励顶尖技术人才,并加大人才培养,公司将面临顶尖技术人才不足的风险,进而可能导致在技术突破、产品创新方面有所落后。

近年来,在持续旺盛的下游市场需求的推动下,晶圆厂和 LED 芯片制造商扩产积极,景气程度向设备类公司传导,刻蚀设备、MOCVD 设备行业整体呈现快速增长态势。但不能排除下游个别晶圆厂和 LED 芯片制造商的后续投资不及预期,对相关设备的采购需求减弱,这将影响公司的订单量,进而对公司的业绩产生不利影响。