相互验证的原则

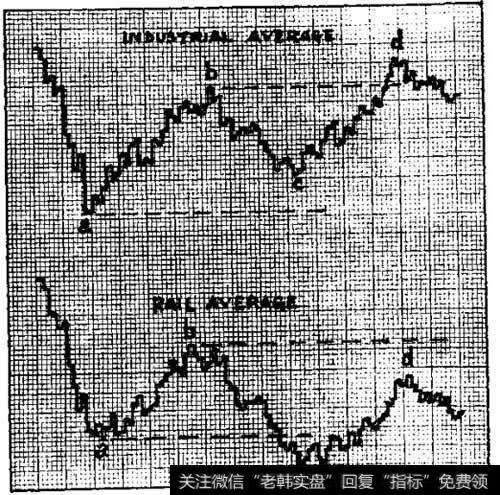

两种指数必须相互验证——这是道氏原则中最有争议也是最难以统一的地方,然而它已经受了时间的考验。任何仔细研究过市场记录的人士都不会忽视这一原则所起到的“作用”。而那些在实际操作中将这一原则弃之不顾的交易者总归是要后悔的。这就意味着,市场趋势中不是一种指数就可以单独产生有效信号。以前面图示1中虚拟的情况为例,在图表上我们假定一轮熊市已持续数月,然后由a到b,是一个次等反弹,工业指数(伴随铁路指数)上涨至b,然而在其下一个跌势中,工业指数只跌至c,高于a,随之弹升至d,高于b,从这一点看,工业指数已经显示出趋势由跌至涨的“信号”。但我们再看一下这一时期的铁路指数,首先由b至c,低于a,随后由c涨至a,不高于b。至此,铁路指数与工业指数未能相互验证,因而主要的趋势就仍认为是下跌的。如果铁路指数涨至高于b点的位置的话,我们就得到一个趋势转升的明确信号了,然而,就是在这样一个过程中,由于工业指数不会持续单独上扬,或迟或早总会被铁路指数再次阻碍,机会还是存在的,因而对于这一情况我们充其量只能认为主要趋势的方向还未定型。

示图1

示图1,本图为假想日图,表明了一个指数如何与其它道氏信号相互验证失败,短水平线标出的收市价与垂直趋势线连接起来使每日趋势更清晰了。

上文阐述的不过是相互验证原则所应用的很多方式之一。同样我们看看c点,从时间迟早考虑,也可以说工业指数并未与铁路指数的持续下跌形成相互验证,——但这种情况只有在一个现行趋势的持续或加强时才会出现。两种指数没有必要同一天确定。一般说来二者会常常一同达至一个新的高点(或低点),但在持续了几天、几周或一到两月的停滞状态之后会存在大量情况,一个交易者必须在错综复杂的情况下保持耐心,以等待市场自己显示出明显走势。

“交易量跟随趋势”——人们谈起这一点,总是以一种庄严肃穆的口气,但听上去又那么令人难以理解,其实这一口头表达形式的意思就是主要趋势中价格上涨,那么交易活动也就随之活跃。一轮牛市中,当价格上涨时交易量随之增长。而在一轮熊市中,价格跌落。当其回弹时,交易量也增长。从小范围来讲,这一原则也适用于次等趋势,尤其是一轮熊市中的次等趋势中,当交易行为可能在短暂弹升中显示上升趋势,或在短暂回撤中显示下降趋势。但对于这一准则也存在例外,而且仅根据几天内的交易情况,或者更不用说单一某交易时间段的交易都是不够的,只有一段时间内全面相关的交易量情况才有助于我们作出有效的判断,进一步而言,在道氏理论中,市场趋势的结论性标志是在对价格运动的最终分析中产生的。交易量只是提供一些相关的信息,有助于分析一些令人困惑的市场行情。(我们将在以后章节中详细论及交易量与其他技术因素之间的具体联系)

“直线”可以代替次级趋势——道氏理论术语中,一条直线就是两种指数或其中的一种作横向运动,像其在图表上显示出的那样,这一横向运动持续两到三周,有时甚至数月之久,在这一期间,价格波动辐度大约在5%或更低一些。一条直线的形成表明了买卖双方的力量大体平衡。当然,最终,或者是一个价格范围内已没有人售出,那些需要购入的买方只得抬高出价以吸引卖方,或者是那些急于脱手的卖方在一个价格范围内找不到买方,只得降低售价以吸引卖方。因而,价格涨过现存“直线”的上限就是涨势标志,相反,跌破下限就是跌势标志。总的说来,在这一期间,直线越长,价格波动范围越小,则最后突破时的重要性也越大。

直线经常出现,以致于道氏理论的追随者们认为它们的出现是必须的,它们可能出现在一个重要的顶部或底部,以分别表示出货和建仓阶段,但作为现行主要趋势进程中的间歇,其出现较为频繁。在这种情况下,直线取代了一般的次级波浪。当一指数要经历一个典型的次等回调时,在另一指数上形成的可能就是一条直线。值得一提的是,一条直线以外的价格运动不论是涨还是跌,都会紧跟着同一方向上一个更为深入的运动,而不只是跟随因新的波很冲破先前基本趋势运动形成的限制而产生的“信号”。在实际突破发生之前,并不能确定价格将向哪个方向突破。对于“直线”一般给定的5%限度完全是经验之谈;其中存在一些更大幅度的横向运动,这些横向运动由于其界线紧凑明确,因而被看作是真正的直线。(在本书后面的进一步阐述中,我们会发现,道氏直线在很多方面与出现于个股图表中定义更严格的矩形形态极为相似。

仅使用收市价——道氏理论并不注重任何一个交易日收市前出现的最高峰和最低点,而只考虑收市价,即一个交易日成交股票最后一段时间售出价格的平均值。我们已经在有关图表制作一章中讨论过收市价的心理重要性,在此不再赘述。这是又一条经历了时间考验的道氏原则。其作用如下:假设一轮基本上升趋势中的中等趋势在某日上午11点达到顶点,此时工业指数,比方说:是152.45;然后又回跌到150.70报收。那么前半日152.45这一高点就忽略不计。如果下一个交易日收市价高于150.70行情就仍看涨。相反,如果下一个上涨阶段使价格在某一天当中达到一个高点,比如152.60,但这一天收市时价格却低于150.70,那么牛市趋势是否持续就很难判定了。

近年来,市场研究人士对于一个指数突破前一限度(顶点或底部数字)以标志(或确认或加强)一轮市场趋势的范围存在很多观点。道和哈密尔顿显然是把收市价上任何的突破,哪怕是0.01的突破都当作有效标志。而一些现代分析家已开始使用整点(1.00)。我们认为原有观点存在一个最大争议就是历史记录表明在实际结果中很少或几乎没有证据支持任何上述的修正。在下一章我们会谈到1946年6月的情况,其显示了这一传统规则的决定性优势。

只有当反转信号明确地显示出来,才愈味着一轮趋势的结束——这一原则可能比其它道氏原则更招致非议。但如果对其理解正确,正如我们已列举过的其它原则一样,这一原则同样也是建立在实际检验基础上的,也的确具有可行性。对于过于急躁的交易者,这无疑是一个警告,告诫交易者不要过快地改变立场而撞到枪口上。当然这并不是说当趋势改变的信号已出现时还要作不必要的拖延,而是说明了一种经验,那就是与那些过早买入(或卖出)的交易者相比,机会总是站在更有耐心的交易者一边。他们只有等到自己有足够把握时才会采取行动。

这些机会无法以数字表示,比如2比1或3比1;事实上它们总在不断变化。牛市不会永远上涨而熊市也迟早会跌至最低点,当一轮新的基本趋势首先被两种指数的变化表现出来时,不论近期有任何回调或间歇,其持续发展的可能性都是最大的。但随着这一轮基本趋势的发展,其继续延伸的可能性就越来越小。因而每次接续的牛市再度确认(一个指数新的中等高点为另一指数一个新的中等高点所确认),都相应地具有更少的分量。当一轮牛市延展数月之后,买入的欲望,买入新的股票而能保证卖出获利的前景都比这一轮牛市初期更低或更不乐观,但道氏理论的第十二条要点告诉我们:“持有你的头寸,直到出现相反的指令”。

这一要点的一个必然结果就是,趋势中的一个反转在这一轮趋势被确认后随时可能发生。这并不像开始看上去那么矛盾。这就告诫道氏理论的投资者,只要他有任何一点头寸,他就应该时时关注市场。