抄底逃顶常用技术指标:相对强弱指标RSI

相对强弱指标RSI是根据一段时期内股价涨跌的幅度,来表现多空双方力量的相对强弱的指标。股价涨幅越大,则表明多头力量较强,股价可能继续上涨;反之,则表明空头力量较强,股价可能继续下跌。相对强弱指标RSI主要用于研判行情变化的趋势,并提供买卖的时机。

1.相对强弱指标RSI的研判法则

在股票市场中,供给与需求的平衡是价格稳定的必要条件。在一般情况下,由于受到许多因素的影响,供需本身在不断地变化,股票的价格也随之在不断地变化。供给大于需求,股票的价格下跌;供给小需求,股票的价格上涨。相对强弱指标就是基于这个供需平衡的原理而产生的,主要用于测量股票市场买卖双方力量的强弱程度。

百于每个人不可能经常参与股票的买卖,而且买卖时也无法真正统计供给者与需求者的数量,因此,精确测算股票市场的买卖力量就有很大的困难。正由于如此,我们可以利用股票买卖双方竞争的结果—价格的涨落来计算强弱指标,据此评估股票市场买卖力量的强弱程度和价格变化趋势。

(1)相对强弱指标RSI的计算方法

在股票交易活动中,股票的当日收盘价与上一日收盘价之间的差额代表了当日股票市场的供应力量或需求力量。在某段时期中,股票当日收盘价与上日收盘价之间涨幅总和或跌幅总和则代表了该段时期股票市场的买方力量或卖方力量的计算公式如下:

相对强弱指标(RSI)=N日内收盘价涨幅总和/(N内收盘价涨幅总和+N日内收盘价跌幅总和)×100%

由于股市交易具有持续性的特征,因此把一段时期的相对强弱指标值画在坐标图上,并用光滑曲线按时间顺序连续起来,就能够得到强弱指标的曲线图。根据强弱指标的图形就能够研判股市买卖力量的变化趋势。

(2)相对强弱指标RSI与趋势研判

股票趋势理论指出,涨势过程中各次级波动的低点一底比一底高,将过去的低点相连接,可连成一条直线,这就是上升趋势线;跌势过程中各次级波动的波峰一峰比·峰低将过去波峰的高点相连续,也可连成一条直线,这就是下降趋势线。根据上升趋势线和下降趋势线,就可以看出一段时期内的股价变动方向。

在强弱指标图形中,从表面上看,RSⅠ的图形极不规则,但事实上,在上升的趋势中,由于股价向上移动,强弱指标也随之向上移动,而在下降趋势中,股价向下移动,强弱指标值也随之向下移动。换言之,将强弱指标图形所显的低点与低点连接起来,或将高点与高点连接起来,也可以画出上升趋势线与下降趋势线。强弱指标的上升趋势与下降趋势很容易在股价出现回档或反弹时预先突破,而此时股价变动仍朝相同的方向进行,没有出现逆转的走势。大多数投资者并没有注意到这。

因而往往出现投资策略上的错误,有的投资者甚至一步走错步步错。一些投资者在股价上升趋势还未被突破但强弱指标的上升趋势线已经被突破时还在买入股票其结果必然是最后个吹气球的人,成为股票市场中的套牢一族/御那反乏,飞些投资者住股价下降趋势还未皴突破但强弱指标的下降趋势线已经被突破时还在卖出股票,其结果必然是疤煮熟的鸭子给放飞了,成为股票市场中后悔艺术的表演者。

因此投资者在决定股票买卖时机时,最好注意股价趋势线与强弱指标趋势线不一致的地方,正确作出决策,减少操作失误。

①在上升趋势中,尽管移动平均线还未从下向上交叉突破K线图,或者股价还未从上向下交叉突破股价上升趋势线,只要强弱指标已经从上向下交叉突破强弱指标的上升趋势线,投资者就应该准备抛出股票,落袋为安。

②在下跌趋势中,尽管移动平均线还未从上向下交叉突破K线图,或者股价还未向上交叉突破股价下降趋势线,只要强弱指标已经从下向上交叉突破强弱指标的下降趋势线,投资者就应该准备买进股票,坐享获利的乐趣。

(3)相对强弱指标RSI与均线配合研判

从移动平均线分析系统叮以看出,在长期的空头市场中,阳线出现的次数少而且分散,各种参数的移动平均线按参数的大小从上而下排列,市场冷清、换手欠缺,经常发牛中超卖而股价持续下跌的不正常现象。同样,在长期的多头市场中,阴线出现的次数少而且分散,各种参数的移动平均线按参数的大小从下而上排列,市场买气旺盛、换手不易进行:发生超而价持续上涨的不正常现象。如果投资猪把强弱指标和移动平均线系统结合起来运用,就可以得到想不到的效果。

①在下跌趋势持续一段时日后,股价或股价指数居于20H平均线的下方,而且两者之间的距离甚大,移动平均线分析系统还未发出买入股票的信号,些时如此股价或股价指数再创新低,但强影指标的谷底却底比一底高,诚明方力量逐渐增强,市场趋势反转的可能性极大,投资者应该准备进场买进股票。

②在上升趋势持续一段时日后,股价或股价指数居20日半均线的上方,而且两者之间的距离甚大,动平均线分析系统还未发出卖出股票的信号,此时如果股价或股价指数再创新高,但强弱指标的波峰却一顶比一顶低,说明市场买方力量逐渐减弱,市场趋势反转的可能性极大,投资者厘该准备出场卖出股票。

2.相对强弱指标RSI操作要领

(1)多头市场的运用技巧

多头市场是股价涨多跌少的某段时期。一般认为,在多头市场中,意味着所有投资者稳赚不赔,其实不然,很多投资者在多头市场中仍常常赚了指数赔了钱,归究起来,原因有:一是投资者犯了追高杀低的毛病,二是投资者没有真正掌握多头市场的买点与卖点。

一般而言.在多头市场展开一段时日之后,饱受套牢之苦的投资者得到解套的机会,未被套牢的投资者获利已较为丰厚,因而在多头市场开展一段时H后市场出现正常的回档现象,此时只要股价或股价指数仍在平均线之上,投资者同样可以购入定数量的股票,其投资收益也较为理想。

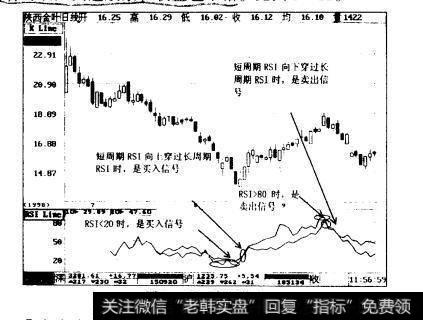

①在多头市场展开初期,般价劲升常常出乎人们的预料,当股价回档整理时,强弱指标回到常态分布区域,此时如果股价仍居于20日平均线之上并且强弱指标不再创新低点,投资者仍可以买进股票。见图3-9、图3-10。

②在多头市场中,股价回落盘整时,如果强弱指标呈现波谷比一波谷高的现象,股价起伏不大并且仍居于20日线之上时,意味若币场多头处于主动地位,股价日后上扬的机会比较大,此时正买入股票的时机。

在多头市场中,卖出股票是一件简单的事。但一些投资者由于不能确切掌握卖出时机而在多头市场中赔钱或者被套牢,因此在掌握股票买进时机的同时,还必须确切掌握多头市场中股票的卖出时机:

图3-9丰乐种业 图3-10东大阿派

①在多头市场开展初期,人气较为旺盛,股价上升强劲,当强弱指标接近或超过80%时,投资者可先行卖出部分股票,当第1波行情结束进行调整时,如果强弱指标不冉创新低,而且股价的调整并末落到20日平均线之下时,投资者可以又买进股票,收益也不错。见图3-1l。

图3-11陕西金叶

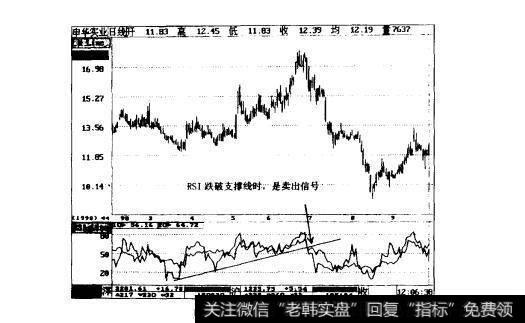

②在多头市场中,追高意愿浓厚,如果股价创新高但强弱指标末能突破先前的尚点时,说明多头力量不足,此时尽管移动平均线还未从下向上交叉突破股价K线图,投资者也应该坚决抛出股票。见图3-12。

图3-12申华实业

(2)空头市场的运用技巧

在空头市场中,股票价格跌多涨小,投资者买入股票容易被套牢,特别是在购入股票已经发生严重亏损的时候,投资者更舍不得割肉,从而越陷越深,等到投资成本进一步降低时又无增量资金投人,必将损失大量的利润。

在空头市场中买进股票,稍有不慎,将会再度被套牢如果能正确抓住买点,抢到反弹,所获利润也相当可观。

①多头在空头市场中的反击往往不可能次成功,股价的回升受空头的压制而出现新的谷底,经过多头的第次反攻后,如果强弱指标线形成W形时,说明多头暂时占上风,投资者可用部分资金买入股票抢反弹,但要快进快出,不要贪图较人的投资回报率。

②股市遇突发事件或利空传言的影响,股价一时暴跌强弱指标也从高点直线下滑,当强弱指标滑至该股的前波起涨点的低点不再向下移动时,即是买进股票的时机。在空头市场卖出股票,犹豫不决往往错失良机,特别是持股已发生亏损时,不会断然处置而失误。此时应把握以下两点。

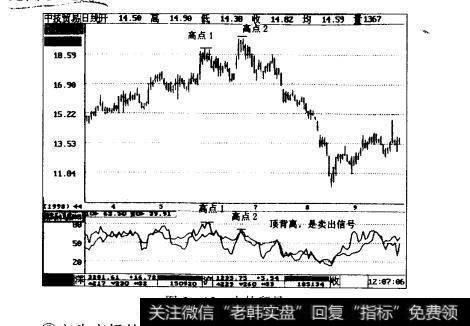

①空头市场中反弹往往受空头的压制,股价迅速回落,在经过多头的第二次反攻后、如果强弱指标线形成M形说明多头力量不足,空方压制多方,投资者应该抛出股票。见图3-13。

图3-13中技贸易

②空头市场的反弹行情中,多头受到空头的严重压制,股价虽然小涨,但相对强弱指标始终无法突破其压力线时投资者应该状利了结。