什么是股东权益增长?

同样,让我们假定Cotillon现在有一系列新价值创造项目(即能产生大于10%的回报)可以投资。通过投资这些项目,未来每年的股东权益将增长5%(一方面,股东权益由于所需的额外投资(c)和(d)项而减少了,但另一方面(a)项的收益将产生5%的净增长)。

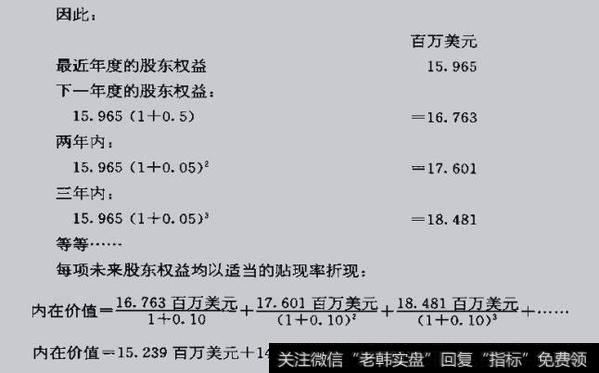

这种内在价值计算方法可能需要很长时间,因为未来几十年产生的股东权益均为内在价值作出贡献,因此,必须要代入公式折现。不要灰心,一年又年不变增长率的长期(无限期股东权益计算公式可以简化,整个计算过程可以在30秒内完成。

下面的公式与上述公式等价—但更便于使用:

内在价值=下一年的股东权益/(贴现率-增长率)

不要被误导:此公式明确只包括下一年的股东权益,但作为一个整体,公式代表所有未来年度股东权益增长率不变前提下的贴现那么,如果我们将其运用到我们的Cotillon案例中,内在价值变成了3.3526亿美元,即:

内在价值=16.763美元/(0.10-0.05)=3.3526亿美元

请注意即使是股东权益增长速度相对适中也可能导致内在价值的巨大差异。5%的增长率相比预期没有增长的情况,其内在价值将增加1倍以上(当贴现率为10%时)

1.更谨慎的做法—一怀疑增

上述分析中的增长率假设仅仅在教科书上是正确的。然而,从经验上看,这些都是代价高昂的错误,实践经验告诉我们要釆取特别谨慎的态度。我现在通常假设未来股东权益增长率为零,本杰明·格雷厄姆的话一直想要回到过去:有关过去财务报表的确凿证据表明,专注于“事实证明”以及意义不大的未来增长预测可能诱使你寄希望于价值标准,增长率预测本质上是推测出因此,即使是有着高水平的管理、严密保护的强大经济特许权、高资本收益和低风险财务结构的公司也有可能处于“增长性差”的状况。如果保守估价仍然大大高于当前市场价格,这就具备了额外的安全边际,股东权益的任何增长无疑将是锦上添花。

通过这样严格的标准,按照其他方法认为优秀的许多公司甚至难以达到及格的标准。我的投资组合究竟需要多少?答案是5至10只股票。如果在零增长假设下所有这些都有一个可接受的安全边际,那么,有充分的理由认为我有一个低风险/高收益的投资组合。

记住巴菲特的穿孔卡片——一生中只有20个孔可用(投资)。这可能有些夸张,但巴菲特和蒙吉尔喜欢在几个月甚至几年内不做任何重大投资直至他们等到完美投资机会的到来。

因此,当没有发现合适的公司时,他们会等待很长时间,尤其是当市场正处于繁荣阶段的时候。过去十年的多数时候,波克夏·哈撒韦公司拥有约400亿美元的现金,巴菲特和蒙吉尔发现市场上很少有机会让他们感兴趣。当2008年市场处于崩溃边绿时,一些优秀企业显示出极好的安全边际,仅在此时,公司的现金被用来购买它们,如果你拥有大量现金,请不要失望,要保持耐心,当市场出现机会时,它可以让你果断行事。

2.关与股东权益估计的其他要点

历史数据情况

在估计未来股东权益的过程中,我喜欢考察至少5年的会计报表,并计算出正常年度具有代表性的股东权益。当然,这个数字仅仅是一个粗略的估计,但这是必要的,不能只是依赖于最近一年。

营运资本及固定资本

与上年同期数字相比如果股东权益没有增长,那么,公司进行附加营运资本投资的可能性不大,从而因素(d)可以为零。并且,我们只需要考虑维持目前经营水平和长期竞争能力所需要的资本支出。

非经营性资产

许多公司都有不需要投入经营的资产(如多余的办公室、现金、有价证券公务飞机等),这些资产可以变卖,而不影响未来股东权益变化。因此,这些剩余资产可以增加内在价值。

非经常性项目

在会计报表中,分辨非经常性(例外)项目有困难。如果它们真是一次性的,那么,它们可以忽略不计,可以把重点放在基本股东权益方面。然而,如果公司习惯于通过“非经常性”名义处理坏账,并希望投资者忽略损失和专注正常”收益,那么,它们必须被包括在内,也就是说要从利润中扣除。一种办法是将这种例外项目进行年度平均分摊,比如说在5年内分摊。另一方面,如果管理层喜欢玩这种游戏,他们这样做能满足你的正派管理标准吗?

考虑到循环周期因素影响

如果一个企业在过去一年或两年已经历了一个快速发展时期,那么,平均5年的股东权益可能出现误导性高估,作出某种程度的向下调整可能是合乎逻辑的。

新发行股票

必须认识到在过去5年的股票增加(或减少)数量这个问题。例如,公司可能利用自己的新发行股份作为补偿而收购了大量其他公司,股东权益可能会因此大量增加,但每股股东权益却可能保持稳定或下降。

3.贴现率

内在价值估计中使用的贴现率是在相同风险等级项目投资中可获得的收益率。如果投资于美国政府债券则几乎没有任何支付违约风险,从实际效果看,这些债券可以被视为无风险。投资者中对20年期美国债券要求的当前收益率为4%(2008年年底)。如果我们要借钱从另一个有着同样小的支付违约风险组织购买金融工具,我们需要的收益率也为4%因为我们有同样数额的机会成本。也就是说,如果资金的次优用途(投资于美国政府债券)收益率为4%,为什么我们要接受其他低于这一水平的金融工具呢?沃伦·巴菲特说,他在进行股东权益贴现时,通常将美国政府债券收益率作为贴现率。他的理由是对这样的公司投资是非常安全的。他还深入分析公司管理、战略地位和财力,以确信支付违约风险不大(对于普通股而言,即不支付股息和清算的风险)。

关于这一点,我不同意巴菲特(我知道有点鲁莽)。当股票被购买后,意味着买方愿意接受比购买美国政府债券更高水平的风险。即使是像可口可乐迪斯尼和《华盛顿邮报》这样伟大的公司也可能面临风险。也许一项新技术发明将彻底摧毁它们的竞争优势,也许一场战争将摧毁它们的全球发展战略。无论如何,要有事情可能向不利方向发展的心理准备。当利润暴跌和公司陷入困境时,普通股股东排列在支付(年度分红或清算支付)名单的最后,即位于从债权人到税务机关等一长串利益相关方的后面。

风险溢酬

由于股权投资者有可能遭受资本损失(或长期很低的回报),他们所要求的收益率包括一个没有风险的(如投资美国政府债券)收益率加上按年率计算的额外收益要求,即股票风险溢酬。也就是说,他们要求的每股收益率是无风险收益率(r)加上股权风险溢酬(RP):

除非投资者的风险得到补偿,否则,他们不会承担投资风险。

对我们而言,衡量投资者所要求的未来风险溢酬是不可能的。我们能做的只是观察股票的历史平均风险溢酬,并以此作为未来资产风险溢酬的代表。如果我们假设当前和未来的投资者对他们投资于股票所承担额外风险的补偿与过去实际得到的超额收益要求相同,那么,我们需要衡量投资者相比无风险长期投资的超额收益。观察一年或两年相比政府债券的股本收益率是没有用的因为从这一年到下一年可能会有所不同,这取决于股票市场和债券市场变迁(在某些年份,如2008年,股票的收益率将低于债券!)。然而,我们可以观察在过去数十年内投资者持有股票的平均超额收益。

确定风险溢酬水平

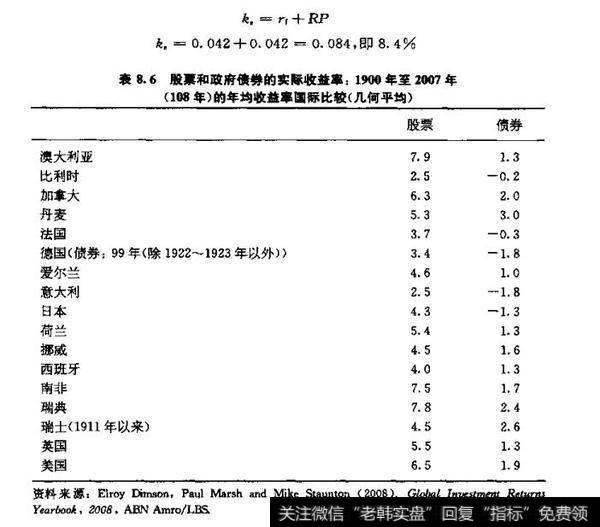

伦敦商学院的爱罗伊·迪姆森(Elroydimson)保罗·马什(PaulMarsh)和迈克·斯汤顿(Mikestaunton)教授与荷兰银行合作出版了一份某些国家长达108年(1900年开始到2007年年底)的股票风险溢酬研究报告。也们发现,美国投资者平均每年获得了超过长期美国政府债券收益4.5%的年度风险溢酬。也就是说,相比长期美国政府债券,持有股票平均每年获得了额外4.5%的收益率。

因此,一方面既有巴菲特所说的零风险溢酬适用的情况,另一方面,也有证据表明投资者获得了平均每股45%的风险溢酬。我们该怎么办呢?比如,在2008年,我们应该按照20年期美国政府债券利率即4%贴现未来股东权益的回报吗?也就是说,ke=rι+RP=0.04+0=0.04。或者我们应该加上那个长期平均的风险溢酬?也就是说贴现率是rι+RP=0.04+0.04=50.085,即8.5%?

大体上正确,错误不明确

像其他金融活动一样,关键就在于判断。换言之,没有可以机械套用的硬性规则,我们必须判断所评估股票面临的风险是大于还是小于平均水平。如果大于平均风险水平,那么风险溢酬应该超过4.5%所需贴现率应该大于85%;如果风险较低,那么贴现率将低于8.5%。

以下是一些用于指导投资者判断的观点:为了完成内在价值计算,股票必须经过了一系列检验,其基本业务是健全和稳定的,并具有高度的可预测性(至少与大多数公司比较);它有一个强大的和持久的竞争优势,在业界具有很强的特色;管理层是诚实可信且有能力的;财政实力强大。对于这样的公司,我们有理由说其风险低于平均水平。因此,我们有充分的理由运用比过去108年平均股票更小的风险溢酬标准,但准确地描述减少的程度是非常困难的。金融理论对于这个问题几乎是无用的(尽管关于这个问题有着成堆的学术论文),必须承认这只是一种估计。我的看法是风险溢酬不为零,价值增长投资所有其他测试运用的标准也不会高达5%。在计算内在价值时要谨防犯错误,我建议采用接近5%的风险溢酬而不是零。我将用4%,但不会反对选择了0~5%参数范围内不同数字的任何人。

因此谦卑点说,我磁巧推荐的2008年美国股市价值评估的贴现率是一个不错的整数8%(你知道这纯属偶然)

众多不确定性

作为一门科学,金融学力求成为一个科学的和定量的问题,但我们经常在更高的层面上欺骗自己。我们认为,它本质上更是一门定性的和艺术的学科,至少当我们想要应用它们于解决现实世界的问题时是这种情况。哎呀!这声明将冒犯许多学术界的同僚,他们中的许多人怀着极大的自倍为你提供小数点后两位的价值评估贴现率。我相信这些数字将让你冒很大风险。贴现率将随政府长期债券利率的变化而变化。如果我们设想在2011年的20年期美国政府债券利率为8.0%那么贴现率将变化到12%:

rι+RP=0.08+0.04=0.12

如果真有的话,风险溢酬随着时间推移的变化非常缓慢但贴现率可以随无风险利率变化而显著变化。

世界各地的风险溢酬水平

其他国家的股票风险溢酬也已经计算出来,如表8.6所示。股票投资者与政府债券投资者获得的收益存在差异。一般情况下,超额收益的范围在35%至6%之间。2008年英国20年期政府债券的收益率是4.2%。如果直接从表8.6导出一个4.2%的风险溢酬(5.5~1.3),那么,相加后所要求的平均股票收益率(贴现率)将是:

表8.6股票和政府债券的实际收益率:1900年至2007年(108年)的年均收益率国际比较(几何平均)

如果某公司通过了其他所有价值增长标准的检验,那么,贴现率位于4.2%和8.4%之间似乎是合适的(但我倾向于取上限)。2008年欧元区的长期政府债券利率约为4.1%这样德国公司的平均贴现率将达到9.3%。

通过价值增长标准测试的德国公司应该采用一个比这更低的贴现率2008年,日本长期政府债券利率非常低,仅为2.1%。因此,从平均股票意义上讲,贴现率定在2.1%+5.6%=7、7%似乎是恰当的,价值增长股票的贴现率也应该低于这一标准但应高于2.1%。