傻人自有傻福,股市里边也是如此。那些真正能够赚大钱的要么是能够利用手中掌握的资源对股价进行操控的资本玩家,要么就是那些对股市其实不是很精通的“傻瓜”们。“傻瓜”们不易被贪婪主宰,不易被恐惧打败。贪婪和恐惧这两大在股市投资中阻碍成功的命门,恰恰被傻瓜投资者傻瓜式地破解。

坐上中国船舶的老太太

2006年那一轮牛市中,据说有一位老太太曾经在邻居的怂恿下入了市,她不懂得什么股市趋势,也不晓得什么PE(注释1)的,当时就买了一只叫沪东重机的股票(曾经因亏损而被冠ST沪机),后来这只股票重组后更名为中国船舶。老人觉得中国股市里面造船的股票就那么几家,物以稀为贵是老道理了,这只股票光听名字就很正宗,于是就决定把手头的钱都买造船的股票。

老太太于是以10元每股的价格买了20手沪东重机的股票,一共2万元,之后继续过自己平静的日子,过了一阵子,听邻居说她的股票涨了不少,都翻倍了,让老人把股票赶快卖了,她开户是托人的,买卖是儿子操办的,这会儿要卖股票又找来儿子,但自个儿却把密码给忘记了。要卖股票得带上证件到证券公司去办理密码修改或密码重置,老人嫌麻烦没去办理,这事儿一忙就给耽搁掉了。没想到一年之后,儿子购房需要用钱希望老人给支持一下,这才想起原来买过股票,结果到证券公司一问,股价涨到了280元每股,她的资产涨到了56万。老人这次找回了密码,卖出了手中的股票,笑容满面:“一年时间挣了我一辈子都挣不到的钱!”

这只是一个故事,真假无从考证。但从这个故事里我们能得到一点启示,老人很聪明吗?她并不聪明,她的成功在于能够认准了自己的目标,同时对手中的资产有信心,又放低了自己预期,再加上能够以平常心对待投资这桩事,不过分过分的担心资产价格的波动。换了是其他人,天天盯着盘面,10元的股票涨到11准抛了,再买一只股票可能下跌,最后2万有可能变成56万吗?我看很难。

量价关系里的九个名词

缩量:成交量减少。这里面有两个比较之法,一是与前一日的量能相比较;二是与前一个量能谷值相比较。在上涨趋势里出现缩量,意味多头援兵不足;在下跌趋势里出现缩量,意味空头开始撤离。

地量:也称为极端缩量,若与近期的量能巅峰相比,大盘的成交量至少缩小50%及以上,个股的缩减幅度要达到70%及以上;若与历史量能低谷相比,至少要持平,跌破历史地量更佳。地量若出现在上涨趋势的回调里,是很好的加仓信号;若出现在下跌趋势里,要当心绵绵阴跌。

增量:量能温和增长,对于大盘而言,与前一日相比,量能增长在30%-50%;与最近的量能低点相比,增长幅度在100%以内。对于个股而言,那就比较复杂了,与前一日相比,幅度在50%-100%之间为好,不要超过200%。在上涨里出现增量,表明上涨有援兵巩固;在下跌里出现增量,表明下跌不彻底。

放量:量能大幅增长,对于大盘而言,与前一日相比,量能增长幅度在50%以上;与最近的量能低点相比,增长幅度超过了100%。对于个股而言,与前一日相比,增长幅度超过200%。放量,是当前趋势发生分歧的信号;在大幅上涨后出现放量,当心援兵补充不足;在大幅下跌之后放量,意味下跌洗盘很彻底。

巨量:量能突然急剧增长,无论是大盘还是个股,量能达到历史巅峰、或者超过历史巅峰时期的量,都是巨量。在上涨里出现巨量,无论K线的颜色,都是见顶信号;在下跌里出现巨量,容易出现V型反转。

缓涨:上涨速度低于前一波的上涨(或下跌)的速度,且上涨角度低于45度。缓涨,是上涨开始衰竭的表现,若衰竭得到了量能的支持,即增量,股价还有上涨动力;若得不到量能的支持,即缩量,则上涨容易终结。

急涨:上涨速度高于此前的上涨(或下跌)速度,且上涨角度至少大于45度,大于60度及以上为佳。急涨是上涨波段里的主升阶段,与缩量、增量搭配,都是很健康的表现,若遇上放量、巨量,就要警惕上涨结束了。

缓跌:下跌速度低于前一波的下跌(或上涨)速度,且下跌角度低于45度。缓跌是下跌衰竭的表现,若量能出现地量,是很好的抄底机会;若量能降不下跌,意味下跌的还不透彻。

急跌:下跌速度高于前一波的下跌(或上涨)速度,且下跌角度大于45度,达到60度及以上为佳。急跌是下跌波段里的主跌浪,若放量,则表明股市出现恐慌性抛售,后期距离底部不远了;若急跌是缩量,后市容易出现绵绵阴跌.

量价共振七大法则

第一大法则:随着成交量递增股价上涨,这是市场的正常走势,此种“量增价升”的关系,表明股价后市有望继续上涨。(底部量价缓慢拉升,庄家主力拉升成本小,庄家乐于坐轿子,持续性好)

第二大法则:成交量逐步萎缩,股价却上涨,成交量是股价上升的源动力,动力不足表明股价有反转趋势。量价背离

1:庄股,庄家容易出货,无量拉升后面不好出货,拉升散户不入场,容易回调

2:不是庄股,没有后续的人来,形成抛盘恐慌

第三大法则:股价突破前期新高,但此时量能却无法突破前期成交量,表明此时股价大概率将掉头下行。

1:庄股,不能吸引人气,散户怕高,回调整理,便于后期出货。

2:不是庄股,股价形成新高,散户吸引力下降,走人。

第四大法则:股价期初随成交量温和放大缓慢上升,逐渐走势突然变成垂直拉升,成交量急速放大,股价暴涨,随后股价快速暴跌,成交量极度萎缩,此时往往意味着上升行情到了尽头,即将进入下降通道。(庄家拉升出货 ,收阴没有成交量没有散户入场,散户入场拉升才能,拉升中完成出货,直接转向)

第五大法则:股价长期下跌后形成谷底,股价回升但量能并未回升,随后股价回落至前期谷底附近或略高于前期谷底,当第二谷底量能低于第一谷底时,股价发出上涨信号。(主力无筹码可吸,吸筹结束)

第六大法则:股价下跌,向下突破前期形成的股价形态,趋势线或重要支撑位等,同时伴随放大量,这往往是股价进一步下跌的信号。

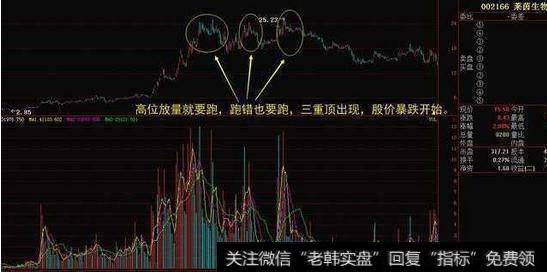

第七大法则:股价高位震荡滞涨,量能增加或是并未减少,这是股价下跌的明显信号。(出货)

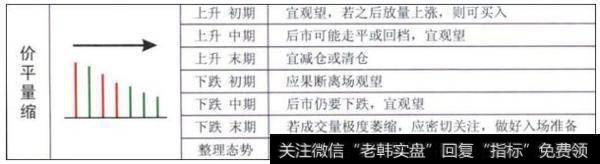

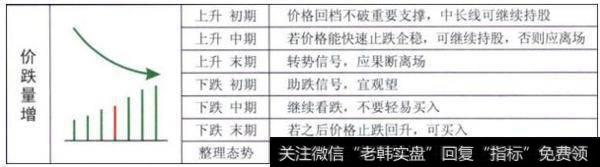

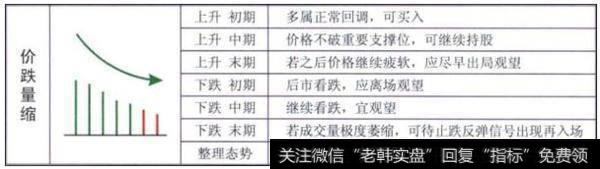

量价的几种表现形式

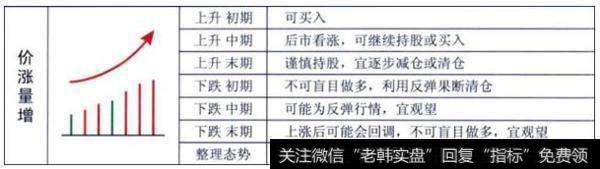

1、价涨量增

2、价涨量平

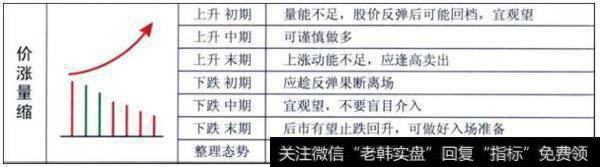

3、价涨量缩

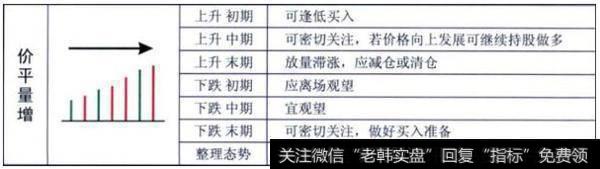

4、价平量增

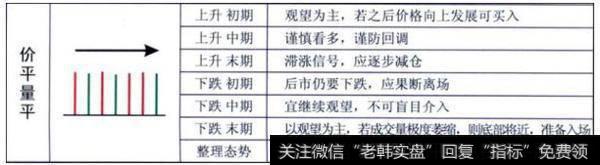

5、价平量平

6、价平量缩

7、价跌量增

8、价跌量平

9、价跌量缩

量价口诀买卖点图解

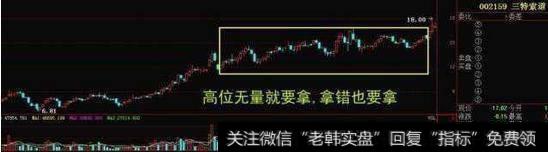

第一招:高位无量就拿,就算拿错了也要拿着。

第二招:高位放量出现就要跑,哪怕是跑错也要跑。

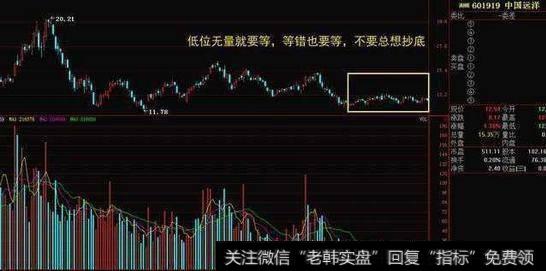

第三招:低位无量这时候就要等等看了,等错也要等。

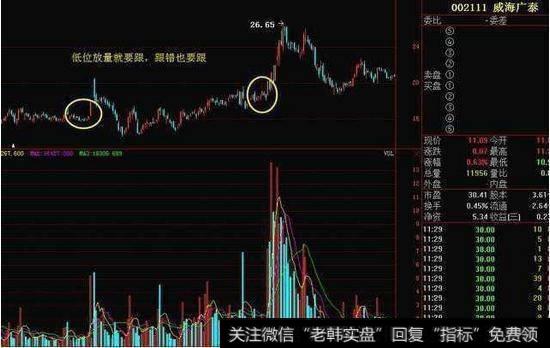

第四招:低位放量就要选择跟,哪怕跟错也要跟。

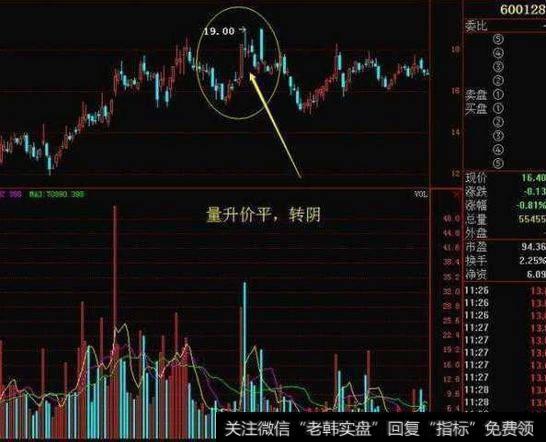

第五招:量增价平,就是转阴,成交量放大,但是股价没有上涨。

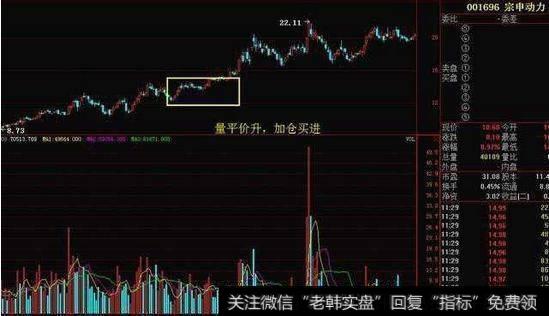

第六招:量增价升,就是积极的买入信号。

第七招:量平价升,加仓,这就说明多头已经胜利,主力开始建仓入场了。

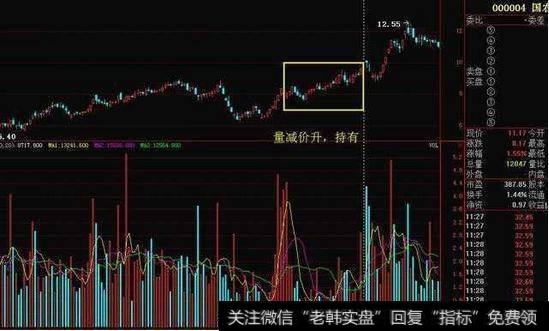

第八招:量减价升,继续持有。成交量减少,而股价还在继续上升,这时候可以适宜继续持股

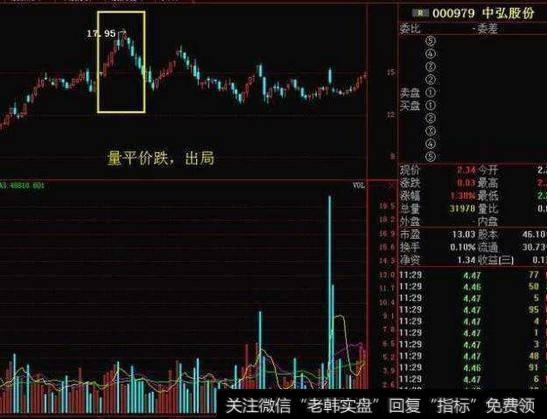

第九招:量平价跌,股价持续下跌,成交量却没有任何反应,这有可能是主力开始推出的前兆,所以出局信号。

长期牛股的底部量价

成交量可以说是股价的动量.一只股票在狂涨之前经常是长期下跌或盘整之后,这样在成交量大幅萎缩,再出现连续的放大或温和递增,而股价上扬。一只底部成交量放大的股票,就象在火箭在升空前必须要有充足的燃料一样,必须具有充分的底部动力,才能将股价推升到极高的地步.因此,一只狂涨的股票必须在底部出现大的成交 量,在上涨的初期成交量必须持续递增,量价配合,主升段之后往往出现价涨量缩的所谓无量狂升的强劲走势.。

一只会大涨的股票必须具备充足的底部动力才得以将股价推高,这里所说的充足的巨量是相对过去的微量而言,也就是说,当一只股票成交量极 度萎缩后,再出现连续的大量才能将股价推高.成交量是衡量买气和卖气的工具,它能对股价的走向有所确认.因此,精明的投资人对于底部出现巨大成交量的股票必须 跟踪,因为当一只股票的供求关系发生极大变化时,将决定股价的走向,投资者绝对不可以忽略这种变化发生时股价与量的关系,一旦价量配合,介入之后股价将必然如自己预期的那样急速上扬。

成交量的形态改变将是趋势反转的前兆.个股上涨初期,其成交量与股价的关系是价少量增,而成交量在不断持续放大,股价也随着成交量的放大而扬升,一旦进入强势的主升段时,则可能出现无量狂升的情况。最后末升段的时候,出现量增价跌,量缩价升的背离走势,一旦股价跌破十日均线,则显示强势已经改变,将进入中期整理的阶段。

因此,当你握有一只强势股的时候,最好是紧紧盯住股价日K线图,在日K线一直保 持在十日均线之上,可以一路持有,一旦股价以长印线或盘势跌破十日均线,应立即出货,考虑换股操作。盘整完成的股票要特别注意,理由是其机会大于风险.盘整的末期成交量为萎缩。代表抛盘力量的消竭.基本上,量缩是一种反转信号,量缩才有止跌的可能,下跌走势中,成交量必须逐渐缩小才有反弹的机会。但是,量缩之后还可能再缩,到底何时才是底部呢?只有等到量缩之后又是到量增的那一天才能确认底部.如果此时股价已经站在十日均线之上,就更能确认其涨势已经开始了。

所以,基本上我们应重视的角度是量缩之后的量增,只有量增才能反映出供求关系的改变,只有成交量增大才能使该股具有上升的底部动量。在盘局的尾段,股价走势具有以下特征: 1:波动幅度逐渐缩小;2:量缩到极点;3:量缩之后是量增,突然有一天量大增,且盘出中阳线,突破股票盘局,股价站在10日均线之上;4:成交量持续放大,且收中阳线,加上离开底价三天为原则; 5:突破之后,均线开始转为多头排列,而盘整期间均线是叠合在一起

股市交易法则

人是讨厌风险的,从心底去逃避,我是去面对它,去预防它。新手套头部,老手套反弹。盘势逆转后,会跌到哪去没人知道。月线、低档支撑点参考就好,一个支撑 只测试一次,不要认为就是支撑。最简单的方法,看均线。习惯看短期均线,配合买卖张差、均买卖、和k线图。多看图,配合消息面的运用(注意,是看消息的出 现时机、消息的内容、及消息给人的感觉,而不是去听消息,能做到对消息悠游自在、运用自如就是高手了),还有看反弹幅度,没错都需要经验,但准确率极高。

永远得分析自己的错误

亏损的交易未必代表错误,错误也未必导致亏损。一笔绝佳的交易可能发生亏损;另一方面,即使犯错,你仍然可能获利。如果你遵循交易法则而发生亏损,就放弃它;不需要再做分析。你可以对自己说道,“好吧!”然后再继续下一笔交易。

可是,如果过早了结一个头寸,随后眼见原本属于你的获利滚滚而入,你便该想想自己到底犯了什么错误。

何以需要分析自己的错误呢?因为错误与失败是最佳的导师;它们让你更加明白,你必须永远遵循交易守则。如果你可以真心反省发生错误的理由,重蹈覆辙的可能性便很低。

一般来说,错误并不是源于无知,而是恐惧:恐惧犯错、恐惧遭到羞辱、以及其他等等。你若希望提升自己的交易境界,则必须克服恐惧;若希望克服恐惧,首先必须承认你有恐惧感。

在弱势中买进,在强势中卖出。应该以买进的意愿来同等对待卖出。

这条守则主要是适用于投机与投资 行为,但也可以适用于短期交易。它是守则2——顺势交易——的辅助定理.如果你以中期趋势投机,提升获利潜能的方法,是在小涨势中卖出,在小跌势中买进。 如果你是以长期趋势投资,应该在空头市场的中期涨势中卖出,在多头市场的中期跌势中买进。

不论在中期或长期趋势中,上述的原理也适用于扩充 已获利的头寸。在理想的状况下,你当然希望在空头市场的小涨势高点附近投机卖空,在多头市场的小跌势低点附近投机买进;并在空头市场的中期涨势高点附近投 机卖空。在多头市场的中期跌势低点附近投资买进。在许多情况下.2B准则非常适用这项策略。

许多市场参与者都有明显的多头或空头倾向,而且仅愿意做多或做空。来实上,许多市场参与者把做空行情视为瘟疫。

避之犹恐不及。这是严重的错误,完全违背市场的性质。如果“趋势是你的朋友”,则双向运作是维持友谊最佳的方式。任何精练的多头玩家,也必然具备做空的知识——他仅需要做反向的推理。在做空行情方面,获利的速度通常较快,因为下跌走势总是快于上涨。

顺势交易。“趋势是你的朋友。”这可能是大家最耳熟能详的交易法则。这看起来虽然很简单,你却很容易违背。记住,趋势总共有三种——短期、中期与长期。每一种趋势都不断变动,任何一种趋势的方向都可能与另两种相反。短期趋势最经常发生变动,程度也最剧烈,其次是中期趋势。

务必知道你是根据什么趋势交易,并了解它与另两种趋势的相关性。运用1一2—3趋势变动的准则,判断趋势反转的价位。价格触及反转价位时——立即出场!另外,你也应该留意2B模式与其他技术指标,尽可能预先掌握趋势可能反转的信号。