核心结论:地产的影响力渐小:适龄购房人数占比下降,城镇化速度放缓。股市中相关行业利润占比中枢已经在下降。地产销售链:因城施策使一二线和三四线城市景气错位,地产销售以时间换空间,增速已在磨底。相关行业本来盈利就优于地产。地产投资链:地产投资增速在回落,但占比更大的基建回升对冲。且供给侧改革使得相关行业盈利韧性已变强。

房地产链对盈利影响渐小

前期报告《基本面接力棒到底如何?-20190428》、《企业盈利和GDP最终分化——借鉴美国、日本经验-20190819》、《如何预测跟踪盈利趋势?-20190919》中,我们多角度分析,提出A股净利润同比将在三季度见底,之后1.5年左右进入回升期。有投资者对此提出质疑,其中之一是担忧地产链对基本面的拖累,本文将具体分析地产链对基本面影响到底有多大。

1、宏观展望,未来地产对基本面影响将变小

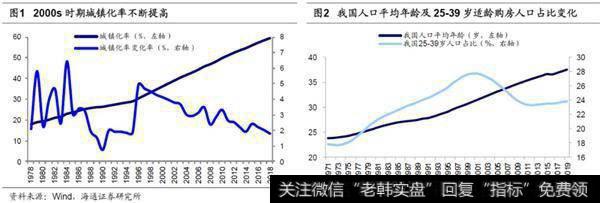

人口周期、宏观政策决定地产链影响力将下降。一般来说,房地产链行业包括两部分,一是涉及地产投资行业,包括钢铁、煤炭、工程机械、水泥、有色等,二是涉及地产销售行业,包括房地产、家电、家具等。1998年商品房改革以来,我国居民住房需求集中释放,房地产链逐步成为经济支柱产业,这是源于两方面:一是人口周期变迁,当时背景是我国25-39岁住房刚需人群达到阶段顶峰,2001年达到27.7%,此后小幅下滑,基本保持在25%左右,截止2018年我国25-39岁人口占比达23.7%,年龄平均数为38岁。根据联合国预测,2030年我国25-39岁人口占比将降至18.1%,平均年龄为42岁,2050年25-39岁人口占比降至16.7%,平均年龄为47岁。同时,截止2018年我国城镇化率已达59.6%,未来我国城镇化速度将放缓,购房适龄人口规模萎缩导致地产销售增速放缓。二是宏观政策调整,加速城镇化和商品房改革为房地产发展创造了条件。自1996年起我国城镇化率加速提升,1996-2010年每年提高2-4个百分点,之后仍然保持年均2个百分点左右的上升,我国城镇化化率从1996年的30.5%持续升至2018年的59.6%。1998年7月国务院发布《关于进一步深化城镇住房制度改革加快住房建设的通知》,全面结束住房实物分配,2003年国务院发布《国务院关于促进房地产市场持续健康发展的通知》,开启了房地产市场化的进程,商品房销售维持了多年的高速增长,2000-10年期间我国商品房销售面积年化增速为22.1%。2010年起我国经济结构开始调整,2013年我国开启绿色GDP考核,2017年十九大提出我国进入新时代,当年底中央经济工作会首次提出房住不炒的定位,19年7月30日中央政治局会议年内第二次重申“房住不炒”, 同时直指“不将房地产作为短期刺激经济的手段”。类似美国1980s年代,我国已进入产业结构加速优化阶段。我国经济增长正在从重速度向重质量转变,十九大报告中指出“我国经济已由高速增长阶段转向高质量发展阶段,正处在转变发展方式、优化经济结构、转换增长动力的攻关期”,可预见到为未来房地产对基本面影响下降。

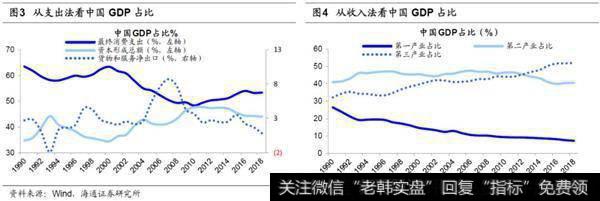

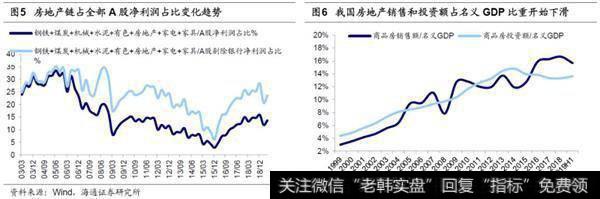

地产链在基本面中占比已经下降。从结构来看,当前我国经济结构的变化趋势与美国1980s年代同样类似,未来经济主导产业将从工业转向消费+科技。从GDP收入法看,2000-10年期间我国第三产业GDP占比从40%提升至44%,仅提高4个百分点,但在2010-18年期间我国第三产业GDP占比从44.2%提高到52.2%,提高了8个百分点。在2000-18年期间我国第一产业占比从14.7%降至7.2%,第二产业占比从45.5%降至40.7%。从GDP支出法看,2010年以来我国消费/GDP占比趋势上升,2010-18年期间我国消费占比从48.5%升至53.6%,而投资从47.9%降至44.8%,净出口从3.7%降至0.8%。从消费和投资贡献率角度看,2010年以来消费对GDP贡献率也逐步上升,2010-19H1期间我国消费贡献率从44.9%升至60.1%,而投资从66.3%下降至19.2%,净出口从-11.2%升至20.7%。从宏观经济看,2016年以来我国房地产销售额/名义GDP基本维持在16%附近,2018年高点为16.7%,19H1略降至15.7%,房地产投资完成额/名义GDP从2000年的4.4%升至2014年高点14.8%,此后回落至19H1的13.7%,整体上地产销售链和投资链占GDP比重不大且处于下滑趋势中。从微观业绩看,自2003年以来房地产链相关行业净利润经历了三轮周期,分别为03Q1-09Q1、09Q2-15Q4、16Q1至今,前两轮地产链净利润/A股剔除银行利润占比中枢为29.9%、20.9%,而在16Q1至今这轮周期中为20.6%,可见地产链的重要性在下降,这也与宏观经济结构变化基本一致。展望中期,我国产业结构从工业转向消费和科技,经济增长的动力发生转变,预计房地产链对业绩的影响最终会变小。

2、地产销售链的基本面波动更平缓

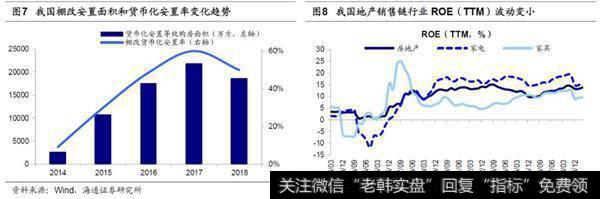

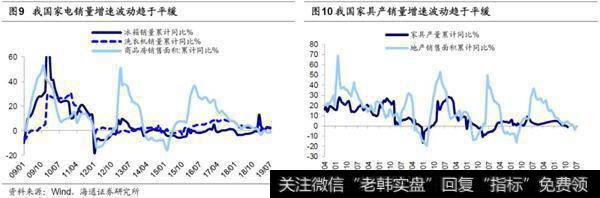

这次地产销售周期以时间换空间,销售增速已经在磨底。前文我们提到地产链包括地产销售链和投资链两部分,在此我们主要分析地产销售链的特征。回顾2002年以来,我国房地产销售经历了五轮周期,具体包括02/02-07/02、07/03-08/12、09/01-12/02、12/03-15/02、15/03-至今。前四次周期平均持续36个月,而最近一次已持续52个月了,前四次上升和下降周期平均持续10、26个月,而最近一次为13、39个月,前四次周期从最高点到最低点平均下降63个百分点,在最低点时增速均值为-12%,而这次已下降了40个百分点,在19年2月时最低点为-3.6%。这次地产周期拉长主要是源于16年9月30日开始我国实行“因城施策,分类指导”的地产调控政策,一二线和三四线城市的销售景气度背离。这次一线城市销售面积累计同比从16年下半年开始下滑,2017年10月最低至-31.1%,而三四线城市地产销售向好源于加速棚改货币货币化安置,2017年棚改执行量为609万套,货币化安置比例为53.9%,两者均创历史新高,这直接拉动三四线城市的商品房销售。同时,由于2017年三四线城市销售面积占全国的70%,从而三四线城市房地产销售向好拉长了房地产销售景气周期。2017年/2018年我国一线城市地产销售面积累计同比为-29.2%、-5.1%,二线城市为-0.4%、-0.01%,而三线城市为10.5%、5.0%,一二线与三四线城市地产销售持续分化。进入2019年后,情况开始发生变化,2019年1-9月一线城市地产销售面积累计同比为20.0%,二线城市为-0.9%,三线城市为-0.2%。有投资者担心未来地产还将面临双位数负增长,我们认为这次是以时间换空间,由于前期较低基数使得2019年一线地产销售增速回升,三线城市销售增速继续下行,保持在零增长附近,由此推算这次全国地产销售面积增速不会双位数负增长,未来地产销售面积增速波动空间收窄。

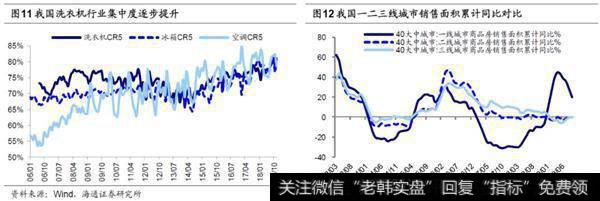

具体看相关行业,家电、家具等受地产销量影响小,波动更小。近年来我国家电、家具等销量增速却比房地产波动小,比如在2009/01-2012/02地产销售周期中,冰箱销量、空调销量、地产销售面积累计同比高低点差距分别为101、37、67个百分点,2012/03-2015/02期间为17、6、66个百分点,2015/03-至今为19、13、46个百分点,地产销售链销售增速波动收窄归根到底是源于产业进入成熟期,行业集中度提升且呈高度集中化,业绩稳健的龙头公司助推行业业绩波动变小。随着我国经济步入由大到强阶段,行业扩容空间收窄,技术、渠道成本、环保、法规等因素使得行业进入壁垒提高,部分行业产能过剩,小企业开始淘汰,成熟期大厂商彼此势均力敌,更多通过提高质量和改善性能来增强竞争力,这一阶段地产销售链行业集中度趋于提升并高度集中,质优龙头助推行业业绩波动变小。在2010-18年期间房地产CR5(销售额)从2.2%升至6.8%,洗衣机CR5(销售额)从74.6%升至79.6%,冰箱CR5(销售额)从70.0%升至81.2%,空调CR5(销售额)从70.0%升至82.2%,可见地产销售链相关行业集中度明显高于地产自身。在行业集中度提升背景下龙头公司市场份额逐步扩大,加之龙头公司经营更加稳健,最终龙头公司盈利能力远超行业平均水平,以A股上市公司为例,房地产市值最大的前三大龙头/整个行业2019Q2ROE(TTM,整体法,下同)为30%/14%,家电为25%/16%,家具为21/10%。随着龙头公司市场份额不断扩大,龙头业绩更加稳健,从而带动整个行业业绩波动更平缓。在最近这轮盈利周期中,房地产ROE标准差为1.35%,家电为1.61%,家具为1.29%,而在06Q1-09Q1期间房地产ROE标准差为3.79%,家电为6.67%,家具为7.83%,相较而言地产销售链业绩波动变小。同时,当前地产销售链净利润占比规模也不大,2019H1A股房地产、家电和家具净利润占全部A股剔除银行的12.1%。综上,房地产销售链相关行业业绩波动更加平缓,而且其净利润占比也比较小,所以我们认为未来地产销售链对基本面的影响也将变小。

3、地产对投资链的基本面影响小

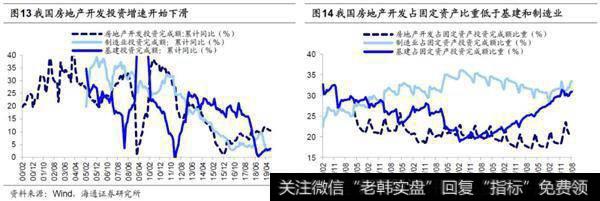

我国地产开发投资占比较低,地产投资增速开始下滑。从固定资产投资增速看,自2002年以来我国房地产开发经历了五轮周期,分别为02/12-06/02、06/03-09/02、09/03-12/10、12/11-16/02、16/03至今,在前四次地产开发周期中地产投资增速剧烈波动,但在16/03至今这轮周期中,我国房地产开发投资增速波动变小。回顾2002年以来前四次房地产投资增速下降周期,平均持续23个月,从最高点到最低点平均下降29个百分点,在最低点时平均增速为9.3%,房地产投资周期平均滞后销售周期8个月。然而,在最新一轮下降周期中,房地产投资完成额累计同比从19年4月高点11.9%降至19年8月的10.5%,下降了1.4个百分点,从时空看这次地产投资增速下滑才刚开始。在我国固定资产投资中,制造业、基建和房地产开发占比是大头。从固定资产投资占比看,我国房地产开发投资占比从05年3月高点26.0%一路降至16年12月低点17.2%,此后略有回升,但仍远低于制造业和基建,2019年1-8月房地产开发占比为21.1%,而制造业为33.5%,基建为30.9%。回顾历史,我国产能周期轮回对应着制造业投资增速升降,2005-15年这轮产能周期已经结束,16年8月制造业投资增速创新低至2.8%,此后最高回升至18年12月的9.5%,但是由于中美贸易摩擦升级,我国企业家信心受挫,制造业投资增速再次下探,19年4月低至2.5%,从历史看目前制造业投资增速正处于历史底部区域,往后看很可能是回升的。9月4日国务院常务会议召开,确定“根据地方重大项目建设需要,按规定提前下达明年专项债部分新增额度,确保明年初即可使用见效”。随着部分2020年新增专项债下达而发力,预计基建投资增速将提升。整体上,由于我国制造业和基建固定资产投资占比较大,而且两者投资增速有望回升,预计未来我国地产开发投资占比渐低是大趋势,它对基本面影响也将变小。

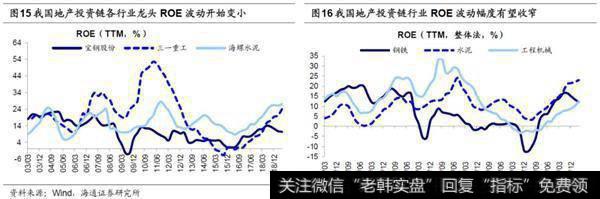

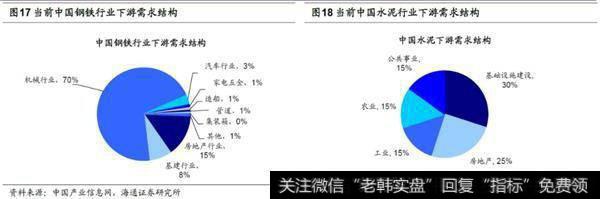

具体看相关行业,钢铁、煤炭、机械、水泥等利润占比较小,对基本面影响不大。2019H1A股地产投资链净利润占全部A股剔除银行的11.5%,而我国钢铁、水泥等行业对应的下游需求不止来自房地产,由此推测实际上我国地产投资链净利润占比更低。比如,当前钢铁行业下游需求结构中,房地产占比为15%,而机械占比为70%,基建为8%,汽车为3%,在水泥行业下游需求结构中,房地产为25%,基建为30%,工业为15%,农业为15%,公用事业为15%,而且,随着供给侧改革逐步推进,这些行业归母净利润增速和地产投资增速相关性正在降低,03年以来/16年以来地产投资增速与钢铁归母净利润增速相关性为0.21/ -0.28,工程机械为-0.14/ -0.01,煤炭为-0.13/-0.30,水泥为0.10/0.46。在这样的背景下,地产链相关行业业绩波动开始变小,在最近一轮盈利周期中,钢铁ROE从16Q1低点-12.6%升至18Q3高点16.7%,19Q2略降至12.2%,水泥从16Q2低点3.3%一路升至19Q2高点23.1%,工程机械从15Q3低点-3.3%升至19Q2高点12.3%,煤炭从16Q1低点-1.0%升至18Q3高点12.0%,此后略降至19Q2的11.2%。从更深层次来说,地产投资链业绩波动变小得益于龙头集中度提升。随着我国供给侧改革持续推进,地产投资链行业的落后产能淘汰,龙头公司集中度也不断提升,龙头业绩也随之稳定下来。比如,钢铁中的宝钢股份自上市到2015年期间ROE(TTM)标准差为6.3%,而16年至今为4.1%,三一重工分别为14.2%、8.0%,中国神华分别为4.6%、3.7%,整体上这些行业龙头公司ROE波动都变小。由于龙头公司业绩稳定、市场占有额提高,从而助推这些行业业绩波动性变小。整体上,地产投资链相关行业净利润占比较小,而且这些行业的业绩逐步稳定,未来对基本面整体影响不大。

风险提示:地产政策放松超预期