各位股民朋友好!最近有比较多的额亏损比较严重的股友找我咨询学习,在交流中我问的最多的一个问题就是:“你有设置自己的止损点吗?”。然而,大部分股友都对止损没有什么概念,为了强调中国股市中止损的重要性,在这里特地编辑了一篇关于止损的文章贡献给各位股民朋友参考学习,如有不足之处,欢迎指出,也欢迎各位股民朋友前来交流学习!学习使人进步,只有不断的学习股市新知识,才能以更快的速度适应当前A股发展趋势,快人一步,抢占赚钱的最好机会!PS:这里要强调一句,任何时候请不要忘了保持与发扬国人该有的素质!

一、前言

炒股必须要学会四件事,一是止损;二要学会选股;三是止盈;四要适时空仓。但是很多人都会抱怨止损真的很难,那么,止损真的有这么难吗?有哪些方法可以止损呢?给大家找出了以下几点供大家参考。

1、把损失看成失败;(止损可以让你少亏钱,明知亏钱还不止损,那是最大的失败!)

2、害怕刚止损出来,股价就掉头回去;(不要在一棵树上吊死,这里不是指让你多买几只票,而是指明知道在这只票亏钱了,那么及时止损扭转转战它处)

3、连续几次碰到“刚止损出来,股价就调头回去”的现象;

4、还是很喜欢手上的仓位,或者说不确信当前趋势是否已经翻转了;

5、有时候不止损,股价还真的调头回去了,让交易员占个小便宜,尝个甜头,下次就更容易心存侥幸,不愿止损了,这是股市的最大陷阱;

6、已经接近当天的亏损极限,如果止损出来,账户就会被锁死,当天不能再做实盘;

7、股价变动太大,太快,太突然,还没来得及反应,损失就超过止损位和心理承受能力。

亏损,是交易不可分割的一部分,无论你交易技术水平有多么的高,都会有亏损发生的,这是不可回避的事实。其实在外汇交易中如何尽量减小亏损,保全本金比追求盈利更现实。那么怎么做才能减小亏损呢?那就是要学会止损。说到止损,这是很多交易者最不愿意做的一件事情。在此郑重的说一声,设置止损的目的不是为了亏损!而是我们控圌制风险的最后一道关卡!

在交易中止损是最难设置的,因为市场的不确定性和价格的波动性决定了我们设置的止损常常是错误的。在每次交易中,有时候止损对了会窃喜,止损错了,会有一种被愚弄的痛苦感觉,特别是无法承受资金无辜的损失而导致在心理上的打击。随之而来的是交易上的恐惧,几乎丧失交易的信心。我们应把止损当作是一种成本,是寻找获利机会的成本,是交易获利所必须付出的代价,这种代价只有大小之分,难有对错之分,你要获利,就必须付出代价,包括错误止损所造成的代价。坦然面对错误的止损,不要回避,更不必恐惧,只有这样,才能正常地交易下去,并且最终获利。

我们是人不是神,只要交易就有可能出错,这是不可避免的事情,出错时能及时止损离场,避免即小错成大错,才是最重要的。止损的作用是保护我们在交易中圌出现错误时,减低损失的最后一道关卡。做交易几乎都有过爆仓的经历,基本上都是亏损后不但不设置止损,反而加仓摊低成本而导致爆仓的。

我们面对止损的设置时往往会面临以下心理障碍:

1.自以为是,不设置止损;

2.害怕被止损而不设置止损;

3.设置了止损而不执行,真到了止损点,舍不得止损;

4.随意更改止损,其结果被套,被套后也不想止损,其结果越套越深;

6.建仓后,不立即设置止损,发现被套后,就不想设置止损;

7.不会设置止损,不知道市场是什么趋势的情况下随意设置而被止损。

二、止损的概念及方法

止损:

是指一旦你顺势没有顺得好,搞成逆势了,那就退出观望,出来看看。如果一不小心顺在了趋势的末期,那就采取保护性措施,严格止损出局。任何趋势迟早会转势,只是时间长短问题,既然趋势变了,就应该止损出局观望,不应抱有侥幸心理。天涯何处无芳草,何必单恋一枝花。好票无处不在,只是尔未发现。

止损的概念及方法

一)止损原因

第一是主观的决策错误。进入股市的每一位投资者都必须承认自己随时可能会犯错误,这是一条十分重要的理念。究其背后的原因,是因为股市是以随机性为主要特征,上千万人的博弈使得任何时候都不可能存在任何固定的规律,股市中唯一永远不变的就是变化。当然股市在一定时期内确实存在一些非随机性的特征,例如庄家操控、资金流向、群体心理、自然周期等,这是股市高手们生存的土壤,也是不断吸引更多的人们加入股市,从而维持股市运行发展的基础,但这些非随机性特征的运行也肯定不会是简单的重复,只能在概率的意义上存在。如果成功的概率是70%,那么同时就有30%的概率是失败。另外任何规律肯定都有失效的时候,而这个时候,也许就会被聪明的你碰到。当遇到失败概率变为现实,或者规律失效时,就有必要挥刀止损了。

第二是客观的情况变化,例如公司或行业的基本面发生意料之外的突发利好或利空,宏观政策重大变动,战争、政变或恐怖事件,地震、洪水等自然灾害,做庄机构资金链断裂或操盘手被抓,等等。

二)止损技巧

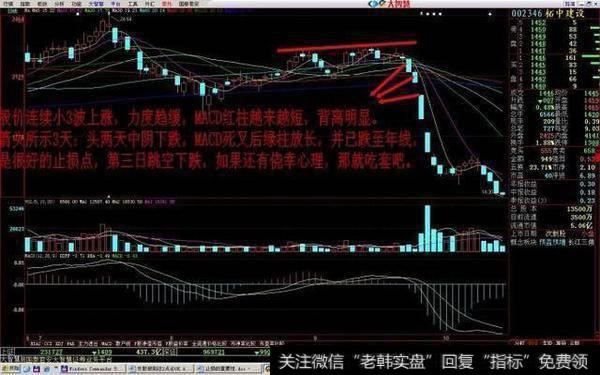

1.趋势线止损法

这是大多数新老股民都应该了解的止损方法,当一只股票是上升趋势时,连接两个底部形成趋势线。如果股票跌破了趋势线,则止损出局,反之一路持有。

核心:在趋势线止损中,还可以画两条平行的趋势线形成通道,如果股票在通道中行走则放心持股,一旦跌破下轨道,则立即止损。

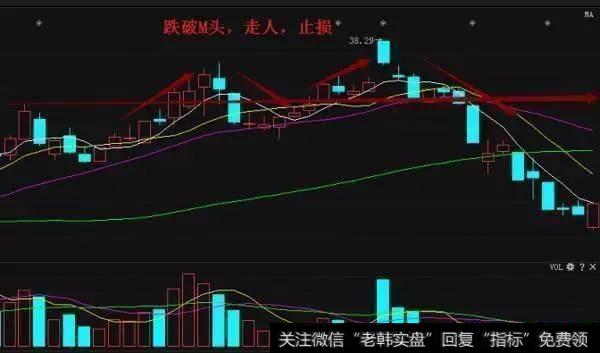

2.K线形态止损法

一旦股价跌破M头、头肩顶、旗形、三角形、圆弧形等形态的颈线时,立马止损走人。

K线形态止损法

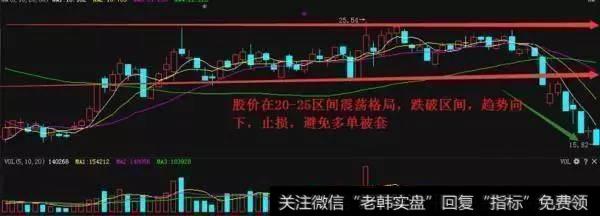

3.比例止损法

设定一个止损的比例,比如10%、8%、5%等。这种止损方法虽然不特别科学,却是避免更大损失的最简便的方法。是否采用这种方法主要取决于市场环境,比如说在牛市中可根据情况扩大这种比例,在熊市中则缩小这种比例。这种止损方法主要取决于你对个股的理解以及交易策略等因素。

比例止损法

优点:可以避免市场波动对投资者心态的破坏,因为当大脑不清醒的时候,最好的方式便是退出观望。

4.跟涨止损

永远把最高价作为投资者的买入价,当股票从最高价跌至所设定的止损幅度时就是卖出时机。当一只股票不断上涨时侯,投资者可根据股票上涨的幅度不断向上调整止损价格,也就是逐渐调高卖出价格

优点:第一,可以降低损失或者锁定利润;第二,可以动态控制操作思路,使得风险控制一直成为保护投资的安全阀。

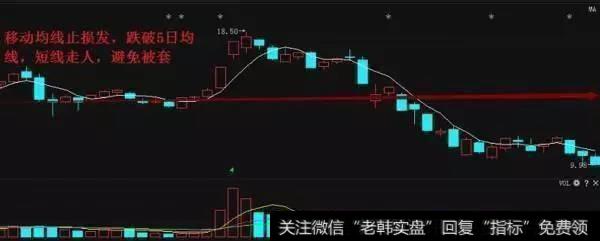

5.移动均线止损法

根据操作周期(短期、中期、长期)的不同,可以把止损位放在5日均线下,20日均线下,120日均线下.一旦跌破移动均线,立马走人。

移动均线止损法

核心:

1、股价上涨在远离操盘线后,必然会向操盘线回归,因此,操盘线将构成强大支撑,这个支撑位置就是一个买进机会;

2、股价上涨过程中,如果某天的收盘价击穿操盘线,并在次日无法以收盘价修复操盘线,则意味着行情的终结,这说明主力已经在放弃本次行情的操盘。

最后一点:永远站在零点。正如买入可能犯错一样,止损也会犯错,当发现自己止损错误时,要不惜脸皮,再次钻进前进队伍。总之,要用理性和果断战胜贪婪和侥幸,方能长久与市场同行。

三、止损的误区

1、不知道怎么设定止盈止损。

买卖的时候没有明确的想法,只知道现在忽然放量拉了,赶紧进,怕错过时机,放量跌的时候害怕主力出货,赶紧跑,或者已经亏损了,妄想某天突然大涨,给自己解套,但事与愿违,一直跌不停,导致亏损太多,已经无法下决心割肉。

2、机械的设定止盈止损目标。

有朋友说,我不贪,赚5个点必走,后面的不是我的,或者亏5个点必跑,这样我就不会亏了。也有固定设8点3点等等。这样的机械设定固定点位,就可能出现前脚刚走,后面涨停的情况。

四、结语

有人说金融是一场赌博,但是我并不觉得,我反而觉得是一种博弈,就像下象棋,你永远不知道对手是出哪、一颗棋子,但是你要看准那个盘面走向,你自己决定好自己出那一颗棋子,心态一定要稳。不要贪婪,也不要慌乱,像走人生一样,走好每一步棋,不要想着一夜暴富,而要把精力放在一个长远的规划上,稳中求进,这就是的巴菲特名言:要学会止损,不要做赔本的生意,人生无乐乐无常。