在的通缩压力开始逐步显现。家庭资产缩水、股指反弹乏力、理财产品收益"跌跌"不休、降息呼声频频......在通缩势头越来越明显的今天,居民的理财观念应该如何转变?是否可以通过提前布局,以取得不俗的理财收益?

通缩对个人财富的影响

1.老百姓的资产大幅缩水

当CPI跑不赢存款利率时,也就意味着老百姓存在银行的钱实际收益提高,进入了"正利率"时代。但CPI连续十个月下降,又让市场人士对是否出现通货紧缩有了几分担心。

虽然进入"正利率"时代,但因为社会商品、能源、劳务等供过于求,价格持续下降,企业盈利水平也会下降,人们的工资收入水平受到影响,于是就采取消极消费。如此带来的将是资产实际价值缩水(如房产贬值),债务负担加重,而这远不是消费品价格下降所能弥补的。以按揭购房者为例,去年以来房地产市场下行,不少购房者拥有房产的价值甚至低于其银行按揭应负的债务,在资不抵债的情况下就会出现大面积断供。

2.通缩期的理财思路

"现金为王"存钱就是赚钱

当经济通胀时,大量资金从银行"搬家"到股市、楼市、基金中,目的是为了跑赢CPI。而现在CPI不断下降,实际存款利率已经回归正利率,大家更愿意将钱存入银行,"现金为王"的观念逐渐占据上风。

"对于保守型的投资者,在存款实际利率创新高的时候,可以把存款当成主要的理财方式。"理财人士表示,在选择存款期限的时候,最好选择短期存款,不宜选择中长期存款。因为一旦国内经济复苏,利率上攀的可能性较大,所以不宜把自己套牢。

而投资者在进行其他投资前,应该着重考虑风险,在资金求稳的前提下再寻求增值的途径。理财人士认为,在资本市场跌入相对较低的区域时,逢低抄底的风险就降低了很多。例如,从去年年底开始,一些股份制银行就开始建议客户增加基金的投入比例。到现在,这部分逢低抄底的客户已经获得了15%的收益率。

3.通缩期的理财妙招

变着花样存钱收益高

正利率的情况下,存款也可以赚钱。理财人士提醒,银行存款也有技巧,央行仍有可能进一步降息,因此短期资金可考虑收益相对较高的通知存款。如果是长期的持续现金流,则可以试试"存款定投","十二存单法"和"阶梯存款法"两种方式就不错。

十二存单法是将每月工资的10%至15%存入一年定期,每月都这么做,一年下来就有12笔一年期定期存款。那么从第二年起,每个月都会有一笔定期存款到期。如果到期的钱暂时不用,则可以加上新的钱继续做定期。这样能保证手头上既有活钱用,又能享受到定期存款的利息。

阶梯存款法则适合已有一笔固定资金的投资者。例如一笔10万元的资金,将其均分为5份,按1、2、3、4、5年的期限存5份定期存款。第一年过后,把到期的1年定期存单续存并改为5年定期;第二年过后,则把到期的2年定期存单续存并改为5年定期。以此类推,5年后,5张存单都会变成5年定期存单,但每年都会有一张存单到期,并且都能享受5年定期的高利率。

4.通缩期的理财后盾

无论何时保障都是第一位

无论通缩还是通胀,投资者都应该首先考虑添加自己的保障,即保障先行、其他靠后。对于保障不全面的人来说,应首先考虑意外险、医疗险、健康险,其次是寿险或养老险。

相对来说,传统保障型产品保障性强,风险较低。对于有投资需求的投保人来说,还可考虑分红、万能险。尽管万能险的结算利率在去年有所降低,但目前仍维持在4%左右,且一般有2%左右的保底收益,每月还可采取复利计息,利滚利可获得更高回报,目前银行一年期存款利率也仅为2.25%。不过,万能险并不适合所有的人购买,投资者需要坚持长期投资,且有长期稳定的收入来源。

5.何谓通货紧缩

通货紧缩(deflation):依据诺贝尔经济学奖得主萨缪尔森的定义,"价格和成本正在普遍下降即是通货紧缩"。经济学者普遍认为,当CPI连跌两季,即表示已出现通货紧缩。长期的货币紧缩会抑制投资与生产,导致失业率升高及经济衰退。通货紧缩阶段物价、工资、利率、粮食、能源等价格持续下跌,且全部处于供过于求的状况。

在经济实践中,判断某个时期的物价下跌是否是通货紧缩,一看通货膨胀率是否由正转变为负,二看这种下降的持续是否超过了一定时限.

如何在通货紧缩衰退期和萧条期中守住财产?

可能好多人还以为我们处在一个通货膨胀的时代,其实那个时代已经伴随着6000点的股市,逐渐离我们而去,随之而来的是更加可怕的通货紧缩期。

通货紧缩的一个显著特征就是实体经济衰退,失业增加,预期收入减少,物价下降,通俗地说,就是“钱将越来越值钱了”. 具体的萧条期的社会景象,可以参考1929年美国大萧条。读读历史,我们会发现中国现在面临的许多状况跟1929年美国的状况是惊人的相似。那么在这样一个时期,我们应该怎样使自己的资产保值呢?应该持有哪些资产?不应该持有哪些资产?下面是我个人的一些看法:

一.应该持有的东西:

1,现金。

在通货膨胀的物价飞涨时代,手中持有现金是很傻的,因为你手中的钱将越来越不值钱,所以大家都去投资房产啊,股票啊,粮食啊,大宗商品啊,黄金啊,以求保值。那么现在是通货紧缩时代,持有现金就是最明智的选择了。当然存银行的定期,还可以增加利息。现在是存定期的好时机,因为现在的利率相对于以后将会是相当的丰厚!

2,国债。

理由基本同上。通货膨胀时,存银行,买国债是不合算的,那么,从现在开始,就是很合算的。

3,美元。

无论美元货币将来怎么贬值,对人民币会是升值的。中国的外汇储备被玩的也差不多了,马上热钱一走,甚至连从改革开发以来的所以外资一并撤走,人民币对美元必定贬值。具体人民币对美元会贬值到什么程度,可以参考90年代的日本或者前苏联,这2个大国都曾与美国交过手。通货膨胀时期人民币是对内贬值,对外升值,那么现在的通货紧缩期将很可能是相反的,即人民币是对内升值,对外贬值。美国就在等着那个时候(萧条期过后,约3到5年)来抄底中国资产呢

二.不应该持有的东西:

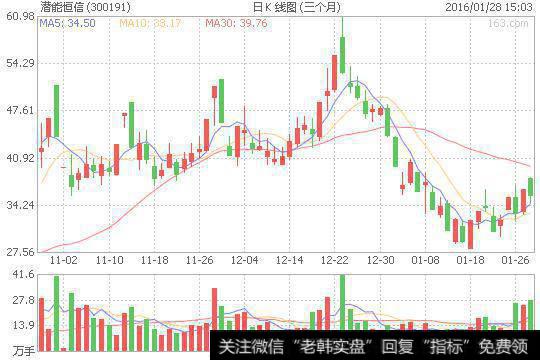

1,股票,房产等泡沫巨大的投资类。

股票是不用说了,房地产因为有政治这个后台,目前政府正在努力避免这个超级大的泡沫的刺穿,并且甚至幻想着这个泡沫再大点,这种行为在以后的历史中看就是逆流。越是这样,泡沫破坏了后,带来的灾害性越大,萧条期就越长。当然我说的房产是指投资类。如果是自己住,反正要住的,就无所谓了。

2,贷款类消费。

毫无疑问,随着经济形势的日益严峻,出口的衰退,企业的不景气,甚至倒闭,如果现在还处于贷款买房买车的人,将来会面临巨大的还贷困难,首先就是失业或者收入减少。以前每月5000元收入时,每月还贷1500甚至2000那是小意思,但是如果将来工资降到2500呢?更别说失业的了。同样的原因,也尽量别借别人的钱。通货紧缩期,你借来100元的时候,猪肉是10元一斤,或许等你还别人100元的时候,猪肉就是5元一斤,你算算你合算不合算。

3,任何粮食,矿产类资源。

关于粮食,美国大萧条的时候,为什么要把牛奶倒到河里,因为牛奶太便宜了。关于矿产,千万别以为什么成本价就去抄底。萧条期许多工厂倒闭,谁需要你的矿产资源啊。特别是什么煤矿啊,之前暴涨的东西,以后会同样跌得让我们汗颜。

总结一下,在实际生活中:

1,从现在开始,我们要节约手上的每一分钱,也许现在的一次奢侈消费就够将来一个月的口粮。

2,积极储蓄,千万别再透支消费了。

3,努力工作,因为将来任何人的就业机会都会面临严峻的挑战,如果在萧条期,你依然能拥有一份稳定的工作,那会是一件很幸福的保障。

4,如果必须投资的话,尽量别去做哪些一次性东西的,去买卖那些生活中必不可少的耐用品,也许会有收获。

5,多交交朋友,将来每个人也许都会遇到自己的困难期,困难时,朋友多,抱成团地帮你,你肯定能够度过你的危机。

6,最后,别忘了,萧条期过后来抄底。具体什么时候,美国人的脚步声会让你知道的,我想那时候大概又是一如改革开发初期百家出动的景象吧。