清醒认识中国股市的现状和特点,理性把握投资时机

中国股市是刚刚诞生十多年的析生证券市场,市场的管理者、参与者、投资者以及决策者对市场规律的认识和把握不够深刻、有待成熟。目前中国股市仍有较多的问题,同时又处于高速成长和发展中,机会多、问题多、潜力大、前途光明。

在现实的市场运行中,表现出如下几大特性:

(1)长期向好:众所周知,股市长期趋势具有与社会经济发展的同步性,而中国经济就总体而言,是向上向前运行的,而且未来仍然是快速发展的,具有不可逆性。任何人任何国家都无法改变。长期趋势主力炒家无法改变,那么中期趋势他们同样不能改变。道理很简单,主力炒家不能改变中国经济,但长线的运行井非直线形的,而是波浪形的,无数中线运动构成长期向上、向前运动的总趋势。更具股市波浪理论运动的特点,每个波段趋势具有可测性和稳定性,主要有中级上升趋势和中级下降趋势,这些波段正是股民应该重点把握的投资机遇。

(2)投机盛行:长期以来,所有市场的参与者都以赚取短期股票差价为目标,进行股票买卖炒作,持股时间短,不论大小资金,短期炒作盛行,投机气氛浓烈。尽管近年来中国银行、中国石化、中国联通等大盘蓝筹股上市,公司业绩优良,上市公司整体业绩大幅提高,但是投机性仍然流行。

(3)“题材”辉煌:“题材”是中国股市的一大特色,与投机风气相映成趣,也是股市不成熟、非理性投资的集中表现。上市公司拿不出良好的业绩,市场主力只有制造“题材”,当然题材也是激发市场人气的“兴奋剂”,就像炒菜用的调味品,太多不好,没有也不行,“题材”是构成股市运动的重要部分。要是一个市场缺乏了可供炒作的题材,就是缺乏生机和活力,就是死水一潭。主力机构之所以要绞尽脑汁挖掘各种各样的题材原因正在于此,否则无法发动行情,怎样从投资者口袋里赚钱。因此,自从有了股市就有了理材的炒作,而且题材总是花样翻新、层出不穷,老题材炒烂了会有更具号召力的新题材出笼。事实上,题材都是主力机构精心设计的美丽外衣,往往是炒作股票的借口和调动中小投资者的热情并追涨杀跌的口号。回顾沪、深股市的历史,多数题材的炒作往往都是短命的,但都波澜壮阔,炒完后就深深地套牢一大批投资者。从1993年的浦东概念股到1994年的上海新概念股。1995年的权证概念股、外资并购概念股、大盘股革命,1996年、1997年香港回归概念股,l998年的资产重组股,再到1999年的网络概念股,2000年的“纳米概念”,2001年的“入世”,2007年的“奥运”题材无不如此。所以作为沪、深股市的投资者或投机者,要想获得更多的收益,不得不追随市场、不能不参与题材的炒作。虽然题材的炒作可能是短期的,但把握得当却可以在短时间内获取暴利。需要注意的是题材的转换并关注主流题材和具有生命力的题材,如高科技题材、生物工程题材、收购兼并题材、新股题材、环保题材、业绩增长题材、资产重组题材、高比例送股题材等都是常炒常新的题材。

(4)板块联动:板块联动是指具有同样属性、题材的股票群体,其有涨跌同步的特性,某板块中有代表性个股的涨跌能带动相关板块股票的涨跌,如高科技板块、绩优股板块、大盘股板块、重组板块、ST(PT)板块、次新股板块、入世板块、奥运板块和今年的房地产板块、钢铁板块、参股券商板块等,都成为大热点,这些不同板块内的股票有着明显的联动性,一只或几只股票的上涨或下跌会带动板块内其他股票的上涨或下跌,以起到活跃市场和带动市场人气的作用。而且,在一个板块内往往有领涨股或龙头股,其涨幅通常是最大的,其他股票的涨跌往往要看领涨股或龙头股的脸色行事。因此,我们应时刻关注板块特别是板块内龙头股的动向,以便更好地把握市场热点。

另外,沪、深股市的A,B股市场,具有明显的联动性,要有行情4个市场会同时上涨或下跌,且B股市场一般超前于A股市场见底或见顶,特别是沪、深A股市场不仅趋势一致甚至K线图和盘中的分时走势也非常相似。真是应了哲学家的话“世界是普遍联系的”。

(5)庄家逞强:市场主力或庄家是股市中客观存在的现实,是非常重要的一股“主导”力量,他们有引导市场潮流的作用,他们的进出往往左右着股价的涨跌和趋势的变化。庄家对个股起着呼风唤雨的作用,往往在极短时间内将股价大幅拉升或打压,造成股票价格的巨幅波动。但是投资者在股市中关心最多的莫过于主力的动向,如某只股票主力将要炒到多少钱、哪个股票有庄家建仓等等,大家之所以这么关心主力的动向,就在于有庄家的股票容易大幅拉升、涨幅大,而无庄家的股票则难有起色。但是,投资者对于庄家可以说是又“爱”又“恨”,“爱”的是希望自己手中的股票有强庄进驻,能快速拉升,以享受坐轿的乐趣;“恨”的是如果庄家一旦出货撒手不管,自己不幸被高位套牢,难有翻身之日。而且,庄家来无形去无踪,从不明示、难以琢磨,投资者只能根据盘面的变化去分析、推测,难免常有失误。不过,市场要是少了主力或庄家这样的“领导者”还真不行,那样股市就会缺乏刺激和吸引力,也会缺乏投机的机会。因此,我们不但要追随趋势,也要关注主力或庄家的动向,同时又要防止庄家精心设计的陷阱。

(6)股票轮涨:在一轮持续时间较长的上升行情中,几乎所有的股票都有机会表演,但涨跌幅度和时间次序有很大的差异,其实这也是维持大势的上涨和市场热点必不可少的过程。往往当该炒的板块或题材都炒过了,该涨的都涨了,上升行情就快结束了。一般来说,当本次行情的主流板块和一线绩优股上涨之后,就会为二线股的上涨腾出上升空间,二线股上涨之后必然会带动三线股的上涨,当然也有三线股上涨之后推动二线股和一线股上涨的时候。在实际操作中,当原来手中持有的股获涨幅过大之后可换成涨幅较小的潜力股,等待轮涨的到来。切不可追涨和杀跌。

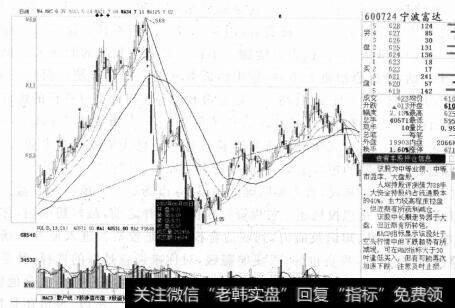

(7)大起大落:中国股市从开始以来一直波动较大,不仅个股,就是大盘也同样有巨幅波动,以往也是。如1996年12月,证监会发布“涨跌停板”限制,大盘连续3个交易日跌停板,不仅没有起到限制波动幅度的作用,反而加剧了大盘的震荡。对个股而言,巨幅波动更是常见。如2000年深天地A(0023)、上海梅林(600073)的连续7个涨停板,2001年ST中科(0048)、亿安科技(0008)的连续跌停板,2007年的行情起伏波动之大更是出乎意料,短短5个月上证指数从2980点涨到4300,又从2007年7月6日的3563上涨到2007年10月16日的6124点,可谓“疯狂”。两年之间从熊市998点转为超级牛市的6214点。可是2007年6月的大调整有很多股票连续五个交易日跌停板,如图1-1所示宁波富达(600724)。大批开放基金的成立,价值投资理念兴起,并没有改变市场的巨幅波动,这既是市场不理性、不成熟的结果,也是政府管理和公司经营不善的体现。

(8)消息漫天:由于信息不对称,不平等,广大中小投资者无法获取上市公司的详细经营信息,迫使股民从其他渠道获得信息,报纸、杂志和网络也是以此为乐。证券公司的营业厅就是信息的集散地,现在互联网更是小道消息的传播渠道。更有甚者,一些庄家利用股评或媒体公开发布引诱股民的消息。现在网络发达,网上消息更是多如牛毛,但网络毕竟让普通股民又有了新的信息渠道,而且也降低的信息成本,纠正了信息的严重不平衡。

图1-1牛市中的大起大落的股票