我的专业是IT,但一直专注医疗股投资,支撑我专注此领域投资的信念还是赚钱的欲望,任何老师都不及兴趣重要。好行业,出大牛股,而我们投资者眼中的好行业就是朝阳行业。在人口老龄化的社会,医疗绝对是一门朝阳行业。

有一个很有趣的现象,本专业的人士未必能做好自身行业的投资,因为二级市场有估值,而估值反映的是投资者的预期。我一直认为,决定股价未来的上涨是持续的成长性,正如丑媳妇终要见公婆,股价的预期性最终要在财报上体现出来。作为投资者,我们不需要成为行业专家,但我们要看懂大方向,这个大方向就是基于现状对未来预期的判断。譬如从医保控费的趋势,仿制药竞争的剧烈性,以及政策对资本进入养老市场的扶持等等,我们就应该提前放弃对传统的原料药、抗生素、中注的研究,转到器械、服务类个股的研究上来,这个后面会慢慢再细谈。企业持续成一长性的判断,是我们长期投资医疗股是否成功的关键,重点突出持续成长性。

医疗股的发展受两方而因素的制约:

1.行业技术的进步。

2.政策的导引。屠哟哟的成功,是因为发现青篙素对疟疾的作用,但随着人类经济水平的发展,卫生事业的进步,许多传统的传染病己经销声匿迹,譬如天花、麻风、鼠疫等,取而代之是富贵病,三高(高血压、高血糖、高血脂),还有目前炒得非常火爆的基因测序、精准医疗,包括以前让人闻风色变的乙肝,在乙肝疫苗的抗击下未来也将成为历史。

未来人类对疾病的控制我认为将朝如下方向发展:

1.强调以慢性病管理为手段。

2.朝基因、精准、个性化治疗方向发展。

3.强调医疗大数据的诊断效果。

而上述三个方向,也正是A股炒作的热点所在。目前看,很多都是停留于概念之上,但先知先觉的资本市场就是喜欢这种玩法。当然,这是一个题材类的玩法,至少相当长时间内不会成为普及现实,但投资者必须关注这种行业预期趋势。

要能判断出行业的趋势,基本的医疗知识还是必须具备的。作为一个行外人,快速切入这个行业的最好的办法自然是互联网。在这里,我首推好大夫这个平台,里面都是三甲医院的医生,文章通俗易懂,能够使投资者快速获得对疾病的了解。我关注的主要是疾病的机理,治疗原则,以及用药。

有了行业的基础知识,我们就要关注政策的引导性。关注政策的原因是因为在现时医保赔付制度下,政府也是医保的买单者,自从2007年大规模推广医保后,我们很清楚地看到政策对药企业绩的引导性,先是大输液放量,然后独家品种以基药身份进入爆炸性放量,典型如当年的中注,在抗生素滥用治理中大显身手,而后医保开始持续控费,医疗股的走低,服务股的进一步推升。政策的导向其实也很清晰了,未来的趋势必然是持续的严厉控费,鼓励民营资本进入养老市场,实现分级诊断,大病不出县目标。

总结,我认为投资医疗股有如下特征:

1.行业具备技术快速更新和政策牵引双重特性,必须找到符合行业发展规律,政策鼓励的行业。

2.投资者需具备基本的行业知识以更深入了解行业。

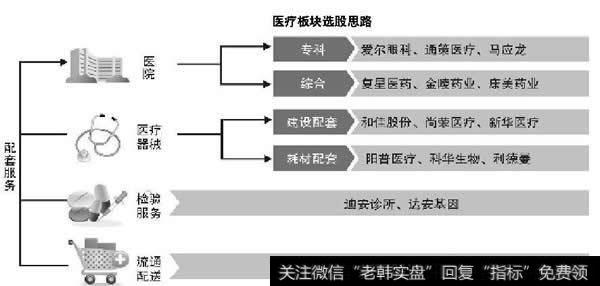

分清行业大方向,我们再细谈行业。医疗是个非常庞大的行业,里而细分的子行业非常多,我自己把它划分为三大类:药品、器械和服务。

从使用属性来看,药品里细分处方药和OTC, OTC俗称非处方药,可以在药店里买到的。关于处方和非处方的投资价值,其实我早己经分析过了。处方药是医大病,需在医生指导下服用。OTC药多用于头昏脑热喉咙痛等小毛病,做的人也多,也卖不起价。大品种是指过亿甚至十亿的销售额,如此巨量的销售只能是处方药,部分非常特殊的OTC品种譬如伟哥除外,我自己关注的全部是处方药。

从产品类型看,又可以分为原料药、化学药、中成药、生物制药、血液制品等等。我国绝大部分药品均为仿制药,意思是国外在国内的专利药产品到期后仿制生产的,化学药、生物制药仿制药居多,而中成药基本都是独家秘方的口号,而原料药是合成化学药和生物药的基础。从技术角度看,原料药的门槛是最低的,因为可以做到批量合成生产,属于典型的重资产行业,从投资角度看,这类产品前景是最差的。

下面重点谈谈化学药、中成药、生物制药和血液制品等行业。

喜欢药品股投资的朋友都清楚,新药研发是一个高门槛、高风险、高收益的事情。创新药动辄几亿、十亿美金的投入,对国内绝大部分药企而言,收入也就几个亿,创新药是不可能的事,仿制药成了它们的唯一选择。当然也有一些非常好品种的中成药,例如万金油。国内药企很喜欢走产学研道路,从高校,科研所手中收购这种中药品种后将其商品化,譬如血必净、康复新液。在药品研发过程中,非常重要的一项功能就是CRO临床测试。

通俗而言,药品从科研到正式上市需要经历三个阶段CR0测试:

1.动物测试,小白鼠、白兔、狗等。

2.小规模人群测试。

3.大规模人群测试。

国际药厂还会进行跨国多中心CR0测试,对比起来,中药明显要落后一大截。

我们要判断药品的效果有两个重要标准:

1.临床应用效果。

2.药物副作用。

CR0测试正是要干这种事。日前几乎所有的中成药都没有经过这三步测试,药理效果都是在临床应用推广中不断总结出来的。这也是中成药品种难以做成爆炸性十亿、甚至几十亿、过百亿品种的根本原因。即使同为仿制药,由于制造工艺的差异,也会导致治疗效果与原研药有非常大的差距。典型如氯匹格雷。原研药波立维是PCI支架植入后第一年服用的首选。除研发实力薄弱,仿制药趋同之外,制约药企生存最要命的问题还是医保控费,从双鹭药业贝科能大幅削弱很明显看到这点。上市药企显示,相当部分药品的毛利率都在70%以上,在药品同质化竞争的今天,势必成为医保控费的眼中钉,要降低药价的办法多多,譬如带量采购,二次议价,为低价中标等。与一般的制造行业不同,药品类企业是一个强研发,政策严厉管控的行业。药品的生产,需要通过GMP认证,要有CFDA生产批文。产品获批生产上市后,还需要进行学术推广、专家讲座、临床应用,产品才能逐步放量。大部分行业在经历行业低迷后都会有个重组兼并、强者胜出的过程,但我认为药品个股的特殊性在于它的创新性和政策联动性。很难做到老树开花,唯一出路就是并购转型。

生物制药的股票我研究很少,我认为这个行业也是和化学药一样,仿制药居多,缺乏核心竞争力。

最后一个就是血液制品,这个行业我在《神奇的血液制品》里头己经分析过,行业特点是原材料特殊,只能选用来自健康人的新鲜血浆,通过离心分离的办法获得健康人的新鲜血浆,把血小板、水分、无机盐等重新输送回捐献者体内,临床操作_七捐献者存在艾滋病感染风险。由于经济的发展,人们生活水平的提高,愿意卖血的人越来越少,加上血浆站有损形象,地方政府对血浆站采取于作斥态度。而血液制品的另一特殊性在于它在临床应用方而的独一无二,如血友病人需要的凝血因子,烧伤病人需要的白蛋白等等。血液制品的价格管制是山政府主导的,长期以来一直供不应求。从博雅生物、华兰生物等半年报分析,虽然国家有意放开血液制品价格,但因为血液来源的紧张,企业为获得更多的血浆,采取提高补贴的方式获得血浆,因而毛利率均出现下滑。我认为企业通过提高补贴来获取更多血浆的做法还会延续下去,而且补贴将越来越高,因为现在的人生活条件好了,没有多少人在乎那点钱。因此血液制品企业要有大的发展只能走资本化运作道路,包括横向和纵向的发展。纵向,做大老产业血液制品,加强血浆站的收购,增强自身的研发实力,提高血浆的利用率。横向,拓宽产业链,进军其他产业,降低对血液制品的单一依赖性。

A股目前有五家血液制品企业:上海莱士、华兰生物、博雅生物、ST生化、天坛生物。上海莱士已经千亿市值,不看也罢。博雅生物上次公开公布后也涨了不少。也不需要多看了。华兰生物倒是估值很低,ST生化停牌中,天坛生物是传统老牌国企,半死不活的状态,多年没有发,但多年增长有限,且市值一也不低。建议投资者还是重点继续关注博雅生物。

我们再次总结下上面谈到的药品企业的投资特点:

1.国内药品企业经营规模很小,绝大部分只能涉足仿制药。在竞争日益差异化的今天,产品同质化,竞争剧烈,在医保控费越来越严格大背景下,降价成了这些企业的唯一选择。

2.对以独家品种作为卖点的中成药,由于在疗效、药物副作用两个关键指标均缺乏临床数据支撑,限制了它的壮大发展。

3.对传统的原料药药企,几无成长性可言。

4.血液制品企业由于原来的特殊性和产品的供不应求,资本运作是其壮大发展的最有效途径。

如何投资一个药品企业?我认为市值始终是一个非常重要的标准。股价要上涨,需要成长性支撑,企业越大,利润增速越慢。我们上而谈了这么多药品企业的特点目的只有一个:寻找能持续成长的药企。品种规模越大,后而的增速也越慢,譬如血必净。处方药的品种也要比非处方药市场范围大。大品种重疾的未来市场预期空间也要比普通病多得多。

考究一个药企的潜力,关键还是看它的储备品种和现阶段品种的潜力,我认为可以从儿方面去评估:

1.是否为处方药,是否治疗大品种疾病,我们所指的大品种通常为心血管、癌症、糖尿病等。

2.如果为仿制药,原研药的市场份额如何。

3.企业的发展思路如何,是否有强烈的资本运作欲望。

4.日前估值水平如何,如果是化学药,我们会拿恒瑞医药作对比。如果是中成药,看天士力。当然,估值是门艺术,没有定性标准,但我们强调的还是小市值,以50亿左右为佳,高成长,预期成长性不能低于30%,企业扩展欲望强烈。此次公开京新药业和博雅生物的原因正是基于这种思路。以京新药业为例,三大品牌瑞舒伐他定、地衣芽抱菌、康复新液均保持高速增长,企业扩张欲望强烈,积极通过收购的方式收取有潜力的大品种。他的地衣、康复,都是通过收购的方式获得,而瑞舒他丁用于高血脂病人治疗,效果优于阿托伐他汀钙,市场潜力非常巨大,企业也通过收购的方式进军医疗显示器行业。

我总结自己对药品企业的选取技巧:

1.小市值,50亿附近。

2.储备品种丰富,现有品种高速增长,产品方向为处方药大品种市场。

3.企业外延欲望强烈。

避开大市值个股,国企中的原料药,靠单一品种吃饭,研发实力低下,无储备品种个股。

我们谈谈器械。

关于器械的空间,网上有好多这样的文章,我就不再重复了。我把器械产品定义为三大类:

1.高端的影像设备。CT、DSA、MRI,长期为国外西门子、飞利浦、通用垄断,国产化替代空间基本没有。除技术进性国内产品根本不在同一个层次,更重要原因,外企有质量承诺,如产品问题出现医疗事故,厂家全责。

2.部分可以国产替代的产品,譬如乐普医疗的心脏支架,凯利泰的骨科材料,空间巨大,但替代化进展缓慢。

3.完全国产替代化产品。如消毒材料、尿管、氧气罩等,譬如维力医疗、三鑫医疗,此类产品特点是技术含量低,厂家市场占有率非常高,企业增长来自行业自身的增速。

在器械行业中,我一直关注IVD的发展,熟悉我的人很清楚了,我对这个行业关注己久。关于IVD类的文章,写太多了。严格意义说,IVD不是器械,而是生物制剂,因为主要使用的是试剂,但因为机器需与试剂配套使用,所以我也把它列入了医疗器械一类。

关注IVD的原因在于其持续增长的稳定性,机器是一次性购买的,但试剂的消耗是持续性的。IVD的重要性在于它是医生的第二双眼,病情的轻重,最终都需要一个指标来进行量化,而这个指标就是IVD。人口老龄化,分级诊断,国产替代化,都给IVD企业带来无限广阔发展的空间。而对投资者而言,IVD企业最大的问题还是高高在上的估值,市场没有一个便宜货。

从三季报业绩预告,我们也清楚看到,IVD企业并没有出现大家意想的高速增长,大部分增速都集中在10%到20%以内,这个增速是要低于上市公司的招股书的,原因是什么?刚才谈了一点,IVD严格意义来说是属于生物制剂的,有药品的属性,也就是属于俗称的西药的一套,那我们就可以这样理解,IVD也是属于仿制药的一种了,只是它不需要作用于人体内,审批没那么严格,但作为一个医疗产品,它也需要经过申报、审批、注册等一系列烦琐手续。

IVD行业有四大领域:生化、免疫、分子核酸、POCT(现场快速检查)。生化领域的技术应用最成熟,常见的肝功能、肾功能、血脂等就属于此类。免疫类包括联酶反应和自动化学发光两大类,其中自动化学发光是日后的应用方向,乙肝两对半定量测试,女同胞经常用到的性激素五项目就是自动化学发光测量结果,而我们此前熟知的大小三阳就是联酶反应做出来的结果,自动化学发光能做到定量,联酶反应只是定性,定量取代定性只是时间问题。现在炒得好热的4因测序精准用药就属于分子核酸这块,女同胞用得最多的于作卵测试纸,妊娠测试纸就是POCT0国内的IVD产品大多集中于低端领域,以最成熟的生化居多,其次就是自动化学发光,在分子、核酸等方而也有建树。

与国外产品对比起来,国内企业与国外企业差距还是非常巨大,除POCT外,所有的IVD都需要试剂与机器进行配套。国内与国外的机器如果说在试剂的实力大家相差的距离不会特别多,那在机器的水平方而差得就不是那么一点点了。在机器的易操作性、稳定性、测量的速度方面,国外与国内的差距是天渊之别。所以A股生化试剂的企业,鲜有制造机器的,大家都清一色使用国外的机器,因为生化里头机器与试剂没有强制匹配性。自动化学发光的玩法与生化就不同了,后者对试剂有严格的专属性,所以机器的设计,成为IVD企业未来进入免疫领域的门槛,而机器的生产不是一朝一夕的事情,它是集机械、光学、电子等众多领域的合成。而分子、核酸类、POCT类此领域需要很高的技术壁垒,譬如对病毒的研究,需要特定的病毒实验室,以防止生物的泄漏、散播,显然生化试剂就不需要,通俗点说,生化试剂发展到今天,其成熟程度和化工厂已经无太大区别了。

总结,从行业进入门槛看,生化试剂是最低的,所以竞争一也是最残忍,其次就是免疫类自动化学发光,机器是最大的壁垒。最后就是分子核酸POCT行业,对专业技术能力要求高。

我们此前己经分析过IVD行业的流通特点了,它是由代理和直销两种模式结合。我此前有个观点,IVD行业,渠道为王,而我们也看到,美康和迈克都和IVD经销商合资成立新的公司,迪安诊断也出资收购了北京的一家IVD经销商。虽然IVD市场巨大,但同样而临参与者众多,竞争剧烈的格局。谁掌握渠道,谁无疑更容易胜出。未来随着医保的持续控费,IVD也会出现类似药品流通企业一样多家整合,强者恒强的局面。 IVD渠道目前唯一一家上市公司就是润达医疗。从半年报看,除迪安诊断,润达医疗增速在IVD企业里是最高的,此票最大的问题就是一直很贵,没有便宜货。

至此,我们可以对IVD行业做个概括了。虽然行业很好,但估值一直很高,因为增长很稳定。企业增速也不算高,只有10%到20%之间,与其估值对比起来,显然是太贵。对最为成熟的生化行业,未来最大机会在于并购和整合了,而免疫和分子核酸POCT因为高门槛不是每家公司都可以玩过来,尤其分子核酸。个人看好具备渠道能力的工VD企业润达医疗。

作为一个行外人士,要研究清楚IVD类的行业,我遵循的是我自己对医疗行业的两大投资宗旨,技术推动和研究政策而引导。技术推动在IVD中的应用,最经典的就是科华生物的沦落。传统的联酶反应只有定量显示,阴阳,但无法定性,而自动化学发光的出现解决了这一问题。通过测量患者的两对半定性,医生可以清楚知道患者的病情。譬如乙肝表而抗体高于100,患者具备对乙肝病毒足够的防御能力。而联酶反应是无法做到这点。所以迈克生物的估值要远远高于科华生物,半年报显示,科华的营收开始倒退,业绩更是大幅下滑。与之形成鲜明对比的是,迈克生物的自动化学发光继续保持50%的高速增长。政策推动影响力在于分级诊断,大病不出县,催生了第三方诊断。国家重视县级,基层医疗建设,也推动了县级医院的医疗条件升级换代,现在县级医院开始配备自动化学发光机器,镇级医院配备全自动生化机器,未来基层医院将成为生化系列主要增长点。

最后就是服务板块。

这个板块之前我也提过,与药品、器械对比起来,服务行业的显著特点就是连锁经营,复制性强,无需烦琐的行政审批制度,符合医改中的鼓励民营资金进入养老领域,属于长期政策阳光地带,故其未来持续成长性会更明显,无论迪安诊断、爱尔眼科,还是通策医疗,其估值都是相当高。

我们在此再去讨论爱尔眼科、迪安诊断是否具备投资价值,意义己经不大,我个人认为它们都是值得长期投资的,因为它们的业绩会持续增长,非常稳定,只是每个人对估值的定义都不一样,很难一致认同。从爱尔眼科、迪安诊断、通策医疗这种超级大牛股的走势中,我们应该从中悟出一个道理,医疗服务股都是出大牛股的。要判断一个企业未来的股价持续性,关键还是成长性的判断。而同样作为连锁行业的药店我自己就不看好了,因为它的持续成长性不强。1.药店的准入门槛很低,竞争者众多,君不见满街药店比米铺还多。2.药店受人力成本、铺而租金影响巨大。3.网上药房对线下冲击,我认为这不是关键,线下药店也天生具备向线上拓展的功能。4.最关键的一点,医院推行的廉价药对药房的冲击,以广州为例,社区普通门诊可以报销90%,而且有专业医生看病。我的老家,十元不到就可以看到廉价门诊,而随便去药店卖药都要几十元。而看好的人认为药店可以发展成为美国的商业模式,形成以患者为中心的大数据管理。我个人看法是,在中国,医患关系尚且紧张,患者对医生表现出的极度不信任,要相信药店,更是难于登天。这种信任与被信任非一朝一夕可以完成,从药店的经营手法看,目前药店过于急功近利,推销山寨药、保健品居多,从业人员专业水平低,要成为专业化,路途非常漫长遥远。故我本人是不看好药店的持续成长性。

同样一个行业,不同的人有不同的看法,大家都是管中窥豹,谁都希望自己真正成为日后为数不多眼光犀利的投资者,但真理似乎就掌握在少数人的眼里。关于成长股的判断标准,行业、团队、产品、模式,雪球有很多这种文章,我也不哆唆了。我认为,看懂一个行业的根本还是来自内心的热情,真正喜欢这个行业,用心去钻研,看准事物的本质。我以一个IT男的角度去钻研医疗完全就是为了赚钱,当然也收获了非常多的健康知识,希望未来日子能有更多的分享。