使用ADX指标捕捉趋势

平均方向性移动指标(ADX)是用于衡量市场趋势的,ADX最重要的不是它的方向,而是它的读数,不管市值是正还是负,绝对值越高,说明市场趋势越强。

由WellesWilder发明的ADX指标是由正向移动指数(+DMI)和负向移动指数(-DMI)的变动来衡量市场趋势的。虽然整个ADX指标的计算有些冗长复杂,但是在基于计算的基础上对于方向移动的理解对于你判断市场的走向是相当简单的。

下面的内容将帮助你学习如何确定运动的方向以及ADX读数代表的内容。

定向移动的理解

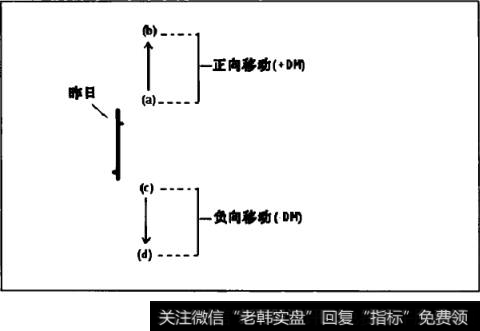

定向移动的本质是两个价格之间形成的价格波动范围的走向。在日线图中,如果今日价格比昨日高,那就表现为正向移动(+DM),如果今日的价格低于昨日价格,那就成为负向移动(-DM)。

在图A.1中,注意a-b线,他高于昨日的价格,对于今日的股价来说,只要它在a-b范围中波动,那它就是正向移动的(比如股价从a涨到b)。相反,如果股价低于昨日的价格(在c-d范围内波动)那它就是负向移动的。

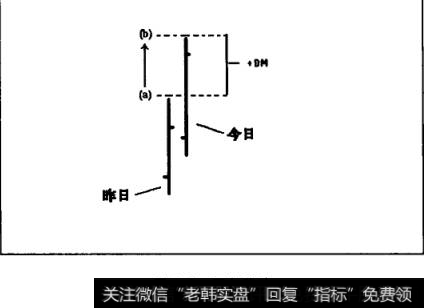

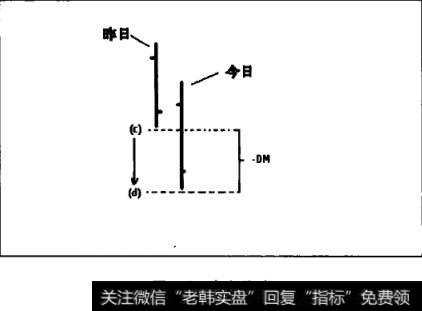

在图A.2中,价格属于比昨日高的范围(从a到b)称为正向移动。在图A.3中,价格属于比昨日低的范围(从c到d)成为负向移动。

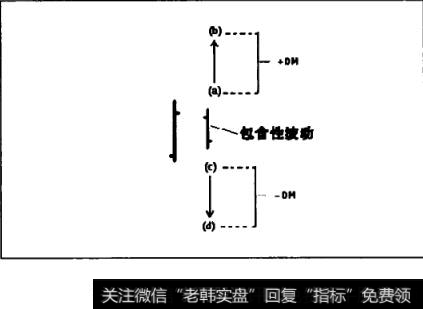

显然,并非每个交易日设置像图A.2节或A.3节。因此,我们必须考虑另外两个可能性:包含性波动和开放性波动。包含性波动是指股价的波动范围在昨日股价的波动范围以内。也就是说今日的最高价低于昨日的最高价,今日的最低价高于昨日的最高价。例如,如果XYZ昨天的波动范围是50-60美元,今日的波动范围是51-59美元,那今天就是包含性波动。在图A.4中我们可以注意到没有定向移动(没有正向也没有负向),这是因为价格波动范围没有超出昨日的范围。

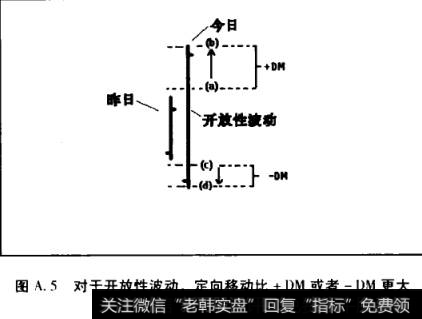

开放性波动是指今日股价的最高价高于昨日的最高价,同时最低价也低于昨日的最低价。例如,XYZ昨日的波动范围是50-55美元,今日的波动范围是49-56美元,那今日就是开放性波动,因为今日的波动范围已经超出了昨日的波动范围。通常我们只需要判断价格的一个趋势,不是正就是负,但是在开放性波动中就包含了两种趋势,+DM(今日最高价高于昨日最高价)和-DM(今日最低价低于昨日最低价)。我们通常用价格的走势来进行判断,开放性波动的大范围移动(不管是今日最高价和昨日最高价的不同还是今日最低价和昨日最低价的不同)都是定向移动。这可以通过图A.5观察。在极为罕见的情况下,昨日的最高价会等于昨日的最低价,那么这种包含性波动也是没有定向性的。

图A.5对于开放性波动,定向移动比+DM或者-DM更大

定向移动(DM)的总结

1.今日最高价>昨日最高价(同时今日最低价>昨日最低价)=+DM。

2.今日最低价<昨日最低价(同时今日最高价<昨日最高价)=-DM。

3.内含性波动(今日最低价>昨日最低价且今日最高价<昨日最高价)没有定向移动(既不是+DM又不是-DM)。

4.开放性波动,不管是今日最高价还是今日最低价,波动范围都大于昨日的范围,如果这些指标相等了,那也是没有定向移动。

为了使定向运动读数对市场运动有指导意义,Wilder用DM指标来区分市场的真实波动范围,这就创造了一个定向运动形式的比率指标,即DMI指标,由于该指标刨除了价格的影响,因此可以用于进行有意义的市场比较,换句话说也就是价值5美元的股票的DMI可以和价值100美元的股票的DMI相比较。

由于一天的趋势不能说明市场的走向,因此DMI指标是由一段时间内的平均指标。ADX指标所反映的长期或者短期的影响,是由计算DMI指标的时间长短决定的。在Wilder的定义中,用于计算的时间段在软件中内置为14天(包括交易时间网站的计算也是这样)。

平均移动指标是通过平滑计算+DMI和-DMI直接的差异来定义的,很显然ADX的计算非常复杂,但是如果在你详细了解了定向移动这个概念,那么你就有一个足够清晰的背景来完整的理解这个指标。

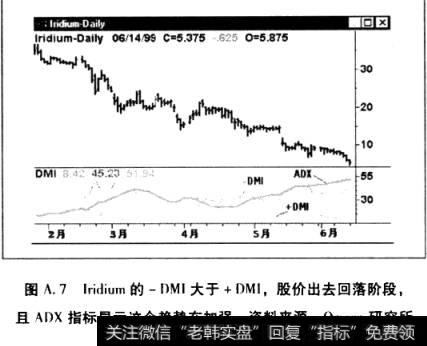

ADX指标反映的是趋势的强弱而不是方向,市场的运行方向是通过比较+DMI和-DMI指标来进行判断的。如果+DMI大于-DMI,那么市场是走强的;如果-DMI大于+DMI,那么市场是走弱的。在图A.6中,我们可以看到+DMI指标是显著大于-DMI指标的,因此市场是处于上升阶段的。同样我们也可以注意到ADX上升到相对高位(大于30),那么这个上升趋势是很强的,股票的价值也在不断增加。在图A.7中,-DMI指标大于+DMI指标,同时ADX保持在相对高位(大于30),那么股价仍处于大幅回落阶段。

图A.6亚马逊的+DMI大于-DMI反映了市场的上升趋势。

图A.7lridium的-DMI大于+DMI,股价出去回落阶段,且ADX指标显示这个趋势在加强。

需要提醒的是,许多书籍都认为如果+DMI穿越-DMI时是良好的买人机会,-DMI穿越+DMI时是需要关注的卖出时机,它们都认为交易是非常简单的,并举出很多简单的例子,仿佛你依样而行就可以获得收获。然而事实上股价走势可没有这么简单,有很多例子都显示了简单通过DMI的穿越来寻找购买机会会给投资者造成很大的损失。

ADX的使用

更高的ADX读数反映了强烈的市场趋势,相反,较低的ADX读数说明市场走向不明。通过ADX读数来判断市场的走向是有争议的。一般14天ADX指数高于30被认为是市场走向很强的标志。对于那些希望市场趋势最大化判断的投资者来说,ADX读数甚至要高达35他们才能满意。然而ADX指数越大,说明市场的趋势确立时间越久,这样很多最初确立市场走向的因素都已经发送改变。想要在市场走势形成前抓住机会的人们通常认为ADX达到或者超过25时是一个很好的机会,但是令人遗憾的是这个时候的ADX读数通常难以对市场趋势走向形成判断,这是因为它们还没有得到市场的证明。

ADX指标的优势在于它为判断市场趋势提供了一个标准,这为预测市场走向提供了计算的方法(比如通过交易市场网站的ADX搜索和过滤),通过ADX读数可以监视市场的潜在行为,比如突破、回调、下一步信号处理等等。相对于热衷于预测市场趋势的交易者来说,那些淡化市场行为的人士认为市场的运行趋勢是有一定范围的,这样比较低的ADX读数就不具有参考意见。

总结

ADX指标是由定向移动指标形成的,它包括正向和负向两个市场的移动指标。正向移动指标是指今日的波动范围高于昨日的范围,而负向移动指标正好与之相反。

通常每一天都只需要计算一个定向移动指标,因此,如果在一个给定的时期内+DMI和-DMI都存在(比如在开放性波动中),那两者间的较大者就是当然的定向指标。如果今日的波动范围没有改变或者低于昨日(比如内含性波动),那么今日就不存在移动指标。

ADX是一定时期内的不同定向移动指标的平均值。ADX代表的是市场的趋势而不是运行方向。如果+DMI大于-DMI,才能说明市场是.上升的;-DMI大于+DMI,那么市场是走弱的。更高的ADX读数说明了市场的运行趋势越强。