各位书友大家好,欢迎继续做客老齐的读书圈,今天我们继续讲彼得林奇的成功投资,这本书跟别的书还是有区别的,越到后面干货越多,所以大家一定要坚持听完,今天我们先来讲账面价值,所谓格雷厄姆和巴菲特的捡烟蒂的投资法,就是用的这个指标账面价值。如果账面价值20美元,但股价只有10美元,那么你就半价去买公司了,还有什么好担心的呢?即使他不增长了,你也赚大发了。但是这就有个缺陷,也就是资产这个东西实在不好估计,你有套房子,现在值300万,那么账面价值就是300万,但问题是等你要卖的时候,他未必是300万了。你越是急用钱,他就越便宜。比如佩恩中央铁路公司,他破产的时候,账面价值还有60美元一股,还有一个爱伦伍德钢铁公司,账面价值40美元一股,但他由于资不抵债,最后卖给另外一家公司的时候,只按照7美元一股卖掉的,基本上就是废铁的价格。老齐在给大家讲腾讯传的时候,马化腾最早维持不下去了,找人投资的时候,一些风投竟然按他的桌椅板凳有多少电脑出价。这就有点太欺负人了。我们讲滚雪球的时候,巴菲特也遇到过类似的情况,他觉得捡了一个便宜货,但卖的时候才发现,根本卖不掉,而这个便宜货由于亏损,还在每个月吃掉他的钱。他的伯克希尔哈撒韦纺织厂就是这么个企业。当时光织布机的价格就比公司市值高了,但这又能怎么样呢?资产只要不产生价值,该赔钱还是赔钱。所以这个道理希望大家能懂,为什么老齐这么看空房地产,就是因为这个资产已经不产生价值了,那么这个资产纯粹就是炒的价差,人家说多少钱就是多少钱。如果你的房子还是贷款买的,那么也就是说你左边的资产略大于右边的负债,你们家的资产负债结构就相当危险。因为一旦最后你要急着变现资产,那么资产通常会贬值,最后就是资产小于负债,家庭财务破产。所以这也就是说,你家的房子不能跌,一旦房子跌了,你们家就很可能破产。这是财务的最基础知识,但是人们疯狂起来,却完全视而不见。

彼得林奇的成功投资10:投资中你必须了解的几个财务指标

所以在买股票的时候,大家通常是不考虑资产,只考虑现金和有价证券,因为这个有流动性。认为这是公司的内在价值,可以从股价中减掉的部分,参考上一集福特的例子,而实在要考虑资产了,那么也必然要把资产打一个对半的折扣。因为这个东西实在不靠谱。

资产容易被高估,但有一个东西容易被低估,这就是隐匿资产。比如一个项目叫做商誉,一般是放隐匿资产的地方,比如可口可乐当时买了一套灌装线,账面记录商誉27亿美元,这笔钱只是购买资产多出来的钱,比如我买一瓶可乐花了5块钱,而他只值3块,那多出去的2块就是商誉,放在这里摊销,而这笔资产未来是可以产生价值的。而且之所以高价买资产,往往是由利润保证的,比如华谊兄弟就是35亿商誉,占了公司总资产的20%,这笔钱都是溢价买冯小刚的东阳美拉等公司所产生的(冯小刚这个公司占了10亿),冯导这个公司,是个彻头彻尾的皮包公司,最值钱的就是冯小刚自己,所以做账的时候,几乎全都放到了商誉里,因为没资产。而冯小刚则做了业绩对赌,2016年赚1个亿,以后每年增长15%。所以我们可以算算,这个资产到底能赚多少钱,2017年差不多就是,1.15亿,对应27.7亿的股本,差不多每股业绩有4分钱。所以知道了吧,这里隐藏了4分钱的业绩。但是去年冯小刚的我不是潘金莲票房惨淡没达标,于是华谊的这部分商誉就得减值了,原来35.7亿,一下就干到了30.35亿。现在明白为什么小钢炮要怼万达老王了吧,万达不给排片,票房没达标,损失这点票房还在其次,在资本市场上一下让自己和华谊损失了5个亿的资产啊。这是多么痛的领悟啊。

A股里有一家企业叫做蓝色光标,这是个公关公司。他的总资产188亿,总负债111亿

大家应该警惕那些全靠商誉活着的公司,比如A股里有一家企业叫做蓝色光标,这是个公关公司。他的总资产188亿,总负债111亿,也就是说净资产只有77亿,但是商誉高达46亿。这基本就是个空壳公司了。全靠品牌活着了,一年内的到期的负债得有20-30亿,这个活法相当危险,如果遇到点什么口水仗,或者投资的资产业绩不达预期,这一减值,那就酸爽了。所以最后我们总结一下,确定性的商誉能给你带来隐藏利润,而不确定性的商誉,则可能带来隐藏亏损。那么什么叫确定性的商誉呢,比如加工制造行业,基本上不达预期的可能性不大,比如可口可乐他的灌装线,就给他隐藏了50美分的利润,这都快赶上他每股收益了。而纯玩品牌,玩轻资产的,玩艺术的,太高的商誉,风险就大了。当然有时候也能给你意想不到的回报,如果这次冯小刚的芳华,票房跟战狼2一样,那这一下,估计商誉能涨出100亿。

另外,某行业的牌照也是一种隐匿资产,比如联通,他市盈率很大,盈利很差,但就是股价坚挺,主要是因为这张牌照值钱,毕竟全国就三张。

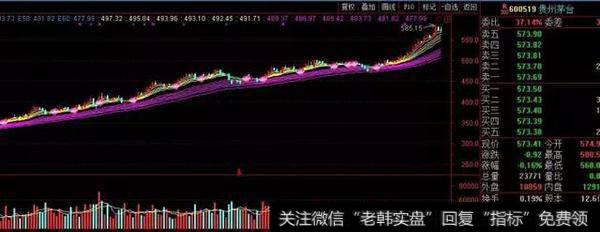

下一个非常重要的指标就是,现金流量。这是一家公司的生命线,有源源不断的现金净流入,这种公司就能抵御任何风险。经济再糟糕你都不用慌,比如巴菲特的伯克希尔装下的几个保险公司都是这一类,天塌下来他都赚钱。我们讲巴菲特和芒格的时候也说了,他们最讨厌那种先付钱再收钱的业务,比如高速公路,你不得不先修路,然后才能收钱,收到的钱还拿不走,还得把它拿回去保养道路。又或者钢铁公司,先建高炉,然后才能有生意,赚了钱还得继续建高炉才能维持市场,这样的公司注定现金流量不会太多。那什么样的公司现金流多呢,零售公司,他卖一个东西,就能赚取一份现金,比如美国的烟草公司,菲利普莫里斯,还有我们的格力电器,贵州茅台。所以最重要的是自由现金流量这个指标,是指扣除掉正常的资本支出之后剩下来的现金,这是一笔不必在用于支出的现金流量。这个值越高越好。但自由现金流量比较难算,自由现金流量等于(1-税率t)×息税前利润(EBIT)+折旧-资本性支出(CAPX)-净营运资金(NWC),听起来都会很晕,所以大概知道一下就行了。研究机构他们都会在excel里建好公式,然后把这几个参数找到填进去就行了。

下一个我们看看存货。你不用管存货的计算,只需要会用他就好了,也就是用期末存货价值减去期初的存货价值,你就知道他是增加了还是减少了。存货积压总是不好的事情。如果一个公司的销售增长了10%,但同时他的存货增长了30%,那就得警惕一下了。新产品和老产品很可能发生竞争关系,所以存货可能会大幅贬值,让公司的利润下降。特别是产能过剩的行业,比如服装,新款服装可能值1000元,但如果扔到尾货去卖,可能50都卖不掉。所以存货价值这块一定要注意。当然也有存货价值提高的,比如茅台,去年1100,今年1400一瓶,显然存货价值还增长了30%左右。

茅台,去年1100,今年1400一瓶,显然存货价值还增长了30%左右

很多人问,增长率到底是什么?是销售增长率,还是其他什么,这里彼得林奇说的增长率,是收益增长率,或者干脆说就是净利润增长率。有可能销售下降而利润增长率提升,比如产品提价,就会产生这样的效果。所以彼得林奇会极力推崇那些市盈率只有利润增长率一半的股票。要能持续增长就太好了。但如果你找不到这种好事,那么彼得林奇说,增长优先。也就是说市盈率20倍的,每年增长20%的股票,要好于10倍市盈率,每年只增长10%的公司。

其实简单算一下就知道了。我们就以10年为限,假设他们10年后市盈率没有变化的话,那么年增长20%的公司,应该能涨6倍。而年增长10%的股价只涨了2.6倍。有人说了,20%能持续吗?假设他没有兑现高增长,只是每年增长了15%,那么第十年的业绩也是4倍,而到时候调降他的预期,给他15倍市盈率,他的股价也比最开始的时候涨了3倍,还是比10倍市盈率,年化增长10%的公司涨幅更大。所以你买一只股票,到底能不能赚钱,最重要的不是买入价格,而是他的利润增长率。即使买贵了,但他一直能够保持增长,也不用太过担心。除了增长之外,你还得看看他的利润率到底是多少,彼得林奇说如果有10%以上的税前利润率,就算是不错了,巴菲特给出的标准是毛利率40%,净利率不能低于5%,这样才会有更多的调整空间。这就是本章财务分析的内容,明天我们讲,股票分析的重点,以及长期投资的组合。明天见