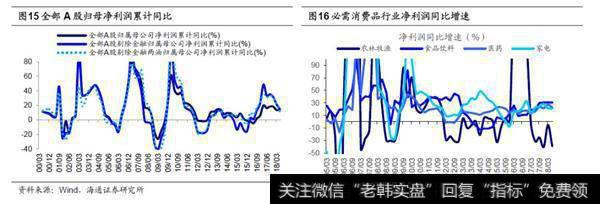

盈利二次探底,龙头为首,业绩为王,必需消费品韧性更强。我们前期报告《盈利二次探底预计不深——2018年中报分析及展望-20180901》分析过,这轮A股盈利回升周期始于2016年中,至2017年底持续1年半,全部A股净利润同比增速从-4.7%升至18.1%,进入2018年后增速开始回落,进入右侧探底区,18Q2/18Q1/17Q4全部A股归属母公司净利累计同比分别为14.1%/13.4%/18.1%。我们认为这轮盈利二次探底不会像2008年、2011年那样断崖式下跌,盈利波动更类似于W型,这主要是因为经济增长速度回落幅度温和,并且产业结构升级、行业集中度提高背景下企业微观盈利比宏观经济好,龙头公司业绩更优,2018Q2的上市公司业绩数据显示,除能源以外其余行业龙头企业ROE(TTM)均高于全行业,选取中信一级行业分类中市值前三的个股构建龙头股组合,按自由流通市值加权计算组合18年累计涨跌幅约-10.0%,表现明显好于全部A股平均涨跌幅-32.5%和涨跌幅中位数-35.8%。中报数据还未反映盈利数据的回落,10月底三季报公布,预计企业盈利增速将回落,这有可能加剧市场的担忧。而在滞胀预期下,必需消费品行业的业绩韧性相对明显,并且近期稳增长相关措施的频频推出,9月21日国务院印发《关于完善促进消费体制机制,进一步激发居民消费潜力的若干意见》,提出壮大消费新增长点,深化收入分配制度改革。

业绩为王,必需消费业绩韧性更强

猪价景气度提升,基本面望触底企稳。目前农林牧渔 PE(TTM)为49.9倍,处于2005年以来由低到高38%水平。从估值盈利匹配度看,农林牧渔17(累计)/18Q2(累计)/18Q2(TTM)归母净利润同比增速分别为-40.5%/-38.9%/-46.8%。观察细分板块景气表现,三季度由于猪价反弹以及非洲猪瘟所导致的区域价格上涨,大部分畜养殖企业盈利环比好转,行业加快提前出栏、出栏均重下降等现象将导致后期生猪供给下降,一旦疫情得到有效控制,猪价景气度有望提升。而禽养殖今年景气明显回升,禽链各环节价格震荡上行,尽管9月份略有下跌,但同比去年仍有较大涨幅,预计三季报增速环比中报有所提升。饲料和疫苗板块延续分化趋势,个股差异较大。而种子龙头隆平高科和登海种业受到行业政策及竞争加剧影响,预计业绩都有下滑。预计农林牧渔板块整体净利润同比增速18/19年为-20%/5%,畜养殖-60%/20%,禽养殖18年扭亏大幅盈利/-10%。

医药板块创新药景气有望持续,静待四季度估值切换。从估值看目前医药 PE(TTM)为28.41倍,处于2005年以来由低到高4%水平。从估值盈利匹配度看,医药17(累计)/18Q2(累计)/18Q2(TTM)归母净利润同比增速分别为21.6%/22.8%/30.9%。观察细分板块景气表现,随着下半年起港股生物企业上市、优先审评政策持续推进,A股创新药行情有望持续维持;受益于消费升级、强者恒强的高壁垒仿制药;医药医疗消费升级,未受医保控费影响的非药龙头随业绩披露成为热点。预计医药板块整体净利润同比增速18/19年为25%/23%。

食品饮料估值调整后消费升级趋势延续,高端白酒、啤酒业绩最为确定。从估值看目前食品饮料、白酒 PE(TTM)为27.31/25.64倍,分别处于2005年以来由低到高23%/37%水平。从估值盈利匹配度看,食品饮料17(累计)/18Q2(累计)/18Q2(TTM)归母净利润同比增速为30.4%/30.4%/43.2%,白酒43.3%/40.1%/50.2%,较估值优势明显。观察细分板块景气表现,白酒行业受益消费升级、品牌集中逻辑清晰,高端次高端白酒品牌力强受消费者偏爱、区域龙头受益主流消费价格带提升,预计未来仍然具有较好的业绩表现;啤酒行业是食品饮料行业中最后一个进入消费升级的子行业,目前处于业绩拐点右侧初期,展望今后三年业绩弹性在食品饮料子行业中最为显著。食品各龙头企业品牌、市场力仍在不断提升,仍将享受超行业增速。预计食品饮料整体净利润同比增速18/19年为25%/15%,高端白酒35%/20%、啤酒15%/18%。

家电整体盈利承压,白电估值盈利匹配度最佳。从估值看目前家电 PE(TTM)为13.5倍,处于2005年以来由低到高15%水平。从估值盈利匹配度看,家电17(累计)/18Q2(累计)/18Q2(TTM)归母净利润同比增速分别为28.3%/20.8%/35.7%,较估值优势明显。观察细分板块景气表现,在经历了16年下半年开始的补库存周期后,基数压力下白电板块 Q3 行业出货增速回落,但前期估值也有所调整,在细分板块中估值盈利匹配度最佳;厨电行业基于较高的地产相关性,受制于房地产限购所带来的滞后性影响,整体增长承压;黑电板块就竞争环境来看仍相对较差;小家电板块18年原材料压力开始释放,但人民币汇率仍有影响。预计家电整体净利润同比增速18/19年为22%/15%,白电为20%/13%。