“往后看,中国证券市场黄金十年才刚刚开始”,这是境内外机构投资者对中国证券市场未来发展的一致看法。这一普遍的乐观态度源于中国宏观经济近几年来超预期的持续稳定增长,以及国内证券市场股权分置改革的顺利实施等良性推动因素。

作为QFII的代表,日兴资产管理业务董事宫里启晖表示:“相对于目前中国经济在全球经济当中的地位而言,中国资本市场的规模还太小,未来几年必须充分发展才能为实体经济的增长提供足够的支持。中国股市将会因政府主导的金融和证券市场改革与企业改革,以及国内外包括QFII等中长期资金的入市继续维持上升趋势。”

申万巴黎基金管理公司总裁唐熹明表示:“目前来看,A股市场的估值空间还十分巨大。股市的繁荣主要是源于中国经济总体发展的良好趋势、上市公司盈利的释放和市场结构的根本性变化等基本因素。预计2007年上市公司盈利仍然会有10%~15%的增长,从总体判断非常有吸引力。”

华安基金管理公司副总经理姚毓林说:“过去8~10午的数据研究显示,A股市场与美、日、英等国家的相关性很差,长期来看显示出平滑甚至向下走的趋势。从分散化投资角度来看,这对海外长期投资者是非常有吸引力的,”

唐熹明认为,人民币升值将是一个必然的趋势,预计人民币对美元的汇率在未来10年将有至少50%的升幅。人民币升值对中国经济的影响基本是正面的。源源不断的外币资金的流人将为中国市场提供足够的流动性。由于A股市场与海外其他市场的联动性非常低,在过去五年中,美国、印度、中国香港、日本等股市都有较大幅度的增长,但沪深股市的涨幅却非常有限,而股改的顺利实施为A股市场未来的上涨提供了一个契机。

从行业的投资机会来看,马骏认为未来几年投资的主题将主要集中在以下八个方面:一是环保投资增加给新能源、污水处理等行业带来的机会;二是预计2008年将实施的两税合并给银行、电信等行业带来的机会;三是预计2007年可能发放3G牌照,这会给这些产品的设备提供商带来机会;四是高端产品出口行业的机会;五是黄金,马骏认为黄金短期可能小幅调整,但长期依然看好;六是政府的对外投资可能给部分行业创造机会;七是医疗设备的需求加大给医疗设备制造商带来的机会;最后一点就是铁路投资的增加给铁路设备运营商、提供商带来的机会。

而华夏基金投资总监刘文动认为,中国人口结构的变化将使劳动力收入上升的情况逐步显现出来,这将给消费服务领域带来极大的发展。同时,家庭模式的小型化将使人口对于房产的需求继续保持稳定增长。宫里启晖也表示,中国的城市化进程仍将使中国房地产行业在未来几年内继续保持增长的态势。

在众多看好中国股市“黄金十年”的观点中,东方证券的分析是最为系统的,当然也典型地代表了当今中国A股市场主力的心声:

“在我国经济快速、持续地发展,资本市场制度变革和大扩容以及全球流动性聚焦中国的合力下,我国A股正迈入发展的“黄金十年”。A股在未来两年的盈利增长潜力巨大,加上美元减息背景下全球流动性依旧充裕的局面,A股市场有望成为国际投资基金蜂拥而至的投资圣地。”

东方证券为“黄金十年”寻找的证据是:

1.持续发展的宏观经济。中国经济1992年进人工业化进程的初级阶段,1999年进人工业化进程的成熟阶段,预计将于2010年左右进人工业化国家的行列。根据日韩等亚洲国家的发展经验来看,工业化成熟阶段的两大特征分别是,一是经济依然会高速增长,二是技术密集型的产业,主要是各种机器设备的生产开始快速发展。

未来5~10年中国经济仍将保持快速增长,这一阶段将是中国经济增长的黄金阶段。2006年中国开始进入创新型国家建设的阶段,国家鼓励自主创新的配套政策有望在明年集中出台,这将使企业的创新环境发生实质性转变,并推动企业创新活动的蓬勃开展,从而成为经济增长重要的推动力量。

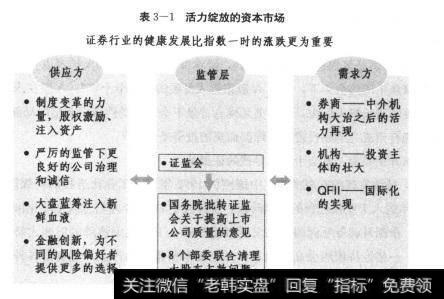

2.活力绽放的资本市场(参见表3一1)。“大乱后必有大治”。股权分置改革之后,中国终于迎来了活力绽放的资本市场,证券行业自身开始进入新一轮的发展周期。无论是上市公司还是资本市场的参与者都获得了长足的发展。金融创新为资本市场的长远发展打开了广阔的空间,使得证券市场能够满足各类不同风险偏好的投资者的需求,更为重要的是市场各方利益主体的共同基础变大了,有了共同经营好上市公司的内在动力和机制。

3.充裕的流动性。从2002年开始,中国进出口开始快速增长,进出口总额占全球贸易总额的比重从4%上升到2006年的8%左右外汇储备在六年里增长了6倍,国内流动性开始充裕。中国开始成为世界经济的中心之一。伴随着这一过程,国际资金流入成为长期的过程,A股市场也将成为国际资金的重要配置中心。

表3-1活力绽放的资本市场

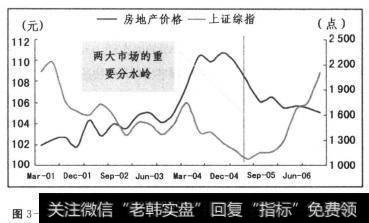

流动性的充裕带来中国资产价格的快速上涨。由于行业发展的周期性差异,2006年成为房地产和证券两大类资产的重要分水岭,在这之前充裕的流动性更多的体现在房地产市场,而从2006年开始证券行业明显受益(参见图3-1)。

图3-1房地产市场和证券市场在2005年底出现重要分水岭

4.A股的国际吸引力极大增强。2006年成为A股市值的转折点,随着股指的大幅上涨和大量优质大蓝筹的回归,A股市场一举成为全球第九大股票市场,2006年的指数涨幅更是高居全球主要股票市场之首,A股已经引起全球资本市场的密切关注。经过近一年的发展,A股结构已经发生了翻天覆地的变化。经过工行、中行、国航等大型A股的回归,A+H股占国内市值的比重从2005年末的18.3%剧增到2006年12月的45.1%。A股自成立以来首次与国际市场高度联动,A股与H股形成的良性互动成为推动A股不断上涨的重要原因。

此外,A股市值的内部结构也已经发生了脱胎换骨的变化,服务业的比重已经从2005年12月的15.3%上升到2006年12月的40.8%,所占比重增长了近167%!服务业公司已经占据了A股的主导地位,使得A股的结构从周期性特征明显向服务业特征转变。当前A股服务业利润占比已达到33.80%,较2005年增加了18.83个百分点,上升了一倍多!A股的走势将更能反映中国经济快速、持续增长所带来的收益,投资中国股市将成为分享中国经济高速增长所带来的收益的重要渠道。

根据测算,中国A股2006年的盈利增速将达到30.1%,2007年稍有下降,但也将高达23.1%。A股在2006~2008年的盈利增速不但领跑“金砖四国”,还将在全球主要市场中傲视群雄!(参见表3-2)

某国际著名投行在最新一期的策略报告中已经将中国A股在新兴市场中的超额配置权重提升到了第一位,美国最大的退休基金也已经宣布将在2007年对中国A股进行投资。

表3-22006~2008年主要指标利润增速预测

以上图表对盈利的预测是非常保守的,而且未考虑以下因素:股权分置改革之后制度变革的力量,两税合并和新会计准则的引入;股权激励与市值考核;市场与主体态度的变化——资产注入、资产重组、整体上市等。可见,A股的盈利增速极有可能超出预期。

东方证券对此得出的结论是:坚信对“黄金十年”的判断,中国证券市场经过2006年历史性的转折之后,已经在整个国民经济体系中成为了举足轻重的一极,开始扮演前所未有的角色,并已经步入了长期健康发展的快车道。