一、均线粘合的定义

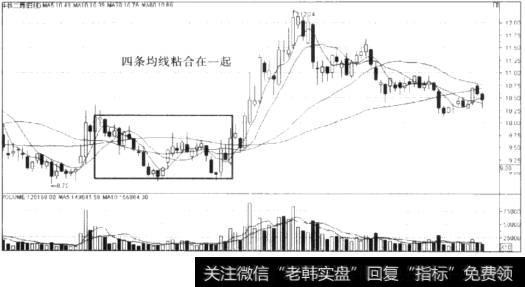

均线粘合就是多根均线纠缠在一起,就和编鞭子一样,把几根均线的能量都编在一起了,后期走势不管是向上还是向下,力度都会非常的大,远非一根均线的能量所能相比。粘合是整理形态,整理结束要寻求突破方向,上升趋势中,均线再次向上发散是买进信号。

二、5日、10日、30日均线粘合时是买入时机

股价运行的趋势包括上升趋势、下跌趋势和横向趋势。其中,上升趋势和下跌趋势由于方向明确,移动平均线呈现多头或空头排列较易判断,而横向趋势由于移动平均线多呈粘合状,互相缠绕,则较难判断它以后的突破方向(如图3-8)。此外,横向趋势既可出现在下跌趋势中途和底部,也可出现在上升趋势中途和顶部。因此,应对横向趋势的最佳办法是在股价突破而趋势明确后再采取行动。从移动平均线的角度来说,就是当其由粘合缠绕状发散为上行或下行时才买入或卖出。一般来说,下跌趋势中,急跌后形成的横向趋势往往向下突破,而长期下跌之后形成的横向趋势应是底部。相反,上升趋势中,急升之后形成的横向趋势往往向上突破,且多是强主力入驻股。上涨时间持续太久后的横向趋势形成顶部的可能性大,有时即使向上突破也是多头陷阱。因此,在上升趋势中途和长期下跌后的低价区形成的横向趋势,一且向上突破,5日、10日、30日均线由粘合状发散上行时,是明确的中短线买入时机。

三、分析时的注意要点

投资者在分析5日均线、10日均线、30日均线粘合时,应注意以下几个方面。

1.5日、10日、30日均线是判断强主力入驻股整理结束向上突破最好的三条均线,此外,以20日均线替代10日或30日均线亦可。由于主力在上一波拉升往往较为凌厉,因此,回落整理时间往往持续较长,一般均在两个月以上。因此,在两个月内三条均线的粘合应视为无效粘合,股价突破时机并不成熟,只有两个月以上的整理时间,待三条均线粘合时才是介入良机。

2.5日、10日、30日均线粘合时,5日、10日均线应调头向上,并与30日均线形成金叉,否则不要介入。

3.换手率是判断突破时机的辅助指标。在箱体或平台整理区间内换手率至少应达到80%,换手率达到100%以上,则突破成功率更大。

选时箴言

此外,有些主力在5日、10日、30日均线三条均线粘合时,先向下突破,造成出货假象,构筑空头陷阱,翻身再向上突破连创新高。总之,在强势股回落整理时间充分、均线粘合形成金叉后介入,则中短线应可获利。