核心结论:①靓丽的金融和经济数据后市场表现平淡,说明利好已经被市场前期上涨Pricein,上证综指2440点以来牛市第一阶段估值修复已经可观。②宏观政策偏松格局不变,但已经开始微调了,未来基本面数据仍可能会反复,市场暂难进入牛市第二阶段的基本面接力。③牛市长期逻辑不变,短期小心溜车,阶段性银行攻守兼备,关注政策性主题。

小心溜车

3月份超预期的社融数据公布之后,4月15日市场高开低走。4月17日公布的一季度经济数据整体好于预期,市场表现平淡,这说明金融和经济数据的利好已经被市场前期的上涨提前Pricein。市场上涨好比开车爬坡,开到一定高度之后,只有继续加油门车才能向上爬,如果油门没加够,则有溜车风险。

1.利好数据已经反映在前期涨幅中

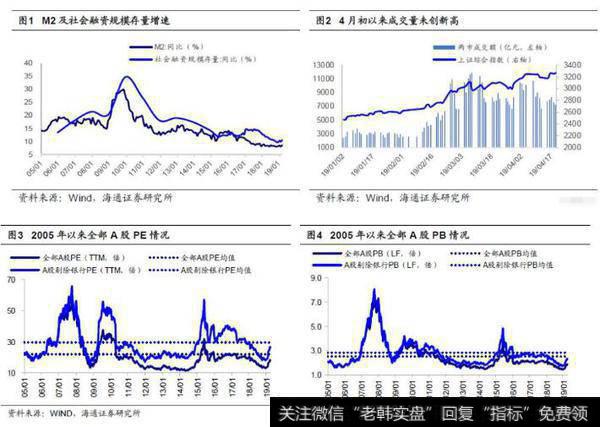

靓丽数据后市场表现平淡说明利好已Pricein。4月12日公布了3月金融数据,3月社会融资规模增量为2.86万亿元,预期1.85万亿元,前值7029万亿;3月新增人民币贷款1.69万亿元,预期1.27万亿,前值1.12万亿。3月社融和信贷数据超预期,然而4月15日上证综指高开低走,当日下跌1.7%。4月17日公布一季度经济数据,1季度GDP同比增速6.4%,较18年4季度持平,并且3月份工业增加值、社会消费品零售额增速等均较1-2月有所回升,经济数据整体好于预期,但随后市场表现平淡,4月17日、4月18日上证综指涨跌幅仅为0.3%、-0.4%,行业中通信(涨4.3%)、汽车(2.8%)、农业(2.6%)等行业涨幅领先,而周期类行业如煤炭(1.4%)、化工(0.5%)、有色(-0.9%)等板块并没有因为超预期的经济数据而大涨。从期货市场的表现来看,一季度超预期的经济数据公布之后,期货市场也没有上涨,4/17-4/19期间焦煤主力合约涨1.3%,焦炭跌-0.5%,螺纹钢跌-1.1%。经济数据超预期而周期股和期货市场都表现平淡,再次侧面验证经济数据的改善已经被市场提前Pricein了。从历史经验来看,利好出现后市场不涨,或利空出现后市场不跌,都说明市场已经提前反应了利好/利空因素。这种情况在1月末也曾出现过,在1/30-1/31日,大量创业板企业披露商誉减值,这两日披露业绩预告的307家创业板公司中有145家预告亏损,如天神娱乐、华业资本、利源精制等企业计提商誉减值的规模已经超过了上市公司最新市值,按业绩预告测算创业板将创下历史最差业绩。然而当时创业板指出现跌不动的现象,反而从2月以来大幅上涨,2月初以来创业板指最大涨幅达45%。再观察市场盘面,虽然上证综指在4月8日创下3288点的新高,但两市成交量却小幅回落,两市日均成交额已经从4月初平均成交1.02万亿/日回落至最近一周平均7751亿/日,更是明显低于3月初1.1万亿左右的成交额。上证综指创新高而市场成交量没有放大,这说明3月29日以来的这轮上涨不是基本面推动的牛市第二阶段即全面爆发期,市场仍处于牛市第一阶段。

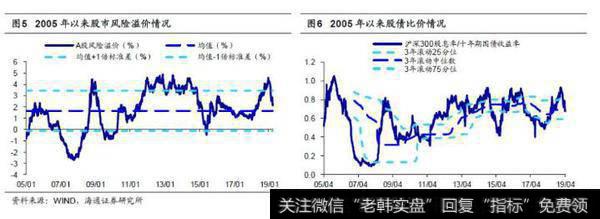

牛市第一阶段的估值修复确实已可观。在上周周报中我们分析过,上证综指2440点以来牛市第一阶段估值修复已经可观,目前A股估值接近2016年来均值,处于05年以来30-40%分位,风险溢价回到三年均值水平。目前全部A股PE(TTM,下同)为18.1倍,05年以来均值为22.0倍,16年以来均值为18.9倍,当前PE处于05年以来从低到高的37.7%分位;全部A股PB(LF,下同)为1.82倍,05年以来的均值为2.49倍,16年以来均值为1.93倍,当前PB处于05年以来从低到高的26%分位。从风险溢价率(全部A股PE倒数减十年期国债收益率)指标来看,该指标值上升对应股市下跌,该指标值下降对应股市上涨。风险溢价率2005年以来均值为1.7%,16年以来均值为2.1%,今年1月4日上证综指2440点时市场风险溢价高达4.5%,最新值为2.2%,已经基本回到16年以来的均值水平。从股债比价指标(沪深300最近12个月股息率/十年期国债收益率),用该指标3年滚动中位数作为参考标准,当比值明显超过中位数,比如超过3年75%分位时往往预示着股市相比债市有明显的吸引力,当比值低于3年25%分位时往往预示着债市相比股市有明显的吸引力。这指标已从1月3日0.93(超过近3年75%分位)回落至当前的0.68(略低于近3年中位数)。并且从衡量市场情绪的换手率(周换手率,年化)和融资交易占比较来看,最近一周年化周换手率为384%,高于2005年以来的均值361%以及2016年以来均值223%,处于2005年以来的从低到高68%的分位、2016年以来95%的分位。最近一周融资交易占比为9.8%,处在2010年开通融资业务以来由低到高73%的分位以及2016年以来90%的分位。

2.市场担忧未来的政策和数据

宏观政策偏宽松格局不变,但开始微调了。3月金融数据和一季度经济数据好于预期,然而最近一周市场并未进一步上涨,说明利好已被市场提前反应,投资者关注的重心是未来的政策和数据趋势。4月12日央行一季度例会指出,“稳健的货币政策要松紧适度,把好货币供给总闸门,不搞“大水漫灌”。”近期央行暂停降准,重启了“逆回购+MLF”。4月17日央行实施了1600亿逆回购和2000亿MLF以对冲当日到期的3665亿MLF,并未如市场此前预期的以降准/TMLF的方式置换。在4月19日中央政治局召开会议,分析研究当前经济形势,部署当前经济工作,经济和政策表述同样出现微妙变化,首先是经济方面提出一季度经济运行总体平稳、好于预期,开局良好;其次政策方面没提18年7月、18年10月、18年12月、19年2月几次中央政治局会议不断强调的“六个稳”,并且在货币政策方面提出“稳健的货币政策要松紧适度”,而2月的中央政治局提到货币政策时的表述是“落实好稳健的货币政策”。由此可见,由于一季度经济数据较好,货币政策发生微妙变化。整体上,财政、货币等宏观政策偏松的基调和格局未变,但力度上正在微调,预计二季度流动性难以像一季度那么宽松。4月以来资金利率已经小幅上行,10年期国债收益率从3月末最低的3.06%小幅回升至目前的3.36%左右。这主要源于4月资金供求偏紧,受财政存款集中上缴以及3665亿MLF到期的影响,4月份资金需求相对较大。而央行分别通过4月16日的400亿逆回购,以及4与17日共3600亿的“逆回购+MLF”的方式对冲,净投放规模仅335亿。未来6、7月份MLF的到期量合计将达到约1.35万亿元,关注未来央行能否进一步降准。

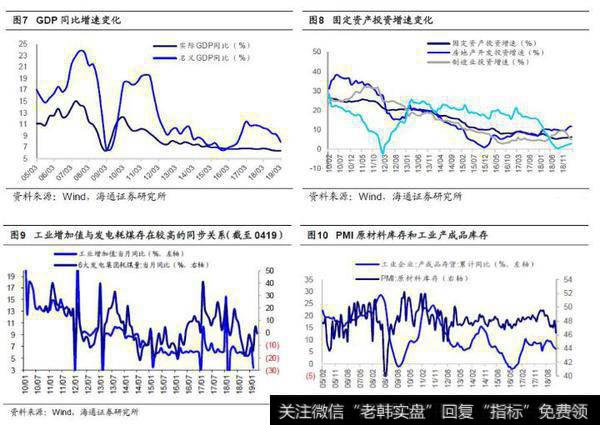

一季度数据靓丽,未来基本面数据仍可能会反复。4月17日统计局公布了一季度和3月经济数据,数据整体靓丽,考虑春节错位因素,我们用季度数据做分析。19年1季度GDP同比增速6.4%,较18年4季度持平,相比18年全年仍回落,1季度固定资产投资增速和工业增加值相比18年底小幅回升,而消费、出口增速仍在下降。具体来看,1季度固定资产投资同比增速6.3%,高于2018年的5.9%,其中主要是地产投资增速持续高增长,基建投资底部回升,而制造业投资持续回落。工业增加值同比增速也从18年的6.2%升至19Q1的6.5%。社会消费品零售总额从18年的8.98%降至19Q1的8.3%。出口从18年的10%降至19Q1的1.4%,进口从15.8%降至-4.8%。展望未来,今年以来商品房销售面积增速负增长,未来地产投资仍面临下行风险,并且目前出口、消费尚未企稳,流动性难以进一步宽松,2季度基本面数据仍有下行压力。从库存周期、以及领先指标和同步指标的时滞来看,2季度经济也很难企稳。首先从库存周期角度来看,自2002年以来我国已经历5轮库存周期,平均持续39个月,其中补库存和去库存各占1年半左右。本轮库存周期始于2016年中,自18年二季度步入去库存阶段,按照历史经验,基本面有望在2019年三季度见底企稳。其次从经济领先指标和同步指标的时滞关系来看,前期报告中我们分析过,基本面指标可以分为领先指标、同步指标、滞后指标,领先指标如社融信贷、PMI等,同步指标如企业利润、工业增加值等,滞后指标如CPI等。我们分析过基本面有五大领先指标,分别是社融存量/贷款余额同比、PMI/PMI新订单、基建投资累计同比、商品房销售面积累计同比、汽车销量累计同比。这次五大领先指标中4个已在19年1月前后见底企稳,参考历史经验,经济基本面在三季度企稳的概率更高。观察短期高频数据,4月前17天六大集团发电耗煤同比增速为-1.4%,而3月为4.2%,历史上工业增加值同比与发电耗煤同比基本同步,未来工业增加值有再次回落的可能性。

3.应对策略:行稳致远

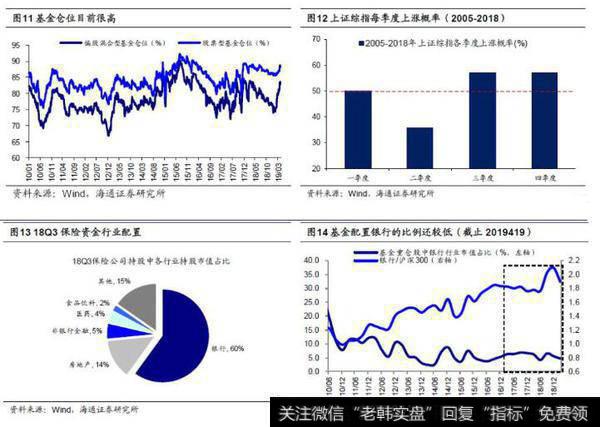

牛市长期逻辑不变,短期小心溜车。拉长时间看,牛市的长期逻辑没变,即牛熊时空周期上进入第六轮牛市、中国经济转型和产业结构升级推动企业利润最终见底回升、国内外资产配置偏向A股,但仍要警惕阶段性的波动。市场上涨好比开车爬坡,开到一定高度之后,只有继续加油门车才能向上爬,如果油门没加够,则有溜车风险。最近一周利好频出,然而股市并未再创新高。虽然基本面数据、政策、事件都会影响股价,但也要看股价本身的位置,市场需要分析预判,也需要试验检验股价是否已经Pricein。市场累计了很可观的涨幅后,需要多留一份心。1月4日上证综指2440点至今,上证综指累计涨幅(最大涨幅)为31%(35%),沪深300指数累计涨幅(最大涨幅)为36.9%(40%),对比历史,上证综指1991-2018年度涨幅平均值为22%,年化复合涨幅为13%,沪深300指数2002-2018年年度涨幅平均值为17%,年化复合涨幅为7%,今年仅仅3个多月,指数涨幅已远超历史年度涨幅均值。从基金收益率来看,年初至今偏股混合型基金净值涨幅中位数已达28.7%,高于2005-2018年偏股混合型基金净值年度涨幅中位数的平均值为22%,仅次于06、07、09、15年这样的大牛市年份。并且目前基金仓位水平偏高,股票型基金仓位为88.5%,高于2010年以来的均值84.5%,处于2010年以来自下而上88%历史分位;偏股混合型基金仓位83.5%,高于2010年以来的历史均值78%,处于2010年以来自下而上89%的历史分位。市场经历三个多月的上涨,牛市第一阶段的估值修复已经较明显,目前看政策微调、未来基本面数据可能反复,市场暂时难以进入牛市第二阶段的基本面接力。以05年下半年、08年四季度、12年12月-13年3月为例,牛市第一阶段后期基本面未跟上,市场回撤时指数回吐了前期涨幅的六成左右,详见表2。操作上,长线投资者可继续持有,但短线投资者(1年以下)需要警惕市场波动风险。统计2005年以来上证综指每月、每季度上涨概率及平均收益率,4-6月上证综指上涨概率(平均收益率)分别为4月43%(3.3%)、5月50%(0.3%)、6月50%(-3.6%),整体二季度上涨概率36%、平均收益率0.2%,A股二季度较其他时间普遍表现偏弱。

优化结构。我们认为市场阶段性有调整压力,结构上需要更重视基本面,偏价值类的市场风格更占优。价值股中主要是消费类白马龙头股以及银行,目前阶段我们相对更看好银行。从2016年以来,外资的大量流入推动了消费白马股的大幅上涨。今年年初外资同样大量流入A股,1、2月份北上资金月均流入规模均在600亿左右,然而3月份北上资金净流入规模已经降至43.5亿,4月份到目前为止北上资金净流出92亿。如果短期外资继续大量流出,将对部分白马股造成冲击。以典型白马股如贵州茅台、五粮液、格力电器、美的集团、恒瑞医药等个股为例,3、4月份以来部分白马股的陆股通持仓市值涨幅已经开始低于其股价涨幅,北上资金已经开始减持这些白马股(详见表1),这说明对于偏价值的外资机构投资者而言,目前的消费类白马龙头的吸引力也在减弱。目前价值股中银行相对更优优势,银行2019/1/4以来累计涨幅24%,远低于同期上证综指涨幅31%,在中信一级行业分类中涨幅最低。目前银行板块PB(LF)为0.9倍,处于05年以来自下而上13%的历史分位,而A股整体PB处于05年以来26.3%的分位。参考19Q1的基金季报数据,银行在基金重仓股中市值占比为4.6%,2010年以来均值为7.6%,因此若市场下跌,银行前期涨幅少,估值低,配置低,回撤风险相对较小。反向思考,如果市场未调整而是直接进入牛市第二阶段的上涨,银行也有配置价值。根据Wind测算,目前基金的仓位也已经很高,未来加仓潜力最大的机构投资者将是保险,而保险重仓股中银行占比60%。此外,阶段性关注政策性主题,4月19日的政治局会议提出,“要做好稳增长、促改革、调结构、惠民生、防风险、保稳定各项工作。要通过改革开放和结构调整的新进展巩固经济社会稳定大局”,再次强调了推进改革和结构调整,关注长三角一体化国家战略,以及国企改革进展。看的更长远一点,未来市场进入牛市第二阶段,需要确认基本面见底。牛市的第二阶段是全面爆发期出现主导产业,05-07年我国处于工业化和城镇化加速阶段,重点发展第二产业,地产链是主导产业,银行为他们提供融资服务,所以牛市中最强的行业是地产链+银行。而现在我国进入后工业化时代,重点发展第三产业,科技和消费服务将成为主导产业,而为他们提供融资服务的是券商,所以这次的主导产业是科技和消费服务+券商。

风险提示:宏观经济超预期下行,科创板相关制度进一步调整。