证券投资基金主要通过组合投资、分散风险的方式来获取比银行存款和债券利率更高的稳定收益。因此,了解证券投资基金的投资组合非常重要。投资组合的关键是分散风险,但对于一个投资者来说,评估一家基金公司的投资组合是否在获取最大收益的同时兼备了最大限度的分散风险,就必须了解基金公司投资组合的运作,从而预测出该基金未来的盈利前景。

一个基金公司的投资组合成败与否是关系到基金公司收益的大局问题,如果该基金公司的投资组合没有最大程度分散风险,就会给投资者的收益带来重大影响。

了解了基金经理进行投资组合管理过程,接下来,我们介绍一些评估投资组合的方法。

(一)特雷诺测度

1965年,杰克.特雷诺提出了一种对投资业绩进行评估的指标,即特雷诺测度。特雷诺测度的内容是:根据资本资产定价模型,基金经理应消除所有的非系统性风险,因此以每单位:系统性风险系数所获得的超额收益率来衡量投资组合的业绩是合适的。

公式中:TR:特雷诺测度;n :无风险利率;

Rp:投资组合的平均收益;

βr:组合的系统性风险系数。

特雷诺测度的数值越大,说明基金承担的单位市场风险的收益率越高,该基金的业绩也越好,特雷诺的数值越小,则该基金的业绩越不好。如果特雷诺测度值超过,则r,-Tr(r-r)为市场组合的特雷诺测度,因为市场组合的β= =Pm=1

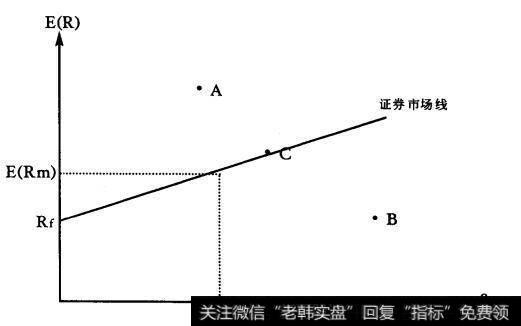

说明该基金公司的业绩超过市场收益率,否则则低于市场收益率。这一点,我们可以从证券市场直线的分析图中看到,这两个点分别在直线的下方或上方。

(二)夏普测度

夏普测度是威廉,夏普1966年在(共同基金业绩)一文中提出的。夏普测度主要采用单位总风险所获得的超额收益率来评价基金的业绩。

公式中:SR:夏普测度;

re:投资组合的平均收益;r:无风险利率;

σp:组合收益率的标准差。

夏普测度数值越大,说明该基金的业绩越好;如果夏普测度数值超过市场指数的夏普测度值,则说明该基金的业绩超过市场收益率,表现在图形上则为基金的收益率在资产市场直线的上方。

如何评估基金业绩?

(一)基金业绩与业绩比较基准

对于投资人来说,学会衡量基金业绩非常重要,衡量基金的业绩,首先需要-个衡量基金业绩的基准。只有在一个基准的基础上比较,才能知道该基金的业绩到底怎样。

如果甲、乙基金的业绩分别为8%和10%,那么这种情况下,哪个基金的业绩更好呢?表面上看来,应该是乙基金,其实并非如此。首先我们应该确定甲基金和乙基金分别是什么种类的基金。假定甲基金为债券基金,乙基金为股票基金。债券基金同期平均收益率是6%;股票基金同期平均收益为15%,那么,很显然甲基金的业绩比乙基金的业绩好。

业绩比较基准是基金评估中一个极为重要的工具。比较基准选择的首要条件是必须与将要评价的基金高度相关。两者的投资类型和投资结构要相似或者相同。

一般有两种选择基准的做法。一种是以市场指数为基准,另一种是以类似基金为基准。

在投资市场上有许多现存的指数,这些指数可以直接拿来作为基准,但是不同基金选择的指数是不一样的,即使是同-类基金选择的基准指数也是不一样的。

以类似基金为基准时,必须注意的是确定基金的不同分类类型。在美国通常有三种区分类似基金的标准,即:招募说明书投资目标、利普基金分类法、晨星基金分类法。根据三种不同的分类标准划分出来的基金类型不一样。

(二)基金选择的结构指标

投资人在选择基金时,首先考虑的大概是基金的业绩。当然这是投资人考量基金的最关键也是最显著的指标,但是投资人仅仅依靠一个指标来选择基金,还是不够的。因此,投资人在选择基金时,还要注意到其他以下指标。

1.基金的模规

一般来讲,基金规模越小,抵挡风险的能力就越弱。但小有小的优势,小型基金对市场变化的反应比较敏锐,往往在-段时间的业绩并不亚于大型基金。我国近期小型基金的表现就说明了这一点。因此对于那些敢冒风险的投资人来说,也可以考虑投资小型基金。

2.基金经理人的背景

在我国情况比较特殊,基金经理人调换频繁。我国基金经理变动频繁,任职时间普遍比较短,这成为中国基金业的一大显著特点。据有关资料表明,历任基金经理担任一只基金的经理人的平均时间只有18个月,其中任职不到!年就披更换的基金经理占到更换基金经理总数的35.2%。据统计,不包括2003年以来成立的基金,目前85%左右的基金已更换过基金经理,其中有些基金已经三次、四次甚至五次更换经理了。1999至2003年年度基金经理的年度平均更换率为48.1%;也就是说,每年大约有~半左右的基金会进行基金经理调整。

基金经理的更换主要由于以下几个原因:

(1)基金业绩。业绩对于基金公司来说,尤其是对于开放式基金来说是非常重要的。基金管理公司为了增强投资者信心,提升市场形象,一般会在基金年度排名的每年年末或年初,对过去一年表现不佳的基金经理进行调整。

(2)股东变动。有时基金公司股东的变动,引起基金管理公司领导层的变动,进而连带基金经理发生变动。

(3)换岗。基金换岗情况多种多样:有的是从封闭式基金转入开放式基金,有的是基金管理公司放弃“一管多”(一名基金经理掌管多只基金)的管理模式后,由经理助理转为基金经理,等等。

(4)大量新基金及新基金管理公司的成立,在一定程度上造成了基金经理人才的紧缺状况。

基金经理频繁变动,在一定程度上导致了他们进行短期投资,降低了基金经理的责任心,增加了基金投资的风险。给投资者投资基金带来了困难。

那么投资人该如何对待基金经理的变更呢?投资人可以从以下几个方面考察一下,看是否应该选择新的投资基金。

(1)基金是什么类型。基金经理的变动,对不同类型的基金影响不同,通常对股票基金的影响比债券基金的影响大;对积极型投资策略的基金(非指数基金)的影响比消极型投资策略的基金(指数基金)大。

(2)投资策略是否改变。如果新的基金经理投资策略变了,使得该基金不再适应投资人的基金组合,投资人应该考虑:重新选择新的基金。如果基金经理保持原有的投资策略不变,投资者也应更频繁地观察该基金,确认其投资策略没有改变。因为大多数新基金经理接任后,嘴上说坚持原来的策略不变,但是仍然会做出一些实质性的调整,因此投资人不可轻信。其中,基金的投资风格变化和换手率是考察基金投资策略有无变化的重要工具。如果换手率突然大大提高,则说明新的基金经理采取新的投资策略卖出了原来的投资。

(3)谁是新的基金经理。基金公司为了更换基金经理,保持基金原有良好的业绩,通常会聘请有丰富经验的基金经理担任,投资者可以从他以往的业绩中判断新经理的管理水平。

(4)其他的基金经理如何。基金经理离职与基金公司的规模有关,如果该基金公司旗下只有一只基金,这时基金可能一时难以找到合适的人选。如果该基金旗下有很多只基金,人才济济,因此不愁没有人选。很快就会有优秀的基金管理人才填补空缺。当然,有的规模大的基金公司旗下也只有一只基金,那么这时投资人应该密切关注新经理的业绩,再决定是否撤资,投资其他基金。

(5)基金的投资周转率。基金的投资周转率就是买卖其持有的有价证券的频率。投资周转率是显示基金投资战略的重要指标。如果周转率低,则说明该公司有长期投资的倾向;周转率高,则说明有短期投资的倾向。周转率高的基金交易成本高于周转率低的基金。

对于投资周转率的高低也要辨正地看,在证券市场处于上.升时期,投资收益远远大于交易成本,这时投资周转率高比较好。而在证券市场处于衰退时期,低周转率比较好。

(6)现金流量。现金流量在iE券投资基金总资产中所占的比重对投资者选择基金,意义重大。现金流量与证券基金的业绩有着密切的关系。当基金呈现良好的发展势头时,如果有大量的现金流注入,基金的业绩会明显呈上升状态,但如果现金流停止注入,那么,基金的发展就会呈现停滞或者下降趋势。为什么呢?

第一,当股市正处于牛市最高峰时,大量的现金流入可以缓冲接踵而来的熊市。因为资金充足可以向其他领域投资。

第二,大量的现金流注人时,基金的管理人可以扩充现在持有的投资头寸,头寸的扩大,有利于刺激基金所投资股票价格的上涨,这样对基金的投资更加有利。