在巴菲特的合伙公司创业早期,-些投资者和巴菲特在雇佣契约上签字,但也有一些投资者不这么做。约翰.瑞恩写道:“当时我想为我的钱找- 个好的投资方向,但当我第一次见到巴菲特时,我却作出了相反的决定。在合伙公司创业的初期,他甚至连个办公的地方都没有,只得在离卧室不远处的过道里打理公司的业务一没有秘书, 没有计算器。当我发现要把钱交给在这样- -种条件下工作的人,我决定不在雇佣契约上签字。”

到1961年,31岁的巴菲特已是一位百万富翁了。1965 年,巴菲特通过他自己的合伙公司,获取了伯克希尔一哈散威公司的多数股权,那是马萨诸塞州新贝德福德市一家拥有大约1400万美元资产的纺织厂。1969年,巴菲特认为,他将难以再发现具有真正价值的公司,即不易找到以大大低于公司内在价值的价钱廉价购买-家公同或部分公司资产的机会,遂决定解散已经经营得非常成功的合伙公司。其时,巴菲特合伙公司已拥有1亿美元的资产,在13年的经营中,巴菲特合伙公司平均年增长率为30%;巴菲特的个人资产大约有2000 万美元。当时, 巴菲特在给股东的信中写道:“对目前的情况,我自觉有些跟不上形势了。当游戏不再按照你的方式进行时,只有人类才会说新的方法是错误的,它肯定会使人们陷人麻烦之一。但是,有一点我是清楚的,那就是我不敢弃原来的方法,尽管这意味着在获取丰厚的.唾手可得的利润之前要高高兴兴地接受我这个不被别人理解的方法。尽管我还没有成功地实践过,但是,我相信它。”

他把合伙公司的资产分配给他的投资者们,把伯克希尔公司的股权也按比例分配下去。在《金钱的主人》一书中,约翰.瑞恩专门用-章的篇幅描写了巴菲特合伙公司。他这样写道:“ 在他漫长的经营过程中,从未有一年出现不景气的时候,即使在1957年、1962 年、1966 年和1969年残酷的熊市状况下也未出现过。这个业绩在现代投资组合管理上是非常卓越的,是别人无法超越的纪录。”就在巴菲特合伙公司解散后的第三年,美国股票市场经历了几十:年中最糟糕的时期。

让我们来回忆一下巴菲特合伙公司开张的那段神话般的、令人难以置信的日子,也就是20世纪50年代。在那时要想和巴菲特面对面谈话,“你得从他家后门进去,穿过厨房、客厅然后来到楼上巴菲特的卧室里"。《奧马哈世界先驱者报》在这里引用了巴菲特的一个合伙人在1986年5月5日讲的故事。'如果你容易被一个人的外表和形象深深打动的话,显然沃伦不是你所欣赏的那种人。”

从1956-1969年,公司每年的利润率达到了30%.公司的运营资金从1万美元增长到几千万美元。在巴菲特合伙公司开张的时候,巴菲特已经结婚四年了,并生有两个孩子。他刚刚以优异的成绩从学校毕业,并在华尔街工作了两年。巴菲特强烈呼吁人们,要学习拓荒者身上那种创新精神和代表农民利益的美国中西部地区人的那种自力更生的精神。他最终离开了华尔街,跑到奥马哈这片他非常热爱的土地上施展他的才华。有一次,当巴菲特在美国国会为萨洛蒙H闻案作证时,国会议员皮特.霍格兰德把他介绍给房屋能源及财政小组委员会,皮特说他为有机会为人们介绍美国最杰出、最能鼓舞人心的公民之一而保感荣幸。霍格兰德把巴菲特的成功归因于“奥马哈这片哺育他的土地”,奥马哈人把诚实、正直、教养、名誉等这些传统的价值观念慢慢地灘输给巴菲特,并深深地镌刻在巴菲特的心中。

首先,奥马哈是一个小城镇。这里有像奥马哈共同基金会、联合太平洋公司、美国康纳格瑞公司、世界保险公司、坎贝尔汤业公司、克瑞顿大学、一家大型卫生保健所以及附近一家战略空军总部等实体企业。巴菲特出身于奥马哈一个富裕的家庭,他聪明的天资加上奥马哈这片肥沃的资本主义经济土壤,使得巴菲特完全靠自己的智慧和力量成立了巴菲特合伙公司。

1956年5月1日,当他的合伙公司成立时,巴菲特年仅25岁,他的公司有七个合伙人一四个家庭成 员和三个好朋友,他们总共投入了10.51万美元,但是,这些股东没有投票权,对公司的经营没有任何发言权。

1956年5月5日傍晚,七个合伙人聚在一起,巴菲特发给每人一份叫做“基本规则程序”的简短文件,文件上面印有这样的文字:“我们公司的赢利或亏损将由一般经验来衡量。”

根据公司的经营档案,下列几个合伙人是1956年真正的彩票中大奖者:查尔斯.彼得斯5000美元(朋友)

伊丽莎白.彼得斯25000美元(查尔斯的母亲)多丽丝.伍德5000美元(姐姐)

丹尼尔.默耐恩5000美元(律师朋友)威廉.汤普森25000美元(岳父)爱丽斯.巴菲特35000美元(姑姑)杜鲁门.伍德50000元(姐夫)

合伙企业中负无限责任的合伙人沃伦.巴菲特居住在从林大街5202号,他在那儿租了一间房子,租金100美元。所以,巴菲特合伙公司是以10.51万美元的注册资金开始运作的。“巴菲特公司的第-次投资(不包括那100美元)是从伍尔沃斯连锁店里花了49美分买了一本账簿。”当时,还有一件奢,侈品一台手动打字机。 他把公司更多的钱投到成功的企业上去。作为经理,巴菲待收取赢利额的25%作为个人所得,而每个投资人的年终储蓄存轂账户上只有6%的红利。对年轻的巴菲特来讲,代理佣金实际上是其一笔很大的收入。

“我对合伙公司的经营理念来自为本杰明.格雷厄姆工作的经历。我从他的经营模式中得到一些启发。我只是对其中某些事情作了变动,但这个经营模式不是我最先想到的。”巴菲特说。

为了寻求新的赚钱领域,巴菲特专门去拜访了其他一些投资者, 有时还带着纳税申报单,鼓动他们说:“ 难道你们不想出能缴这么多的税吗?”

富有的桃乐茜.戴维斯是巴菲特的邻居。根据《财富》杂志的报道、她在1959年的一个晚上邀请巴菲特去她家,她说:"我听说你在赚钱方面很有一-套。”巴菲特回忆说她非常细致地就投资哲理问了我两小时。但是,她的丈夫:戴维斯医生则一个字也没说, 看起来甚至好像没有在倾听我们的谈话。突然,戴维斯医生宣布: " 我们给你10万美元。”“为什么?”我问。“ 因为你让我想.起了查尔斯.芒格。”他说。“查尔斯.芒格是谁?”那时巴菲特甚至还不认识他。两年之后,戴维斯医生介绍他们两个人认识,最终,芒格也成了巴菲特合伙公司的一员。1957 年,巴菲特合伙公司创下了赢利31615.97美元的纪录和10. 4%的年增长率。这可能听起来并不怎么令人激动.但是和那年暴跌8.4%的道琼斯I业指数相比,情况就相当不错了。

巴菲特在1956年开始经营合伙公司的时候,只有10万多美元的资产。但是到了1959年,他的资产已经达到了40万美元。巴菲特合伙公司的利润率总是高于道琼斯工业指数的涨幅,从来没有亏损的时候。平均来说,1957 ~ 1962年间,尽管道琼斯工业指数每年增长8.3%,但是,巴菲特合伙公司的增长率却在26%。根据巴菲特的计算,巴菲特合伙公司的资产净值,已经达到717.85万美元!

1962年11月,一直在旋转玩具制造业和无烟煤生产领域进行投资的巴菲特合伙公司又开始购买伯克希尔纺织制造厂的股票。该公司的股票价格已经跌到蓝筹股的价格以下,巴菲特以每股7.6美元的价格购进第一批股票,并在7 ~8美元不断地重复购进。到1966年,他已经控制了伯克希尔公司,并成了公司的一名董事。

从公司成立的-开始,巴菲特就知道他的使命就是让投资人的钱大幅度地、稳定地增加。1963年,巴菲特在给他父母的信中告诉他们金钱的增长带给他很多快乐。

1962年,巴菲特把他的合伙公司搬到了基威特大厦810号,那时,最足以骄傲的是公司雇用了第-。个雇员比尔.斯科特。到1993年退休前,比尔.斯科特一直经营管理着伯克希尔公司的股票业务,现在他仍然持有伯克希尔公司的股份以及海外他自已的慈善机构的股份。

到1964年,巴菲特的合伙公司已平均投资了98430美元,在奥马哈排名第440位。假如那些投资至今还在的话,那么,98430 美元到今天已变成了1.12亿美元。

1965年,巴菲特告诉他的父母说:“如果我们的业绩记录高于市场平均值的话,那么不论赢利还是亏损,我们都认为是红火的一年。如果我们的业绩低于市场平均值的话,人们可以公开表示对我们的不满。”

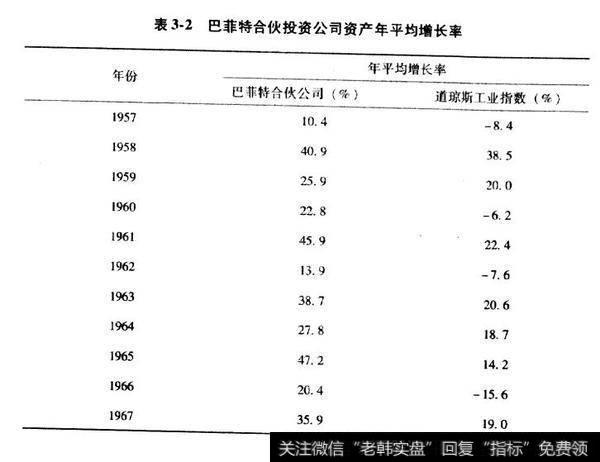

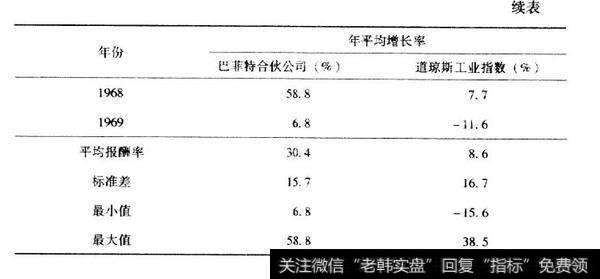

到1969年,合伙公司的资产已增长到1.0443亿美元(见表3-2)。

在经营合伙公司的那些年里,巴菲特总是谈论他的公司的三大投资方向:其一,股票一一买人价值被低估的股票,然后长期持有:其二,债券--买入未到期的债券,利用企业合并或重组等机会进行套利交易;其三,企业控制权一拥有 相当数量的股份,获取企业的控制权。在此期间,巴菲特说:“我们喜欢良好的管理,我们喜欢体面的行业,我们喜欢在原有的静态管理模式或是股东群体中有一定程度的“动荡’。 但是,我们更需要有价值。”I

尽管巴菲特告诉过他的合伙人说,他的目标是超过道琼斯工业指数10个百分点,但实际上1957 ~ 1965年,道琼斯工业指数每年的上升幅度为11.4%,而巴菲特合伙公司的年投资回报率却保持在29.8%,不仅实现了预定目标,而且超过了预定目标将近20个百分点。

“现在 我感觉到,投资回报率的增加使我们越来越处于不利的地位。”巴菲特说。他几乎每年都这么说,已说了30多年了。但是,巴菲特合伙公司的平均年资金回报率仍维持在20%以上,直到最近几年才有所下降。

关于购买伯克希尔公司的股票,巴菲特在1966年1月20日写道:“1962年,我们以每股7.6美元的价格开始购买伯克希尔公司股票,这个价格在某种程度上反映了这样一个问题,即一些纺织厂在关闭清算期间由于实行优先管理政策,再加上纺织业内部条件的变化所造成的巨大损失,使得有些纺织厂经营陷于瘫痪。

19655年春天,我们取得伯克希尔公司控制权的时候,该公司只剩下了两家纺织厂,大约2300名员工。我们惊喜地发现,所剩的这两家I厂都有非常优秀的管理人员,我们根本不需婴从外面聘用管理人员。所以,我们以每股7.6美元的价格(实际成本达到了14. 86美元,这在1965年早期已算得上是一笔很大的买卖)购进,到了1965年12月31日,仅净营运资本方面(不包括工厂及设备在内)就达到了每股19美元。

拥有伯克希尔公司是一件令我们高兴的事。毫无疑问,纺织业的经营状态是决定赚钱能力大小的一个主要因素,但是非常幸运的是,我们让肯.蔡斯用- -流的方式来经营这家纺织厂,同时我们还让几位最好的销售员各自负责有关产品的销售。

尽管伯克希尔在竞争激烈的市场上很惟做到像施乐复印机、好孩子照相机或国立录像机一样具有很强的赚钱能力,但是,它仍是- . 笔相当不错的财产,就像我那位来自西海岸的(巴菲特还邀请了一位来自东海岸的哲学家)哲学家所说的那样:'在吃奶抽f酪的同时,吃点以麦片为主的特种饮食也是不错的。”

1966年7月12日,巴菲特在一封信中说,他的合伙公司花了大约500万美元已经买下了赫哲蔡尔德以及柯恩公司(巴尔的摩市一家私营百货连锁店.机构)的股份,巴菲特合伙公司现在已是持有这两家公司10%股份的股东。

巴菲特合伙公司还买F了迪佛斯菲尔德零售公司,以及迪佛斯菲尔德已经买进的赫哲蔡尔德公司80%的股份。但这种联号经营由于一直不太景气,终于于1969年12月1日,巴菲特又以同样的价钱卖给了超级市场总店。

1966年,巴菲特合伙公司继续取得了令人震惊的成功,在1967年1月25日的信中,巴菲特写道:“到 1966年公司已经运行10年了,搞庆贺活动是无,可厚非的。相对于道琼斯工业指数,我们公司的经营业绩已创下了空前的纪录(不论是过去还是将来),公司的利润率上升了20.4%,而同期的道琼斯工业指数下跌了15.6%。”

他在1968年1月24日的信中写道:“按照大多数人的标准,1967 年算得上是生意红火的年。和道琼斯工业指数上升了19%相比,我们总的业绩上升了35.9%。所以说,已远远超过了我们以前所制定的超过道琼斯工业指数10个百分点的目标。我们总的赢利额,即使在不断增长的通货膨张趋势下,也能够买下许多上市公司的控股股份。”

他又报告说,通过巴菲特合伙公司的两个控股公司一迪 佛斯菲尔德零售公司和伯克希尔公司,他们又购进了另外两个公司,即后来被称作联合零售商店的联合棉花商店和国民保险公同及其附属的国家消防和海运公司。“公司所有的工作人员及他们的家属,在1968年1月1日,向巴菲特合伙公司再次投资1500万美元,所以,我们更加忙碌了。”

但在巴菲特1968年7月11日的信中已经透露出一些不是很好的信息,显然他已经非常担忧股票市场因投机太盛而会造成崩盘。“根据当时的情况,似乎預测整个商业或是股票市场的发展趋势是很容易的。一旦在证券市场上存在;着各种愈演愈烈的商业行为,我担忧这些行为可能引发的长期恶果。”于是,巴菲特于1969年解散了他的合伙公司,因为他已经厌倦了作为合伙公司的领导带给他的压力。他认为人们对股票市场的估价过高。另外,加入巴菲特合伙公司的人也越来越多,按照政府的规定,已到了把他的合伙公司注册为投资公司的这样一个规模。尤为重要的是,他不再需要用别人的钱来进行投资了。根据记录,从1957年至1969年,巴菲特合伙公司年均综合收益率为29.5%,而同期道琼斯I业指数的年均综合收益率仅有7.4%。

拥有100名股东的巴菲特合伙公司终于在1969年年底解散,长期混乱、投机之风甚器尘上的股票市场终于在1973~1974年间崩溃了。正应了巴菲特十分熟悉的莎士比亚在《冬天的童话》这部戏中所说的-句台词:“退场,熊追上来了。”