“轻仓、顺势、止损、持长、扩利”这十个字蕴含了丰富内涵,不同阶段的投资者会有不同的理解。投资者可以通过对这个总原则的理解程度,来测试出自己对市场的理解程度。不信你可以仔细回想一下,在初入股市时对它的理解,再想想目前对它的理解。不妨可以做些笔记记录下来,然后每经过一段时间做一次总结,并不断回过头来看看自己之前的心得。你会发现自己对这句“十字金言”的领悟在不断加深,你的投资水平也会随之提高。看似简单的一句话,确实是千人千解。再次强调这句“十字金言”,它可能伴随你的投资生涯。

轻仓

“轻仓”有两层含义,一是操作的仓位要适当,二是要采用分批买卖策略。

“轻仓”原则涉及的是资金管理的内容,很多投资者没有仓位的概念,一出手就是满仓或是重仓,感觉像要靠单次交易发财一样,这显然不是合理的资金管理方法。“轻仓”原则首先要使投资者有仓位的概念,仓位控制是控制风险最有效、最直接的方法。我们不能保证每次都大赢,但能保证每次少输。

相对于利润,风险是第一位的。“股神”巴菲特曾提到过投资有三条原则:“第一,保住本金;第二,保住本金;第三,谨记第一条和第二条。”这句话虽然被经常提到,但还是要再强调一遍。投资者如果两只眼都只看到利润,而忽视了风险,那么投资的效果不会很理想。我们既要看到利润,同时也要看到风险,甚至看风险要重于看利润。这是在股市中长久生存要遵循的原则之一。

在操作中,投资者最常犯的错误是,有了控制持仓的观念,但随着行情的发展很快就淡忘了,容易被盘中的刺激和诱惑冲昏头脑,一来二去就容易满仓。我们说,当有一定浮盈的时候可以加仓,甚至最后一直加到满仓为止,但应该避免在一个价格区间进行重仓操作,因为在胜负不定、多空不明的市场环境下,盲目地重仓会让资金暴露在风险之下,行情一旦不按预期的方向发展就会陷入被动。所以要记住,在市场证明你正确之前,千万不要轻举妄动。

有人提出散户资金小没有必要分批买入,这种说法是不恰当的。散户虽然资金小,但不管是拥有大规模资金的机构还是小规模资金的散户,所有投资者的资金都是一个100%,我们不是要讨论亏多亏少的问题,不是说散户即使满仓进出亏掉的也少,这样在绝对数额上比较显然不合适。因为不管资金多少,盈亏比例是一样的,操作方法对于有计划的投资来说是相通的。不管是大资金还是小资金,亏掉了50%都需要再赚100%才能回本。

拥有大资金的机构采取分批建仓策略,一方面是为了不让别人发现,另一方面是因为大资金本身就不方便在市场上进出。小资金的散户则没有这方面的问题,但不管资金规模如何,在操作策略上应该是一样的。小资金分批建仓同样能起到控制风险的作用,在有盈利时再加仓也不迟。有必要着重强调一点,根据凯利公式和平均出手成功率,每次出手的仓位控制在35%~50%较为合适。

顺势

“顺势”,顾名思义,是要顺着趋势的方向操作,在上涨趋势开始的位置买入,在趋势结束的位置卖出。通过前面对技术分析的理论基础介绍,我们已经知道市场是沿着趋势方向行进的,也就是说股价波动呈现一种趋势性。

趋势性在这里是指,股票价格(指数)沿着一个方向移动的惯性。这说明什么呢?我们投资的目的是要通过做股票的波段差价来获取利润,那么在趋势的起始位置买入,在趋势的终止位置卖出,这样就会赚得差价,这便是波段操作的原理。

长线操作周期内包含若干个中线操作周期,而中线操作周期内又包含若干个短线操作周期。所以说,不同的投资者,在咨询操作建议时,要先明确操作周期。不同的操作周期对应不同的趋势级别,一波大牛市可以包含几个次级别的牛市与熊市的转换,这个问题,在本章的道氏理论中会有专门的介绍。

因此说,在一定的周期内,有一定级别的趋势,这个趋势具有沿着某个方向行进的惯性。投资者明确了操作周期,那么在这个周期内的每波趋势波段都对应着一次波段操作。而黑马股的趋势性更强,波段持续的空间更大,时间更长,更易于操作。“顺势”是符合市场波动自然法则的操作原则。真正地领悟到“势”的含义对于每位投资者都很重要。《孙子兵法》上说“善战人之势,如转圆石于千仞之山者,势也”。意思是说,善于指挥作战的人,所依仗的态势,就像从千仞高山上滚下的圆石,用力极其微小,但冲击力极大,形成势不可挡之势,这就是势!投资者包括投资机构都很难制造“势”,我们能做的只能是识别“势”,利用“势”,做趋势的朋友。

止损

止损在前面已经提到过,它是指合理使用止损单,止住亏损。

亏损总是不好的心理感受,所有人都会厌恶亏损,很难倾向于主动地承认亏损。不过投资经验丰富的老手会知道,亏损是投资的一部分。没有人能避免亏损,尽管谁也不愿意看到它发生,但它还是会发生。

任何的操作方法都会有一定的错误概率,而一旦有了一个成形的操作方法之后,就更易于接受使用止损。这时你会知道,一次的止损不但阻止了本金继续减少,而且会增大下次操作的成功率。因为只要你一致地坚持一个好的方法,它就会在多数的操作中发挥作用。

要明确地认识到,止损并不一定是错误的操作,因为你下次遇到同样的机会还是会出手。但市场并不总是能够朝着预想的方向行进,这时就要用到止损。对于有成形方法的投资者来说,止损是必须的,这仅是众多操作中的一次操作而已。当你像家常便饭那样使用止损时,说明你对自己的操作方法已经相当有信心了,因为你知道,一次止损并不能影响你,相反增大了下次盈利的可能性。

常见的止损方法包括固定比例止损、固定金额止损、时间止损、支撑位止损、指标止损等等。

止损的方法并不重要,重要的是有止损的心理准备。因为只要有止损的想法,总能在陷入高风险前及时出手。“没有卖不出的股票”,关键是你想不想卖。能想到止损位,就是接受了可能的亏损,这是有计划的投资者所必需的。止损比起深套后的“割肉”来说,代价要小很多,“最早的亏损是最便宜的亏损”,有经验的投资者会对这句话会深有体会。

记住,止损不是用来增长盈利的,但它能让我们更长久地在市场生存,直到下次真正的大机会出现时,我们才会有机会有大的作为。一旦不使用止损而陷入深度套牢后,不仅会亏损本金,而且会错失后面的机会,同时会打击投资的信心。

持长

“持长”是指尽量在持有盈利单的时候再忍一忍,多持有一段时间,坐等上涨,吃足波段,在行情显示出上涨势头明显减弱的时候再出局。

很多投资者会有这样的经历,甚至有人经常会发生这种情况,那就是买到一只黑马股,才上涨了20%到30%,也就是两三个涨停板的幅度就开始拿不住了,急于兑现到手的利润。在这里出掉筹码后,该股继续强劲上涨,这时已经再没勇气追高了。这是投资中最让人懊恼的事情了,明明已经发现了黑马,但黑马刚刚启动就下马了,眼看着黑马扬长而去。

兑现利润是一种投资心理倾向,是人性的表现,人们都是倾向于确定的利润,而厌恶不确定的风险。“持长”原则在股票操作中更侧重于持股心态的训练。在实际操作中,降伏自己的心是很重要的,当然也是很困难的。没有别人能真正控制住你自己的手,只有你的心能控制。

很多新手在牛市时的盈利会比老手还要多,为什么?因为新手在牛市不频繁的换股,新手虽然不是主动地“捂股”,却造成了“牛市捂股”这个事实,虽然他们在熊市会因为没有好的卖出技巧继续“捂股”而失去很多浮盈,但这个事实告诉我们,在盈利的时候“捂股”就是客观在“持长”,这是增长盈利的最简单、有效和直接的途径。

“持长”是与“止损”相对的操作,止损是尽量缩短错误的时间,而“持长”是尽量延长正确的时间。错误时应尽早的认错出局,而在正确时需要再多持有一会儿。华尔街有一条金规玉律是“Cut lose short,let profit run”意指“截断亏损,让利润奔跑”,一语道破了盈利天机。

扩利

“扩利”原则和“持长”原则的含义类似,目的都是为了扩大利润,“持长”是“扩利”的方法之一。影响“扩利”的因素无非两条,一个是持有的时间长度,即“持长”原则,另一个重要因素是在盈利时的持仓数量,即“加仓”原则。

加仓是投资老手“扩利”的“杀手锏”。仓位管理也是投资中的关键一环,在交易系统中,资金管理策略中的重要一项内容就是仓位管理。合理的加仓方法能让获利变得简单而轻松。

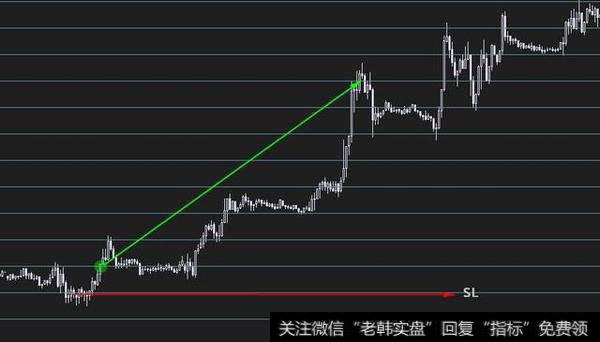

常用的加仓方法有正金字塔加仓法、倒金字塔加仓法、固定比例加仓法、固定金额加仓法等。我们建议投资者使用正金字塔加仓法,即按一定比例从底部向上逐步减少买入仓位。

加仓操作时要记住一条关键原则“只在盈利的持仓上加码”。这很容易理解,如果不是在盈利的持仓上加仓,那么就是犯了“摊平亏损”的错误,可以看出,作为一个整体系统,我们的方法是互相配合的。

“持长”原则再加上“加仓”原则可以组成“扩利”原则,这两个最直接高效的“扩利”原则相配合能极大地增加操作黑马的利润。