重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券(600837)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

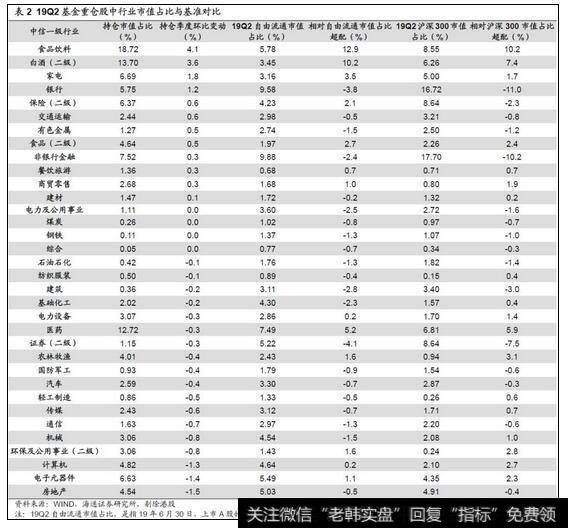

核心结论:①19Q2 普通股票型基金仓位 87.0%,位于历史次高位。以基金重仓股为样本,剔除港股后上证 50 成分股市值占比环比上升 4.4 个百分点至 26.9%,创业板指成分股市值占比环比下降 0.4 个百分点至 10.0%。②19Q2A股中消费股市值占比大幅上升 4.8 个百分点至 50.1%,创历史新高,周期占比下降 1.4 个百分点至 13.0%,创历史新低,TMT 占比下降 4 个百分点至15.5%,回到 13 年初。③A股中食品饮料、家电、银行市值占比明显上升,分别环比上升 4.1、 1.8 和 1.2 个百分点,房地产、电子、计算机市值占比明显下降,分别环比下降 1.5、1.4 和 1.3 个百分点。

消费占比创历史新高

——基金2019年二季报点评

截止2019年7月18日,2460只普通股票型、偏股混合型以及灵活配置型基金中2202只已披露2019年一季报,披露率为90%,已具备代表性,因此我们以此数据为样本进行分析。

1.仓位:二季度上升

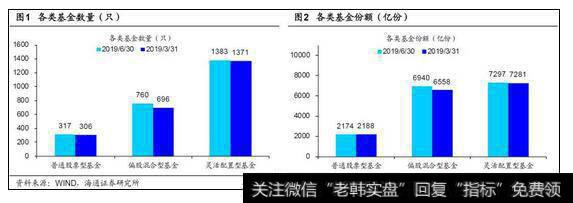

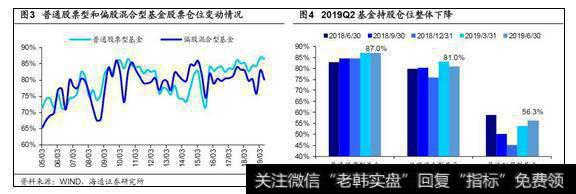

基金仓位整体下降。19Q2普通股票型、偏股混合型、灵活配置型基金数量分别为317、760、1383只,较19Q1分别增加11、64、12只,基金份额分别为2174、6940、7297亿份,较19Q1分别减少14(0.7%)、增加382(5.8%)、增加16(0.2%)亿份。19Q2普通股票型、偏股混合型、灵活配置型基金仓位分别为87.0%、81.0%、56.3%,较19Q1分别下降0.1、2.0、上升2.5个百分点,仓位整体下降,其中普通股票型基金2005年以来仓位最高值为87.1%,目前接近最高位;偏股混合型最高值为86.1%,目前也处在高位。

2.风格:抱团价值

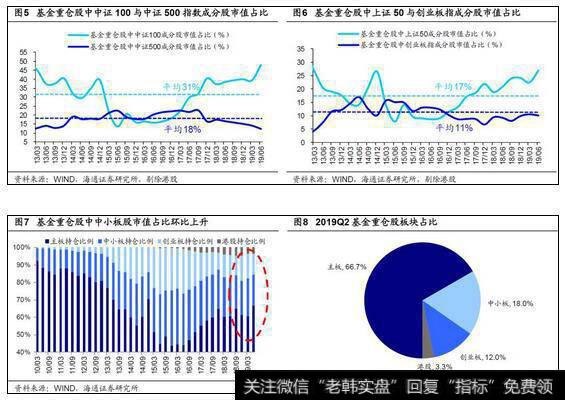

我们以创业板指和中证500代表成长股,以上证50和中证100代表价值股来判断基金的风格偏好。依据19Q2基金重仓股统计情况,相较19Q1,风格偏向价值。具体来看,基金重仓股(剔除港股,本段下同)中上证50成分股市值占比环比上升4.4个百分点至26.9%,2013年以来是一轮完成的风格轮换周期,13-16年为成长占优,16-19年为价值占优,目前上证50成分股市值占比高于2013年以来的均值17.4%,目前处于14Q4的水平,中证100成分股占比环比上升8.4个百分点至47.8%,高于2013年以来的均值30.9%,处于12Q3-Q4的水平;基金重仓股中创业板指成分股市值占比环比下降0.4个百分点至10.0%,低于2013年以来的均值11.0%,目前位于13Q2-Q3的水平,中证500成分股市值占比环比下降1.8个百分点至12.4%,低于13年以来的均值17.8%,处于12Q4-13Q1的水平。

从板块来看,19Q2基金重仓股中,主板市值占比(将港股考虑在内)自19Q1环比上升5.8个百分点至66.7%,处在13Q2-13Q3水平,高于2013年以来的均值58.3%;中小板19Q2市值占比环比下降3.6个百分点至18.0%,低于2013年以来的均值23.7%,处在13Q1水平;创业板19Q2市值占比环比下降2.1个百分点至12.0%,低于2013年以来的均值16.5%,处在13Q2-Q3水平。港股占比3.3%,与上季度持平。

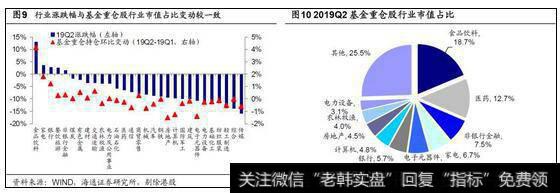

3.行业配置:加消费减科技

从市场来分,19Q2基金重仓股中A股市值占比为96.7%,港股为3.3%,港股占比与上季度持平。分析基金所持A股中各行业情况,19Q2消费股市值占比大幅上升4.8个百分点至50.1%,金融地产市值占比未变,周期与TMT市值占比季度环比分别下降1.4、4.0个百分点至13.0%和15.5%。从中信一级行业市值占比环比变动情况来看,19Q2基金重仓股中食品饮料、家电、银行市值占比明显上升,分别环比上升4.1、1.8和1.2个百分点,三者合计增加7.2个百分点;房地产、电子、计算机市值占比明显下降,分别环比下降1.5、1.4和1.3个百分点,三者合计下降4.2个百分点。从低配或超配的角度来看,相比A股自由流通市值的行业占比,银行、建筑和电力公用分别低配3.8、2.8和2.5个百分点,食品饮料、医药和家电分别超配12.9、5.2和3.5个百分点;相比沪深300行业市值占比,银行、非银和建筑分别低配11.0、10.2和3.0个百分点,食品饮料、医药和农林牧渔分别超配10.2、5.9和3.1个百分点。

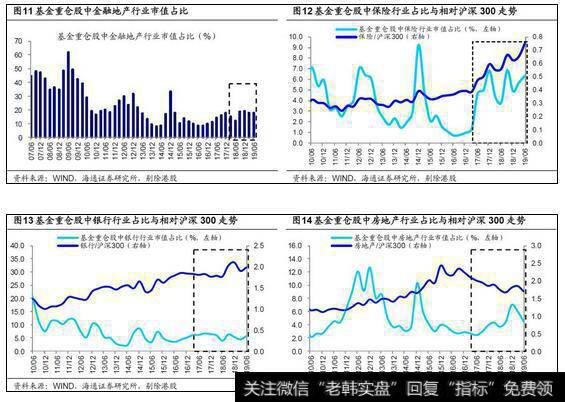

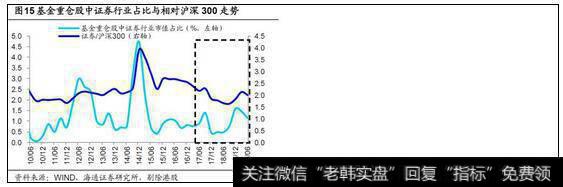

4.金融地产:整体占比未变,加银行减地产

19Q2基金重仓股(剔除港股)行业分布中,金融地产行业(包括银行、非银与房地产)市值占比整体依旧保持在17.8%,与2010年以来均值持平。子行业中银行、保险和地产是19Q2变化较大的三个行业:银行占比环比上升1.2个百分点至5.8%,低于2010年以来的均值7.5%,保险占比上升0.6个百分点至6.4%,高于2010年以来的均值4.0%;地产占比大幅下降1.5个百分点至4.5%,是所有中信一级行业中环比降幅最大的行业,低于2010年以来的均值5.1%。证券占比环比下降0.3个百分点至1.2%, 2010年以来的均值1.2%。与自由流通市值(沪深300)占比相比,房地产超配-0.5(-0.4)个百分点,证券超配-4.1(-7.5)个百分点,保险超配2.1(-2.3)个百分点,银行超配-3.8(-11.0)个百分点。其中证券在自由流通市值基准下位列低配之首,银行在沪深3--基准下位列低配之首。

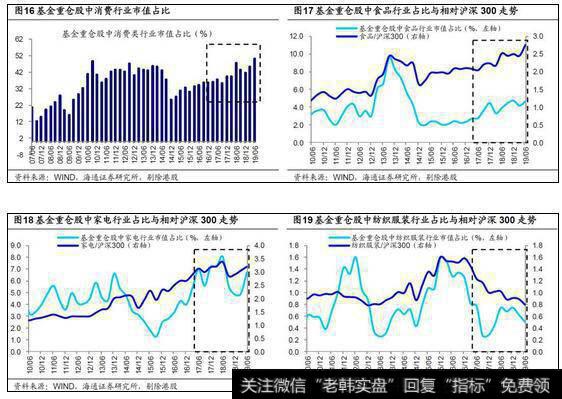

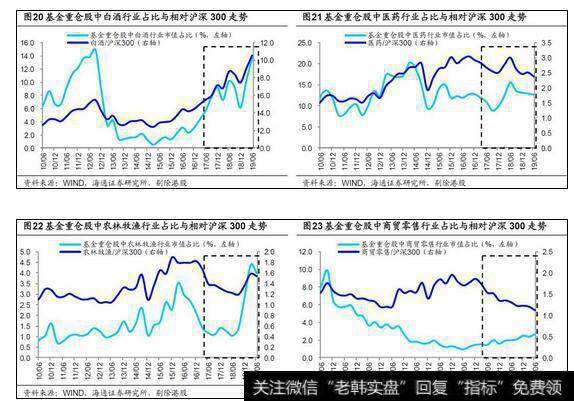

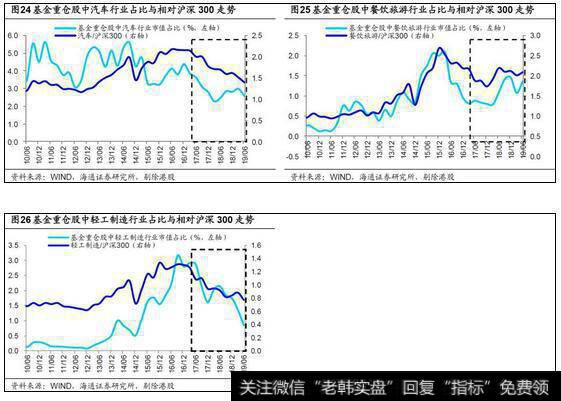

5.大消费:整体占比大升,加白酒家电减轻工

19Q2基金重仓股(剔除港股)中大消费类行业(包括汽车、家电、食品饮料、纺织服装、商贸零售、餐饮旅游、农林牧渔、医药、轻工制造)市值占比较19Q1大幅上升4.8个百分点至50.1%,创历史新高。其中白酒与家电占比上升最多:白酒占比环比大幅上升3.6个百分点至13.7%,是19Q2环比增幅最大的中信二级行业,远高于2010年以来的均值6.2%,接近12年以来的历史高位14.9%;家电占比环比上升1.8个百分点至6.7%,接近10年以来历史高位。轻工制造占比环比下降最大,下降0.5个百分点至0.9%,低于 2010年以来的均值1.1%。对比A股自由流通市值(沪深300)中行业占比,基金配置汽车、轻工制造比例较低,分别超配了-0.7(-0.3)、-0.5(0.6)个百分点,而白酒大幅超配10.2(7.4)个百分点,医药大幅超配5.2(5.9)个百分点,家电超配3.5(1.7)个百分点,食品超配2.7(2.4)个百分点。

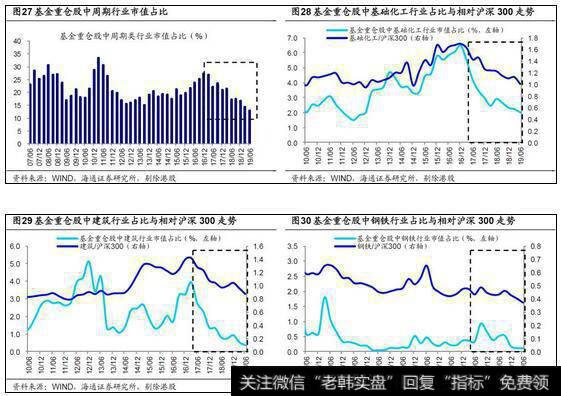

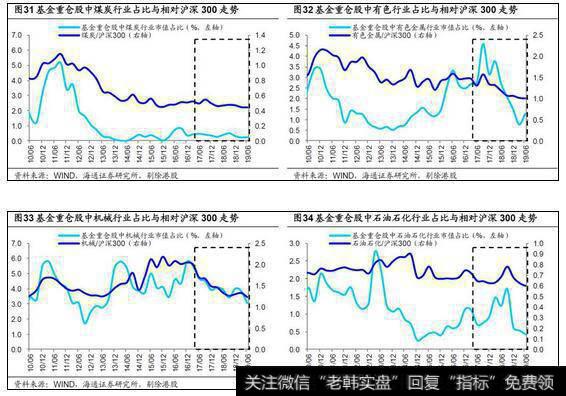

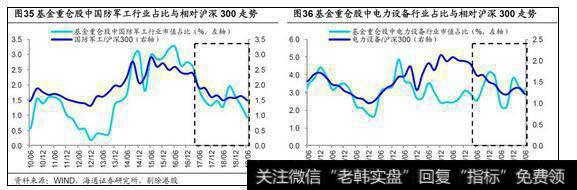

6.周期:整体占比下降,加有色减机械

19Q2基金重仓股(剔除港股)行业分布中,周期性行业(包括石油石化、煤炭、有色、钢铁、基础化工、建筑、建材、轻工制造、机械、国防军工、电力设备)市值占比下降1.4个百分点至13%,创历史新低。周期子行业市值占比环比涨跌互现,有色占比环比上升最多,上升0.5个百分点至1.3%,低于2010年以来的均值1.9%,目前处于14Q4水平;机械占比环比下降最多,下降0.8个百分点至3.1%,低于2010年以来的均值4.1%,目前处于13Q3-Q4水平。对比A股自由流通市值(沪深300)中行业占比,基金配置建筑、基础化工比例较低,分别超配-2.8(-3.0)、-2.3(0.4)个百分点,配置电力设备比例相对较高,超配0.2(1.4)个百分点。

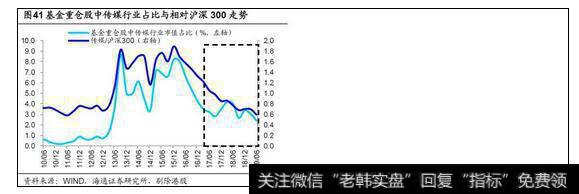

7.TMT:整体占比大降,子行业均下降明显

19Q2基金重仓股(剔除港股)中TMT市值占比环比大降4个百分点至15.5%,低于2010年以来的均值17.6%,目前处于13Q1-Q2水平。四个子行业均下降明显,电子占环比下降1.4个百分点至6.6%,高于2010年以来的均值6.0%,处于2014Q2-Q3水平;计算机占比下降1.3个百分点至4.8%,低于2010年以来的均值6.0%,目前处于2013Q1水平;通信占比环比下降0.7个百分点至1.6%,低于2010年以来的均值2.8%,目前处于13Q4水平;传媒占比环比下降0.6个百分点至2.4%,低于2010年以来的均值2.8%,目前处于2013Q2水平。与自由流通市值(沪深300)占比相比,电子元器件超配1.1(2.3)个百分点,计算机超配0.2(2.7)个百分点,传媒超配-0.7(0.7)个百分点,通信超配-1.3(-0.6)个百分点。

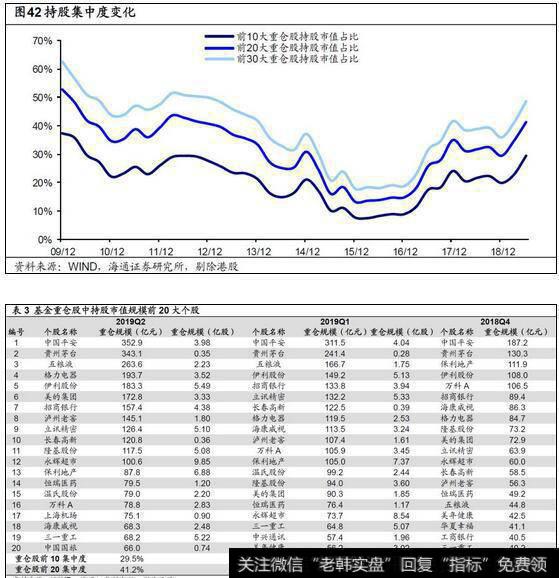

8.持股集中度:再度回升

19Q2基金重仓持股(剔除港股)集中度较上季度上升。汇总基金重仓持股总体规模,19Q2持股规模前10只个股整体市值占比为29.5%,高于10年以来的均值20.5%,处于12Q3的水平,前20只个股整体市值占比为41.2%,高于10年以来的均值30.8%,位于12Q3的水平。19Q2基金前20大重仓股对比19Q1共有2只股票被替换,新进入的个股为上海机场(600009)和中国国旅(601888),掉出前20的个股是中兴通讯(000063)和美年健康。基金重仓股中中国平安(601318)、贵州茅台(600519)和五粮液(000858)市值占比依旧位列前三:中国平安19Q2整体持股规模为352.9亿元(3.98亿股),较19Q1上升41.5亿元(-0.06亿股),贵州茅台(600519)19Q2整体持股规模为343.1亿元(0.35亿股),较19Q1上升101.7亿元(0.07亿股),五粮液19Q2整体持股规模为263.6亿元(2.23亿股),较19Q1上升96.9亿元(0.48亿股)。

风险提示:报告为基于基金定期报告的客观分析,所涉及的股票、行业不构成投资建议。