对像沃伦·巴菲特这样的人来说,不需要说明他们也明白复利的力量至关重要。在投资中没有任何因素比时间更具影响力。时间比税收、通货膨胀及股票选择方法,上的欠缺对个人财产的影响更为深远,要知道时间扩大了那些关键因素的作用。选股时的欠缺或许当天就能带来2000美元的损失,但是一个犹豫不决的选择则可能因为错过一次时机而损失5万。经常进行短期交易或许能够在短期内给投资者带来丰厚的回报,但从整体上看,短期交易会带来本来可以避免的巨额税收负担。同样,持久的通货膨胀,由于价格水平的持续上涨,会给投资者带来沉重的负担。“手段与目标绝对不能混淆,巴菲特在给一位合伙人的信中写到,“目标只能是税后的最大复利率。”

有一个古老的故事,说的是印第安人要想买回曼哈顿市,到2000年1月1日,他们得支付2.5万亿美元。而这个价格正是1626年他们出售的24美元价格以每年7%的复利计算的价格。时间仍然流淌。到了第2年,曼哈顿的理论估价达到了头一年的7倍,175万亿美元。第3年,估价将再次高出187万亿美元。然后第4年,200万亿,如此等等。让财富按照复利方式积累并免征税收(如果可能的话),个人能够通过这种方式有效地提高自己的生活水准。

让时间为你而发挥威力。选择良好的公司并以合适的价位购买股票,这样做很少能使投资人遭受损失,你所需要做的只是耐心地等待股价跟随公司的成长而上涨。巴菲特多次说过:“时间是优秀企业的朋友,是不良企业的敌人。”资金良好的企业将看到其内在价值稳定地上升,同时在上升的第步中都体现为股票价值的上涨。大约5年或者更长些时间,公司价值的变化与股票价格的变化将表现出紧密的相关性。对投资者来说,看着大型公司的销售与收入不断稳定地增长,无异于梦想成真。随着时间的流逝,复利的力量开始发挥作用,它使你的净资产获得发展的动力,并使它们以日益增大的数额积累。

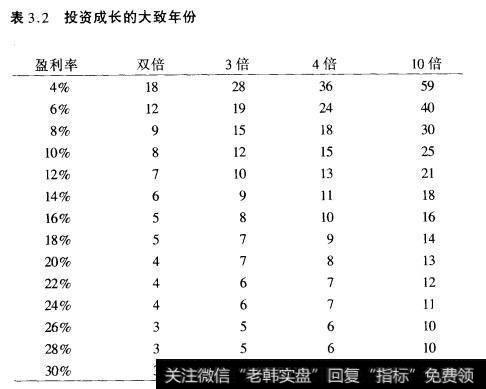

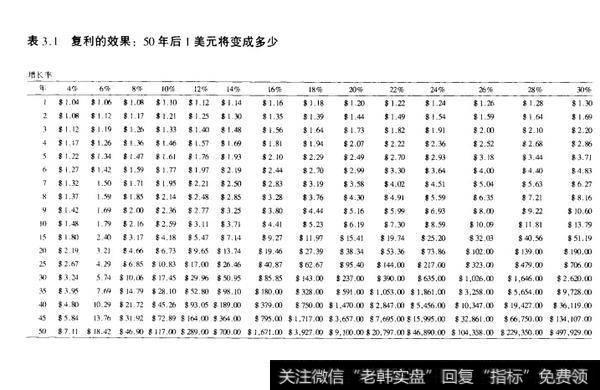

表3.1和3.2展示出复利计算方式下不同的利率所带来的结果。在此将出现以下两个现象:

1.时间将对最终的财富数量产生巨大的影响。计息时间越长,最终的数量越多。

2.回报率将成为决定最终财富数量的决定性杠杆。最初增加几个百分点,都能够使最终财富数量产生难以估量的增加。以6%的年回报率计算,最初的1美元在30年后将成为5.74美元。当回报率达到10%,最初的1美元在30年后将变成17.45美元。而当回报率达到20、30年后的数字将是237美元。

复利计算的结果激励着巴菲特的早年生活,因此产生了大量他如何计算复利和年金以帮助自己估算投资价值并保持个人投资直线上升的记录。传记作者罗杰·劳恩斯坦(RogerLowenstein)曾经提起巴菲特7岁那年突然得了重病。在他躺在医院病床上的那段日子里,巴菲特在纸上演算自己未来每一年的资产数量,并用这种方法自娱自乐,逗护士开心。

在巴菲特合伙公司1962年的年度报告中,他打破了自己对股市的例行评论,转而讨论起“复利带来的喜悦”。40年之后,每一个读过这份报告的人都还记得32岁的瘦削的巴菲特近乎顽固的节俭作风。如他所预见到的一样,复利的作用使得用于再投资的每一块美元都扩大了最终收益。当时对每一美元的浪费,最终都会给他、给他的同伙人以及整个社会带来长期性的损失。在信中巴菲特写道:如果当年西班牙没有支持克里斯托夫·哥伦布(ChristopherColumbus),结果将会怎样?他的结论令人大为吃惊:根据不完全资料,我估算出伊莎贝拉(Isabella)最初给哥伦布的财政支援大约为3万美元。这是确保合理地成功利用探险资金所需的最低数量。不考虑发现新大陆所带来的精神上的成就感,需要指出的是……整个事件所带来的后果并不是另一个IBM。经粗略的估计,最初投资的3万美元以年4%的复利计算,到现在值2万亿美元。

从财政上看,除了给未来的航行铺平了道路,哥伦布到加勒比地区的4次航行并没有给皇室带来多少利益。试想这15世纪末西班牙的这3万美元更明智地用于生产。到巴菲特做出类推37年之后的1999年,伊莎贝拉的这3万美元将值8万亿美元,这几乎是美国全年的经济产出。如果这样,或许西班牙将成为全球最强大的经济力量。

当然,假定资产在未来5个世纪后的价值对只能在世八九十年的投资者来说并没有什么实际意义。但是巴菲特所强调的重点很容易理解。让资金以复利形式再生产出巨大的经济利益,不仅对投资者,而且对其受益人甚至整个社会而言都意义重大。

有时候会有批评者说巴菲特从不将其财富捐献给基金会或慈善机构,而其他许多大亨就常这么做。然而巴菲特的理由与他的投资哲学具有高度的一致性。只要他仍然能够继续他高盈利的事业,他目前不捐献资金对社会而言将更有利。1999年他曾对《夜线》节目记者特德·考贝尔(TedKoppel)说过,要是他20年前捐赠出大部分资金,社会将多出1亿美元的财富。但由于他当时没有捐献,社会将在未来得到300亿美元财富。如果他在70年代捐出了1亿财富,接受捐赠的人们显然无法为社会创造300亿的经济收入。也许某一天,巴菲特基金将超过1000亿甚至2000亿,谁会认为他现在应该把大部分资产捐赠给社会呢?

在这一点上,巴菲特的行为就像任何理性的CE0一样。如果公司利用资产能够创造高回报,公司就应该保留分红并将尽可能多的资金重新投人运作。只有当公司无法再创造高回报率,它才会考虑向股东返还资金。毫无疑问,接受捐赠者不可能像巴菲特那样创造利润。那么明天给社会留下更多的财富不是比今天增加消费更有利么?

“我的资金意味着社会的巨额储蓄。这就好比我拥有这些财富并能够将它们转为消费,”1988年巴菲特对《土绅》杂志说,“只要我愿意,我随时可以雇佣1万名工人,哪怕他们什么都不做。这样国内生产总值的确会增长,但是却没有任何效用,而且因为我雇了他们,还使他们无法去做那些如艾滋病研究或教师或护理等有益于社会的事业。”