核心结论:国内宏观政策定调偏暖,中美第一阶段贸易协议文本达成一致,预计月度经济数据趋稳,春季行情徐徐展开。上证综指2440点已经开启第六轮牛市,春季行情是牛市3浪向上突破的开始,后续动力:企业利润同比回升和资产配置偏向股市。春季行情阶段低估值、高股息的银行地产及有弹性的券商占优,着眼明年全年,利润增速更快的科技和券商更好。

春季行情徐徐展开

最近一周周报《市场孕育转势-20191208》中,我们提出随着政策面和基本面逐渐明朗,岁末年初行情逐渐转势。最近一周上证综指上涨1.9%,创业板指上涨1.7%,市场走势基本符合我们的判断,春季躁动行情正在徐徐展开。

1.春季行情已经开启

政策面已逐渐明朗,基调偏暖。在前期报告中我们提到,2440点是第六轮牛市的起点,2733点以来是牛市3浪起点,借鉴历史,初期折返跑蓄势,市场向上突破需要政策面和基本面向好信号。从近期市场表现看,市场可能已转势,春季行情初见端倪,这得益于政策面和基本面向好因素兑现。政策方面,从政治局会议到中央经济工作会议,我国政策定调偏暖迹象逐步明朗。中共中央政治局12月6日召开会议分析研究2020年经济工作,12月10日至12日中央经济工作会议在北京举行,会议指出要完善和强化“六稳”举措,科学稳健把握宏观政策逆周期调节力度。

在货币政策方面,稳健的货币政策要灵活适度,保持流动性合理充裕,降低社会融资成本,保持宏观杠杆率基本稳定,金融风险实现有效防控。在财政政策方面,积极的财政政策要大力提质增效,要落实减税降费,更加注重结构调整,坚决压缩一般性支出。可见,宏观政策基调整体偏暖,后续货币政策动向观测时间点是12月20日及1月20日左右LPR利率。财政政策方面,12月6日财政部印发《关于编制2019年度中央和地方财政决算(草案)的通知》,提出切实做好提前下达明年专项债部分新增额度工作,确保明年年初即可使用见效,形成对经济的有效拉动。根据第一财经报道,财政部11月底将2020年1万亿元地方政府专项债额度下达至省级政府后,目前不少省份已将这一额度分配至市县一级政府具体项目。

此外,近期中美第一阶段经贸协议达成,中美贸易摩擦有望实现阶段性缓和。12月13日,据新华社报道,经过中美两国经贸团队的共同努力,双方在平等和相互尊重原则的基础上,已就中美第一阶段经贸协议文本达成一致,美方将履行分阶段取消对华产品加征关税的相关承诺,实现加征关税由升到降的转变。12月13日美国贸易代表办公室发言称,对中国输美的2500亿美元贸易品维持25%的税率,中国输美1200亿美元贸易品税率从15%降至7.5%,取消对12月15日对新一轮中国输美商品加征关税。至此,中美第一阶段经贸协议已达成,中美贸易摩擦开始实质性缓和,这是一个好的开端。

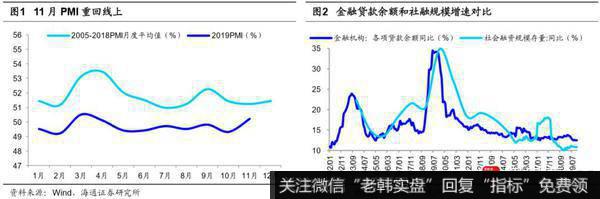

基本面数据即将验证经济趋平。过去几个月宏观数据趋势向下,投资者担忧数据一路下行,但11月PMI和社融数据开始向好。11月30日统计局公布的11月制造业PMI指数从10月的49.3%上升至50.2%,高于市场预期的49.5%,从历史月均值来看11月相比10月略低0.19个百分点。12月10日人民银行公布的11月新增人民币贷款为1.39万亿元,市场预期值1.26万亿元,较去年同期多增1387亿元,11月社融规模增量为1.75万亿元,市场预期值1.5万亿元,较去年同期多增1501亿元。

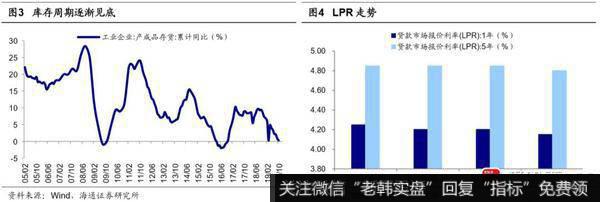

后续跟踪验证指标如12月16日即将公布11月经济数据,12月底公布PMI数据,1月中旬公布12月社融和经济数据。根据Wind一致预期,11月固定资产投资累计同比预测值为5.21%,而10月实际值为5.2%,11月工业增加值当月同比预测值为5.16%,而10月实际值为4.7%,11月社会消费品零售总额当月同比预测值为7.82%,而10月实际值为7.2%。从一致预期看来,11月投资、生产、消费数据整体比10月更好,往后看预计12月经济数据同比继续企稳的概率较大。基本面数据企稳源于库存周期,从库存周期来看,2000年至今市场共经历了5轮完整的库存周期,平均一个周期历时39个月。本轮库存周期始于2016年6月,至今已经40个月。

空间上来看,历史上工业企业产成品存货累计同比低点一般在0-1%附近,最新公布的10月工业企业产成品存货累计同比继续回落至0.4%,库存周期大概率要见底回升了。只有在经济平稳的大背景下,才会有微观盈利的回升,我们预测2020年A股净利润同比有望回升至15%,ROE升至10%以上,经济平、盈利上是市场最终走出牛市主升浪的根基。随着经济基本面好转,市场的悲观预期逐步修复,春季行情徐徐展开。

2.近期外资流入加速

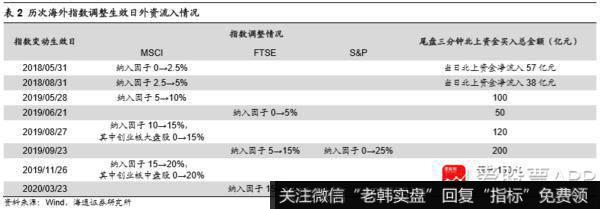

流入A股的外资中主动管理资金是大头。最近市场已连续两周上涨,有个现象值得关注,外资正在快速流入,超出市场预期。11月26日MSCI的A股扩容第三步正式生效,当日北上资金净流入214亿元,被动跟踪资金流入告一段落,此后连续13个交易日持续净流入,期间累计净流入459亿元,主动管理资金仍持续流入。今年1月1日-11月26日北上资金日均流入13亿元,11月27日以来日均流入35亿元,近期外资流入速度加快。外资流入A股有两种途径,一是通过沪深股通北上,该途径下外资只能购买1200余只满足陆股通要求的股票;二是QFII/RQFII,该渠道下外资能买所有A股,但针对每家机构外管局有额度限制。结合上述两个口径测算,A股纳入指数从2018年6月开始,其中2018年外资共流入3360亿元人民币,指数纳入A股两次,被动跟踪资金流入大概90亿,预计2019年全年外资流入3300亿,指数纳入5次,被动跟踪资金流入800亿。统计2018年6月以来7次指数调整,被动跟踪资金:主动管理资金净流入规模大约是1:4,可见主动管理资金是流入A股外资的大头。

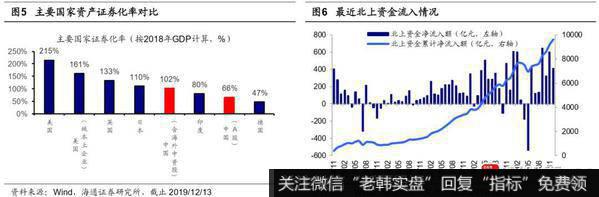

那么主动管理外资对A股开启“买买买”模式的原因是什么呢?我们认为最重要的是A股估值便宜,证券化率低。目前(截止2019/12/13,下同)A股PE(TTM,整体法,下同)为16.9倍,PB(LF,整体法,下同)为1.72倍,对应2005年以来估值从低到高的分位数分别为33.0%、16.2%。以最新的市值/2018年GDP计算各市场证券化率,目前A股为66%,加上所有海外中资股,则为102%,而美国为215%,美国(纯本地股)为161%,英国为133%,日本为110%。

往后看,明年暂时只有FTSE在2020/03将A股纳入因子从15%提升到25%,MSCI和标普暂未公布指数纳入进度,而MSCI在2019/02曾表示进一步提高A股纳入因子还需满足一系列条件,因此我们还需后续紧密跟踪。综上,外资仍会继续流入A股,虽然被动跟踪资金不多,但是主动管理资金是大头,目前A股估值便宜,对这些资金非常具有吸引力,按照目前情形推算,2020年外资将净流入2500亿元,19年为3300亿。

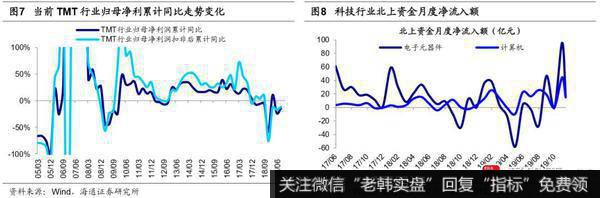

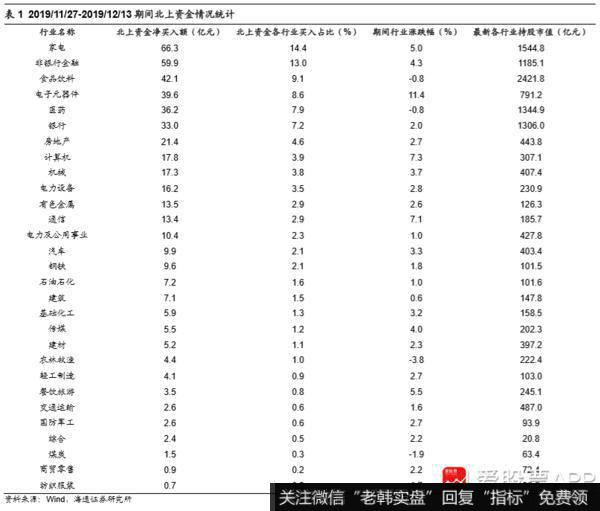

外资并非只买消费。11月27日以来主动管理资金加大配置力度,期间北上资金净买入额前五行业分别为家电66.3亿元、非银59.9亿元、食品饮料42.1亿元、电子元器件39.6亿元、医药36.2亿元,可见外资并非只买消费白马股,近期也加大了科技股配置力度。从月度数据看,11月电子、计算机北上资金月净流入额创17年6月以来新高,分别为95.8亿元、44.6亿元,12月至今净流入17.8、14.8亿元,可见外资对科技股的偏好大幅提升。早在《外资对风格影响多大?-20190729》中,我们提出参考中国台湾和韩国的经验,外资购买的是具备当地特色的核心资产,比如中国台湾的半导体、韩国的电子,而不仅仅是消费白马。在A股市场上外资曾在05-09年买过金融股、12年以来加大消费股配置、17年以来开始买入科技股,说到底投资决策关键看业绩趋势。

11月27日以来电子涨幅位列全行业第一,达到11.4%,北上资金流入推动电子等科技行业大涨,背后的逻辑是科技股业绩向好。统计扣非归母净利润数据,我们发现电子扣非归母净利润累计同比从18Q4低点-28.5%升至19Q2的-6.1%、19Q3的10.7%,科技(TMT)从18Q4低点-76.3%升至19Q2的-17.9%、19Q3的-11.8%,三季度科技行业业绩开始出现好转迹象。

展望未来,我们认为政策红利和技术进步推动科技行业盈利进入回升周期,(详见《“牛”转乾坤——2020年A股投资策略-20191117》),预计通信/计算机/电子元器件/传媒行业2020年净利累计同比可达30%/25%/30%/15%,我们预计新能源车销量2019/2020年分别为120/150万辆,同比增速预计达-4.5%/25%。19Q3基金重仓股(剔除港股)中TMT市值占比为20.3%,但仍低于2013年以来的均值22%,目前处于13Q2-Q3水平。

3.应对策略:坚定信心

春季行情及牛市主升浪徐徐展开。今年以来我们一直重申两个判断:2019年2440点=05年998点,牛市有三个阶段,详见《现在类似2005年-20190217》、《牛市有三个阶段-20190303》、《再论19年类似05、12年:牛市蓄势-20190319》。上证综指2440-3288-2733点是牛市第一阶段,进二退一,对应波浪理论,上证综指2440-3288点是牛市1浪上涨,3288-2733点是牛市2浪回调,上证综指2733点是牛市第二阶段的起点,对应波浪理论中的3浪,即主升浪。参考历史,市场在牛市主升浪初期往往折返跑,盘整蓄势,过去几个月市场正是如此。目前市场很可能结束折返跑蓄势,开始向上突破了,因为政策面偏暖已确认,基本面数据趋稳即将验证,中美贸易达成第一阶段经贸协议。

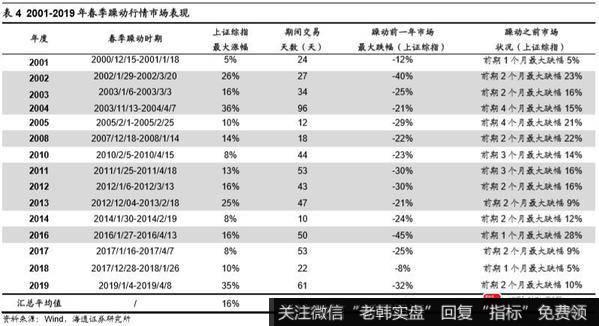

2020年是牛市主升浪阶段,动力源于:企业盈利进入回升周期,新时代经济平盈利上,预计2020年上市公司净利润同比15%。资产配置转向股市,金融供给侧改革重在激发资本市场投融资功能,资金入市将加速,预计2020年股市净流入资金达万亿,详见《“牛”转乾坤——2020年A股投资策略-20191117》。即便抛开牛熊,借鉴历史,春季行情也从未缺席过,回顾2001年以来A股,春季行情每年都有,只是启动时间和涨幅会有差异。借鉴历史,春季行情启动前市场往往有一波回调,持续时间最长63个交易日,最短仅17个交易日,平均为41天,上证综指平均跌幅14%。对照本轮市场,从9月16日上证综指3042高点至今,最大跌幅6.1%,回补了前期跳空缺口2870点,从折返跑下蹲形态上看比较完整,随着国内外政策面和基本面偏暖的信息落地,春季行情徐徐展开。

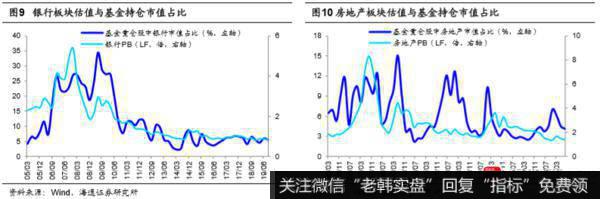

春季行情金融地产占优,全年科技+券商更好。岁末年初行情逐渐转势,低估的银行地产有望先修复。我们前期报告《银行地产岁末年初多异动-20190926》分析过岁末年初这两个行业多上涨,源于估值偏低、前期涨幅少、机构持仓低、政策催化。银行、地产板块最新PB(2019/12/13)分别为0.83倍和1.43倍,处于2005年以来由低到高1.8%和5.0%分位。从基金持仓看,19Q3银行的机构持仓占比为5.5%,处于05年以来由低到高31%分位,房地产为4.1%,37%。今年以来银行、地产涨幅仅为25.9%、19.0%,低于沪深300涨幅31.8%。当前银行地产股存在较大预期差,之前市场对基本面较为担忧,银行地产估值承压,但随着未来经济数据稳定,政策相对友好,银行地产估值将得到修复。这次险资“资产荒”也将成为助推力,资管新规的推出,许多非标债券到期后险资无法再次续作,这压缩了险资配置非标的空间。为保持利润的稳定性,高股息股票将成为险资的较优选择。

四大国有行代表的部分公司股息率已经有吸引力,农业银行近12个月股息率和19年预测股息率分别为4.8%、5.1%;建设银行分别为4.3%、4.6%。历史上牛市主升浪上涨的初期往往靠银行地产带动指数向上突破,但是着眼于牛市主升浪,我们前期报告《牛市第二阶段什么行业最强?-20190730》分析过盈利上升陡峭行业涨幅居前形成牛市主导产业,且每轮牛市主导产业都符合时代背景,我们认为“科技+券商”有望成为本轮主导产业。从政策角度看,产业政策支持、中美争端引发的国产替代、金融领域鼓励直接融资有助于新兴产业发展。

从技术周期角度看,当前正处在5G引领的新一轮科技周期中,借鉴2012-15年历史经验,科技股行情往往会扩散,可能从当前的电子扩展至其他应用场景,包括传媒、新能源车等。此外,金融供给侧改革将助力券商盈利全面回升。当前中国类似美国1980年代,需要大力发展股权融资代表的直接融资助力新兴产业发展。在金融供给侧改革的背景下,做大直接融资、股权融资必将做大做强证券行业。而且,随着牛市第二波上涨逐渐展开,股市成交量将放大,券商高贝塔特征将逐渐显现,券商业绩更能进一步提升。

风险提示:向上超预期:国内改革大力推进,向下超预期:欧美经济危机。