我们在大豆油日走势图上划不同类型的线条,这些线条也可以被运用到期限较长的图形上。这些线条帮助我们把注意力集中在更大的“战线”上。在某些情况下,它们提供的支撑或阻力长达数年甚至数十年。股票投资者、交易员以及商品期货操盘手都需要认识市场在历史框架内的位置。我们可以用前面讨论过的方式解读长期的支撑线/阻力线、趋势线以及通道与棒形图的区间(周、月、年)及其收盘.位置。在研究长期图形时,时间是唯一不同的因素。 或许,我们解读小时走势图或日走势图上的价格波动比解读月走势图或年走势图快很多,但后者的价值在于能够识别出长期机会。利用这些信息,我们就可以在日走势图上作精准操作。

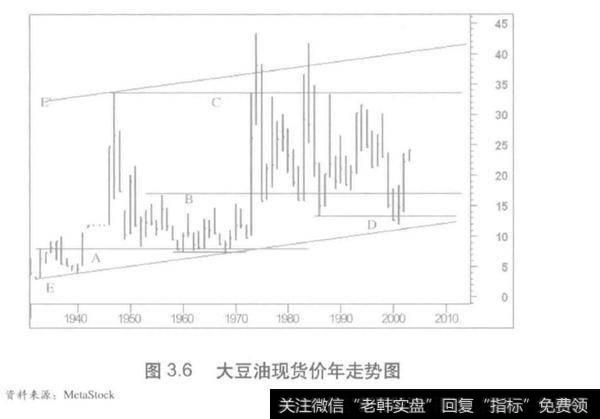

2002年,大豆油就有这样一个机会。图3.6 显示了1931- 2003年的大豆油现货价。它给我们讲述了很多商品在过去75年之间的故事。

20世纪30年代初期,价格在“大萧条”的深渊中触底。20世纪40年代初期,价格在“ 马歇尔计划”的刺激下涨至高位。

20世纪50- 60年代末期, 价格进入一个极度沉问的时期。20世纪70年代中期,价格在通胀的压力下急剧上涨20世纪80年代到21世纪初期,价格进入极端波动的交易区间。

美国出产的很多农产品的价格形态大致都是这样。水平阻力线A、B、C分别经过1935年、1947年和1956年的高点。仔细观察市场与这些线条之间的互动。1952- 1972 年,大豆油的底部基本稳定在1935年高点的顶部位置。1956 年的高点被1973年的狂涨淹没,而这波涨势部分得益于出口需求的增加。但这次越过了1947年峰顶的爆发性上涨,好景不长,价格很快反转,并退回1956年高点附近。此时,新交易区间CC的支撑线也在阻力线B的大致水平上形成。1985年之后,价格经过13年的盘整,股价形成顶部。从更长的时间来看,1998- 2000 年的下挫是从1975年低点开始的一个较大交易区间的最后一跌。2001年,就在我们研究日走势图后不久,价格反转至2000年高点之上,并收盘在靠近交易区间BD中部。这就是把大豆油放到了一次更大规模上涨的踏板上。弄清楚市场在2002年伊始长期图形上所处的位置,就会对5月和7月转折点有更深刻的认识。截至2004年年初,价格已经上涨到34美分附近。在涨至2008年高点时,价格再次翻番,高达71美分。

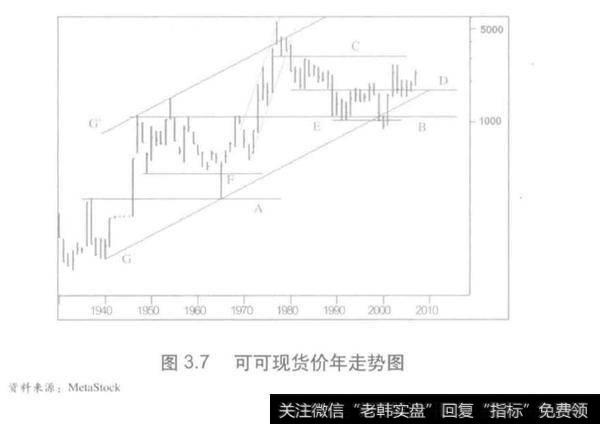

图3.7追溯到1930年的可可现货价格。可可价格的主要转折点与大豆油如出一辙底部在20世纪30年代初,顶部在1947年,长长的交易区间一直持续到20世纪60年代的低位、20世纪70年代的巨大升浪以及20世纪未的底部。1977 年,可可最高点时的价格是1933年低点的74倍。1977 年的价格区间相当于1933- 1973 年。只有使用半对数比例尺才能让我们看到早前的历史价格。

穿过1940年至1965年低点划出的上升通道GG,几乎囊括了所有价格形态。然而,1977年, 价格突破了上升通道GG。在接下来的一年里,1977 年的所有上涨都蒸发殆尽。从1977 年高点开始的下跌以一种有序的方式延续:支撑线B. D和E在后来的日子里都提供了支撑,而且期望在未来能发挥重要作用。当时,我认为可可在1992年已经见底。从后来的情况看,市场反弹力量减弱,使价格又回到了1947年支撑线的上方,并回踩了1973年以来直线上升的区域。尽管到1998年,价格几乎阴香,但上涨过程太曲折。还有两点值得注意,1997年,次级突破之后,缺乏买盘跟进; 1999年, 可可经历了一次剧烈的下跌,并在接近1992年低点附近止跌。

请记住,只要价格下跌就要对较大的价格棒做半对数比例尺处理。因而,对图形的简单浏览会让人以为1987年和1996年的区间比2000年的小。然而,事实并不是这样。

2000年,价格走势发生了明显变化。在这里,我们看到的下跌情况不多,但也看不出上涨的意愿,价格收窄,形成了自1971 年以来最狭窄的年度区间。按照狭窄区间的讨论,2000年的表现值得特别关注。市场止步不前的位置刚好在1992年低点,也处于长期上升趋势线之下。趋势线的破位并不是太严重,但真正起作用的是它破位的方式以及后续跟进的交易量。正如你看到的,没有轻松下移。如果卖方还占据着上风,那么价格应该持续走低。次年,价格反转至2000年高点之上,趋势的变化才显而易见。这时,大家可以放心大胆地买入可可。随后两年,可可价格上涨了200%。无论从哪个时间段的突破来看,1992 2001 年的盘面表现都是一个典型的底部标志。

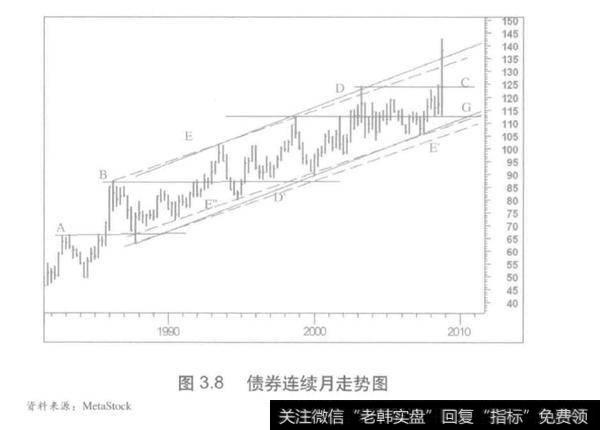

在可可和大豆油年走势图上,围绕着主支撑线和主阻力线出现的价格运动是整个故事的主线。债券月走势图(图3.8) 则是另外一番光景。在这里,一个反转趋势通道EE' (虚线),很好地描述了债券期货的上涨角度。这个通道是由穿过1986--1993年的高点的直线D与穿过1987年低点的平行线D'构成。第二条平行线E"的下轨穿过了1990年的低点,并在1994年和2000年1月提供了支撑。平行线E'是先划的,所以与价格之间一直都未产生相互影响。1998 年和2003年的上涨刺穿了反转趋势通道EE'的上轨,形成了暂时性的超买状态。通常,反转趋势线和趋势通道适用于上涨1下跌角度非常陡峭的情况。如果仅从1981年或者1984年低点划出趋势线,通道永远也不会包含后面出现的价格形态。在价格从1994年的低点上涨之后,就可以经过1987年至1994 年的低点划出一条线D',并协同经过1993年高点的平行线D一起勾勒出正常趋势通道DD'。它与反转趋势通道EE'完美吻合。我推崇反转趋势通道EE',在于它描述了,上涨的原始角度,其发出的信号得到了正常趋势通道的进一步强化。

线条C、D和E在2003年顶部的交会,警示我们债券市场已经过度超买了。在接下来的整个上涨趋势中,这3条线起到了重要作用。

1987年,股票市场崩盘,债券市场也逃不过暴跌。价格在1982- 1983 年高点的顶部找到了支撑线A,后来穿过1986年高点的阻力线B,并得到整固。阻力线B的有效区间维持了3年,并在1997年结束;穿过1998年高点(由长期资本管理公司的崩盘造成)最上面的阻力线G,终止了2001年的涨势。2002 年8月至2003年4月9个月的脉冲行为标志着一个5年交易区间的开始。2008年12月,股票市场陷入恐慌,债券飙升至143美元,而这是2012年之前闻所未闻的价格。接下来,债券交易进入了频繁波动时期,价格区间在26个点左右。直到2011年9月,价格涨至147美元,并触摸到了2003年顶部时的反转趋势线E。