经典股票必胜法口诀!

涨久必跌,跌久必涨;欲涨先跌,欲跌先涨。

大涨大卖,大跌大买;不跌不买,不涨不卖。

压点巨量,逢高卖出;支点地量,逢低买进。

好股关注,烂股不碰;多头持股,空头持币。

爬坡加仓,下坡清仓;上下震荡,高抛低吸。

量增价涨,主力进场;量增价跌,主力出场。

外盘偏大,股价看涨;内盘偏大,股价看跌。

外大价跌,主力出逃;内大价涨,主力惜售。

股市多变,进退果断;预测判断,随机应变。

高位变盘,落袋为安;低位变盘,守仓待变。

空头向下,不选个股;红柱初现,逢低吸纳。

下跌末端,地量地价;上涨末端,天量天价。

早不追涨,晚不杀跌;横盘不进,诱多不理。

金叉买入,死叉卖出;反向思维,物极必反。

MACD指标,称为指数平滑异同移动平均线,它是一项利用长短期指数移动平均线之间的聚合与分离状况,对买进、卖出时机作出研判的趋势类技术指标。是从双指数移动平均线发展而来 的,由快的指数移动平均线(EMA)减去慢的指数移动平均线,MACD的意义和双移动平均线基本相同,但阅读起来更方便。当MACD从负数转向正数,是买 的信号。当MACD从正数转向负数,是卖的信号。当MACD以大角度变化,表示快的移动平均线和慢的移动平均线的差距非常迅速的拉开,代表了一个市场大趋 势的转变。

MACD由这几个方面组成:

言归正传.先从MACD指标的公式开始: DIF : EMA(CLOSE,SHORT) - EMA(CLOSE,LONG); DEA : EMA(DIFF,M);

将该公式翻译成文字如下:

第一句: DIFF=当日离差=短期(12天)均线的平滑均价- 长期(26天)均线的平滑均价;当均线以多头形式排列时,DIFF会出现上涨,否则将出现下跌

第二句: DEA=平均离差=(9天)当日离差的平滑均价

第三句: MACD=柱状线= (当日离差-平均离差)X放大3倍

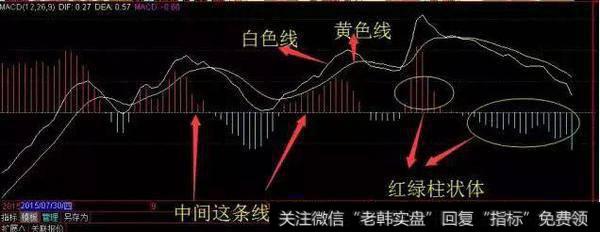

在这个公式里,短期趋势指12天,长期趋势指26天.他们的每天的当日离差平滑均价连成白线DIFF,再将9天的当日离差平滑均价连成黄线DEA.当DIFF金叉DEA线时说明:第12天的平滑均价减去第26天的平滑均价的当日离差大于前9天的平滑离差,趋势转入多头行情. 当DIFF时死叉DEA线时说明第12天的平滑均价减去第26天的平滑均价的当日离差小于前九天的平滑离差,趋势转如空头行情。

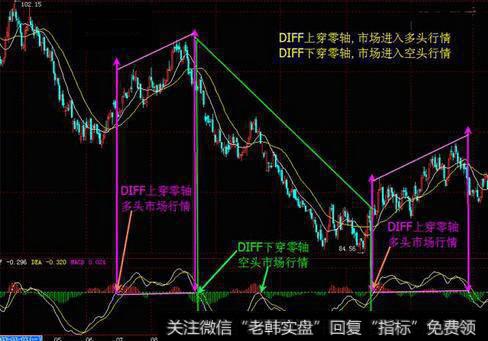

由于是用均线原理做出来的,那么多头排列与空头排列是确定多空趋势的根据.0轴是多空平衡线.DIFF和DEA在零轴上方是多头行情,在零轴下方是空头行情.在零轴附近是振荡盘整行情,也就是平衡市。平衡市是为突破后的单边市做前期准备工作。

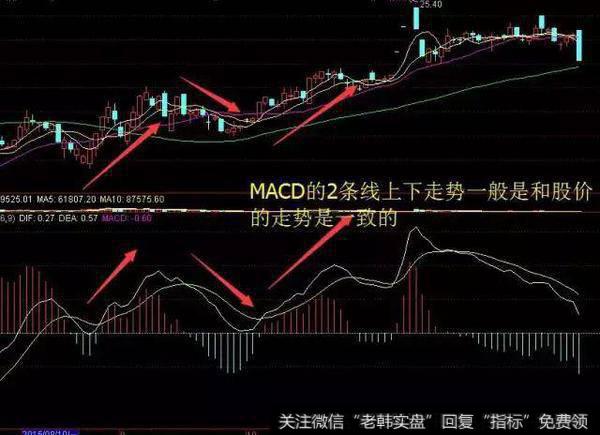

MACD其实质是改良了的均线系统,经过多次平滑,淡化了单根K线的跳动,指示了当前趋势方向.其主要特点是稳健性。这种不过度灵敏的特征对短线而言有过于缓慢的特点,所以短线操作不在本讨论范围之内. 但正是如此MACD可以过滤掉市场的无序噪音,使其在周期较大,K线数目较多的行情中给出相对稳定的趋势指向。MACD对趋势明显的市场行情发出的信号可靠性较高,而对盘整市场发出的信号可靠性较低。

MACD有两大用法:

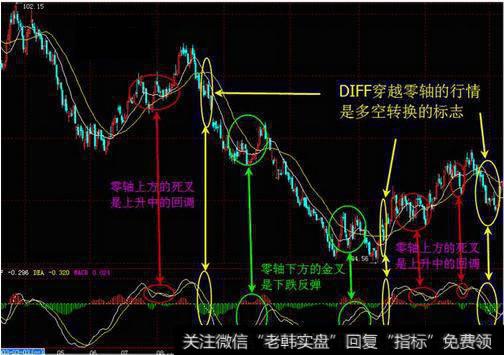

顺势操作---金叉/死叉战法:就是追涨杀跌,在多头市场时金叉买入,在空头市场时死叉卖出

逆市操作---顶底背离战法:就是逃顶抄底,在顶背离时卖空,在底背离时买多

在一轮多头行情中,价格是创新高后还有新高,均线是完美.外汇的多头排列,光看价格和均线似乎上涨行情会没完没了.然而当市场情绪完全被当前趋势所感染的时候,市场往往已经运行在第五浪了.这时侯上涨空间有限,而下行空间无限.而用MACD的头肩顶模式(右肩背离)---是一帖有效的清醒剂,往往可以提醒投机者行情随时有结束的可能性。

【如何识别有效的金叉/死叉 】

如果看见MACD发生金叉就买,死叉就卖的话,相信我已经没有机会写,而你也没机会看这篇文章了----早被市场消灭了.机械的运用金叉/死叉信号来买卖还不如用投硬币来决定买卖会更省力些,而效果也不会差很多. 只有在符合一定规则之下采用MACD发出的金叉/死叉信号,才可以大大提高信号的成功率.

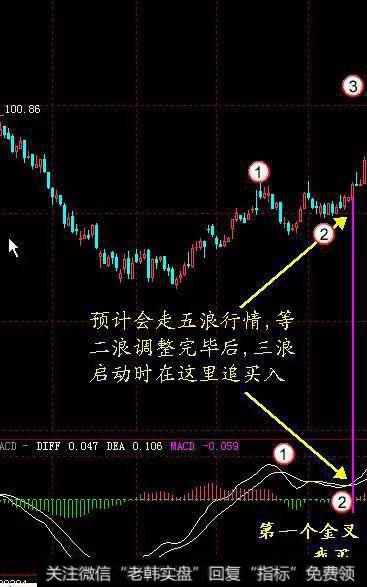

MACD顺势操作是针对趋势明显的五浪行情,顺势追买/卖第三浪。不参与调整.当然在等待第三浪买卖信号出现的其间,也会漏掉很多好机会,但那些机会不属于该信号范围内,所以也不属于你我.,让我们只等待属于我们的那些机会!

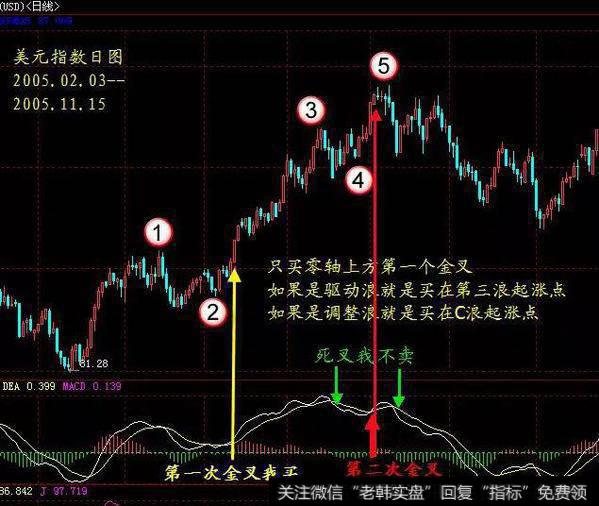

1)MACD零轴上方(多头市场)-------只买第一个金叉;不买第二个金叉;不卖死叉

零轴上方的第一个金叉往往是第三浪的开始.那么为什么不买第二个金叉呢? 因为后面的行情是无法确定的.第二个金叉一般都是第五浪的开始(三浪延长除外),而五浪相对复杂些,可能是衰竭浪,也可能是延长浪的.只买第一个金叉的思路就是买相对确定性,放弃不确定性.

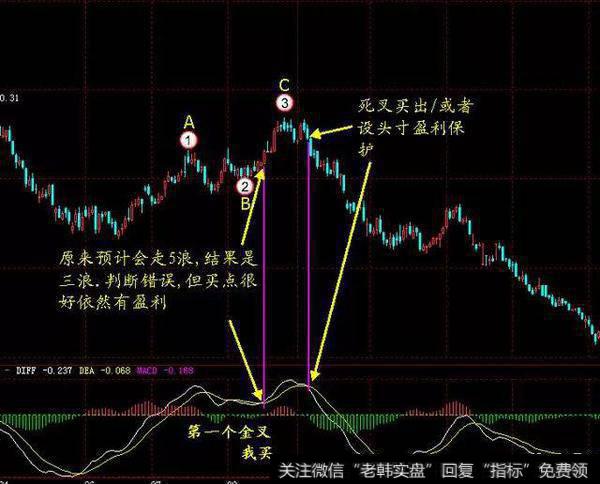

另外还有一种情况,我们将三浪行情(ABC调整)错判断成五浪行情了:

结果判断错误,但因为只买第一个金叉,买点很好,即使看错,也可以赚些小钱.

很多时候我们是看对行情但没赚钱或赔了钱,那是因为买点不对的原因.而掌握好了MACD的有效买点,可以做到看错也能赚小钱,看对能赚大钱.

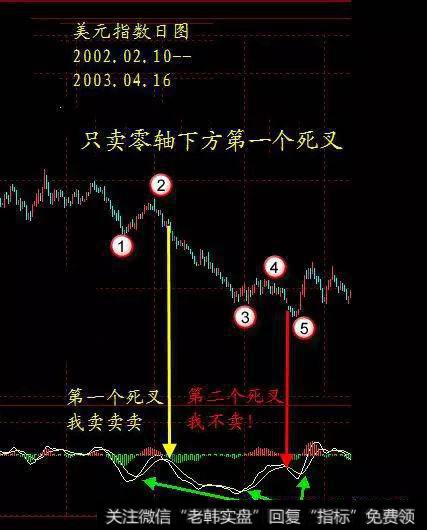

2)MACD零轴下方(空头市场)-------只卖第一个死叉;不卖第二个死叉;不买金叉

MACD的几种买卖技巧图解:

1:买入技巧

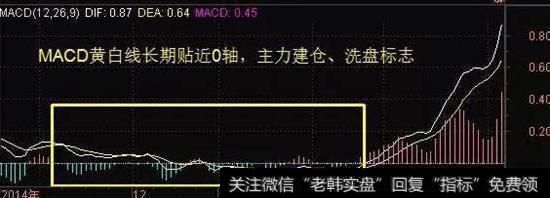

MACD快慢线0轴长飘

MACD快慢线一直贴在在0轴附近,这一阶段主要是主力在吸筹和洗盘。快慢线一旦向上发散,此时是一个很好的买点,必有大幅上涨行情。

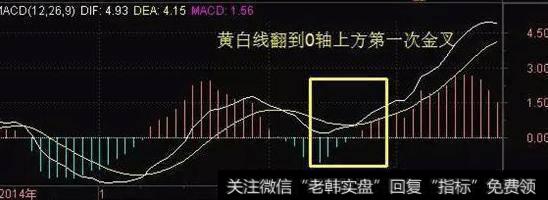

MACD快慢线处于0轴上方

MACD快慢线在0轴上方第一次金叉,此时是很好的买入信号

0轴金叉(买入)

DIFF、DEA在0抽之上运行一段时间后回到0轴附近,DIFF上穿DEA形成金叉,是中长期底部形成后开始主升的标志,后市爆发力和持久力都非常强。

股市买卖口诀,记牢此口诀,赚钱不再难!

口诀一:不冲高不卖,不跳水不买,横盘不交易。

口诀二:买阴不买阳,卖阳不卖阴,逆市而动,方为英雄。

口诀三:高低盘整,再等一等。

口诀四:高位横盘再冲高,抓住时机赶紧抛;低位横盘又新低,全仓买进好时机。

口诀五:未曾下手先认错,宁可买少勿买多。

口诀六:正股未涨权先行,正股回调权后应。

口诀七:正股回调5天线,权证暂且看10天;正股调向10天线,权证且看20天。

口诀八:5天线处,可能套住;10天线处,小心介入。

口诀九:套牢补仓求保本,奢求盈利乃为贪。

口诀十:一推二荐就不涨,只好往下再震仓。

口诀十一:绿荫丛中一线红,抓紧买入莫放松。

口诀十二:下跌趋缓,反弹亦缓;下跌加速,反弹亦速。

口诀十三:平静水面一波高,当心后面大波涛。

口诀十四:底部长阳第一次,坚决持股到收市。

口诀十五:一根巨阳头顶光,尾市抢盘我清仓。

口诀十六:一根巨阳上影长,收盘一瞬抢入忙。

口诀十七:首日长阳慎持仓,次日震荡做差忙。

口诀十八:大涨之后必回调,K线多日画三角。