运用市盈率比较不同行业的公司

部分投资者认为市盈率只有在对同一行业中的不同公司进行比较时才会起作用。尽管我理解这样解读的逻辑关系,但是我并不认同这样的观点。除了高科技行业,大多数行业关于成长性的假定基本相同,都会通过高市盈率反映出来。然而,这也仅仅是表示高市盈率行业的股票价格比较高而已。投资这样的行业意味着风险比较高,因为高成长伴随着高风险。尽管在做出投资决策的时候,你应该考虑每个行业的平均估值情况,但我仍然相信在不同行业中运用市盈率指标进行比较是可行的,这能够很好地向我们提示我们买卖某家公司股票的真实价格。

市场对比

我认为市盈率最强大的地方就在于它可以对全球不同国家的市场做比较。例如,英国市场的长期平均市盈率是15,而世界市场的长期平均市盈率是16。这些指标可以为我们对当前市场估值提供指导,并且帮助我们决定如何将资金投人到不同类别的资产上。即使是在全球范围内进行分散化投资,它的作用也是非常明显的。我的观点很简单:市盈率水平越低,市场价格越低,其投资价值就越明显。

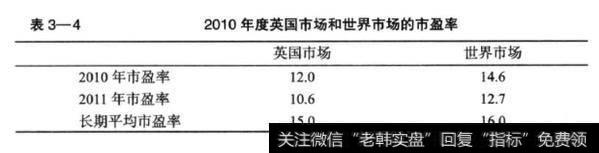

表3—4列出了2010年底英国市场和世界市场的追溯市盈率与动态市盈率。

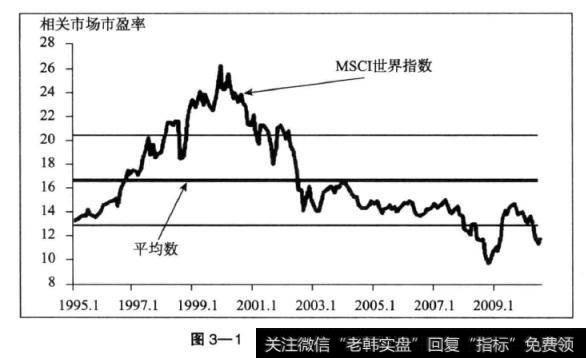

这些数据表明,在股票市场上,当前的市盈率水平较长期平均水平低,因而对我来说,这些股票在当前都有投资价值,投资者都应重仓持有。这一情况在图3—1中也有所体现。

图3—1表明以1年期动态市盈率为标准,从2009—2010年,世界股票市场被严重低估了,因为在这个时间段里,市场平均市盈率大大低于长期平均水平(图3—1中,长期平均市盈率为16)。

我发现用市盈率做估值方法时,评估整个市场比评估个股效果要更好。

市盈率在帮助确定投资时机方面也非常有用。大量的历史经验表明,整个市场的市盈率水平与随之而来的股票市场回报率呈现出一种反比例关系。通俗地说,就是应该在市场平均市盈率水平低于长期平均市盈率水平的时候积极买人股票,因为这个时候买入,在随后的几年时间里所获得的投资收益,要远远大于在市场平均市盈率水平高于长期平均市盈率水平时买入股票所获得的收益。