北斗导航是什么?

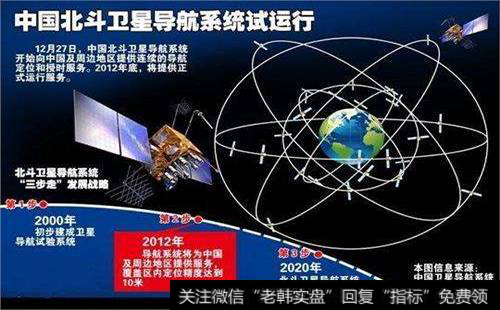

中国北斗卫星导航系统(BeiDou Navigation Satellite System,BDS)是中国自行研制的全球卫星导航系统。是继美国全球定位系统(GPS)、俄罗斯格洛纳斯卫星导航系统(GLONASS)之后第三个成熟的卫星导航系统。北斗卫星导航系统(BDS)和美国GPS、俄罗斯GLONASS、欧盟GALILEO,是联合国卫星导航委员会已认定的供应商。

北斗卫星导航系统由空间段、地面段和用户段三部分组成,可在全球范围内全天候、全天时为各类用户提供高精度、高可靠定位、导航、授时服务,并具短报文通信能力,已经初步具备区域导航、定位和授时能力,定位精度10米,测速精度0.2米/秒,授时精度10纳秒。

2012年12月27日,北斗系统空间信号接口控制文件正式版1.0正式公布,北斗导航业务正式对亚太地区提供无源定位、导航、授时服务。

2013年12月27日,北斗卫星导航系统正式提供区域服务一周年新闻发布会在国务院新闻办公室新闻发布厅召开,正式发布了《北斗系统公开服务性能规范(1.0版)》和《北斗系统空间信号接口控制文件(2.0版)》两个系统文件。

2014年11月23日,国际海事组织海上安全委员会审议通过了对北斗卫星导航系统认可的航行安全通函,这标志着北斗卫星导航系统正式成为全球无线电导航系统的组成部分,取得面向海事应用的国际合法地位。

中国的卫星导航系统已获得国际海事组织的认可。

北斗导航发展前景

民航局近日发布《民航局关于推进国产民航空管产业走出去的指导意见》,确立“培育民航空管行业国际化领军企业,建设重点示范区域,促进对外贸易与合作,提高企业科研创新能力”的总体目标。重点考虑将雷达、空管自动化系统等成熟、优质装备,以及北斗卫星导航系统相关产品等自主创新技术作为推进空管技术产业国际化的切入点,集中优势,重点突破。这意味着北斗卫星导航系统在民航领域的应用步伐将进一步加快。

宏信证券指出,我国卫星导航产业规模持续高速增长,产业总产值已从2007年的198亿元增长到2016年的2118亿元,10年增长了10.7倍。根据《国家卫星导航产业中长期发展规划》(以下简称“《规划》”):到2020年,中国卫星(28.00+5.66%,诊股)导航产业规模要超过4000亿元,未来4年年均复合增速将达19%。研报认为,中国卫星导航产业具有广阔的发展空间,产业有望维持较高的景气度。

宏信证券认为,随着车联网、共享单车、无人机、智慧城市、智能监控等卫星导航应用领域不断扩大,卫星导航应用产业的市场空间将不断释放,《2013年度中国卫星导航与位置产业发展白皮书》预计到2020年,我国卫星导航产业链下游运营服务产值占比将提升至50%,比2016年提高19个百分点。其中,我国卫星导航产业链下游运营服务将占据重要地位,是未来最值得关注的方向。

北斗导航龙头概念股:北斗星通(002151)中国卫星(600118)海格通信(002465)

北斗导航概念股一览:

北斗星通(002151)2015年报点评:芯片业务高速发展,外延并购打造行业领先地位-军工-李欣

类别:公司 研究机构:中航证券有限公司 研究员:李欣

事件:2015年营业收入11.07亿元,同比增长16.12%;净利润5069.3万元,同比增加64.92%,EPS为0.19元/股,同比增长46.15%

投资要点:

业绩增长稳定,基础产品需求放量

2015年公司实现营收11.07亿元,同比增长16.12%,主要得益于北斗导航系统全球化进程加速,基础产品市场需求放量,公司通过并购佳利电子、华信天线,强化了基础产品市场中的技术和销售优势。报告期内,北斗芯片、板卡、天线和终端产品等基础产品营收同比增长168.19%,占总营收的47.9%。未来标的公司的业绩承诺,也有助于公司盈利稳定增长。三费中,管理费用增长明显,主要是并购导致公司规模扩张,公司加强集团化管理所致。

定增获大基金认购,助力芯片技术及国防应用发展

2015年9月,公司发布定增预案,发行金额不超过16.8亿,获国家集成电路产业基金认购不超15亿元。募集资金主要用于研发低功耗SOC单芯片、高精度SOC芯片及基于云计算的定位增强和辅助平台系统研发。这预示着公司业务获得国家认可,芯片业务有望进入总装采购名录。另外,公司并购银河微波60%股权,业务范围拓展到微波通讯器件,也为发展国防装备储备了技术实力。“十三五”规划中重点强调集成电路行业发展,军队信息化以及自主可控是未来发展方向,政策红利将推动行业加速发展。军品需求多为刚性需求,公司业务进入军品领域,为其业绩增长奠定了坚实基础。

外延式并购巩固行业领先地位

2020年,北斗卫星导航系统将实现全球覆盖,行业进入高速发展期,产业整合大势所趋。报告期内,公司通过并购佳利电子、华信天线和银河微波,成功涉足高精度导航定位天线和微波通讯领域,强化技术优势,整合客户资源。未来,公司基于“北斗+”的发展趋势,势必会在云计算、大数据、移动互联等技术加大投入,相关的资产整合值得期待。

风险提示:募集资金项目实施风险,并购重组不及预期

振芯科技:业绩稳步增长,“N+e+X”战略持续推进

类别:公司研究 机构:信达证券股份有限公司 研究员:范海波,刘磊

事件:振芯科技(300101)近日发布2016年一季报,2016年第一季度振芯科技实现营业收入1.25亿元,同比增加18.56%;归属母公司股东净利润为0.22亿元,同比增加23.50%。综合毛利率为49.29%,比2015年同期略有降低。

点评:

北斗导航终端和安防监控业务增幅较大。分业务来看,受益于需求增加,北斗导航定位终端业务实现销售收入0.96亿元,同比增长25.43%;同期元器件业务实现销售收入853.63万元,同比增长34.24%;安防监控业务实现销售收入0.11亿元,同比增长76.55%。另外,振芯科技一季度营业外收入高达681.57万元,源自政府补助结转。

继续推进“N+e+X”战略,打造卫星应用领域领先企业。振芯科技基于国家“十三五”规划,加速实施“N+e+X”战略,全面布局卫星导航、卫星通信、卫星遥感领域,构建卫星互联网服务产业链,产品将从特种行业向大众消费领域拓展,公司有望从北斗导航设备商升级为空天信息一体化服务提供商。

盈利预测及评级:我们预计公司2016年至2018年振芯科技的归母净利润分别为1.26亿元、1.64亿元和1.64亿元,对应的EPS为0.23元/股、0.30元/股和0.29元/股,继续维持对振芯科技“增持”评级。

风险因素:竞争加剧导致产品毛利率下降;新产品技术开发风险;卫星互联网业务拓展存在不确定性。

华力创通公司动态点评:外延拓展轨交领域,募投加码民用市场

类别:公司研究 机构:长城证券股份有限公司 研究员:周伟佳

公司发力卫星应用业务,并依托现有仿真技术拓展无人平台领域,实现跨越式发展。此次收购明伟万盛后,公司可依托其在轨交安全门领域的技术优势,将较为成熟的北斗和仿真业务拓展至城市轨交领域,有望为公司利润带来新的增长点。另外,对赌业绩可实现大幅增厚公司业绩,实现在内生高增长的基础上,配合外延贡献,增长势头强劲。另外,此次募投配套资金项目为北斗民用和无人机领域,将市场由军品市场逐步拓展至民用领域。若保守估计明伟万盛10月份开始并表,预计2016-2017年公司分别实现营业收入6.23亿元和10.91亿元,分别实现归母净利润5430万元和9811万元,对应EPS分别为0.10元和0.18元,维持“强烈推荐”评级!

合众思壮公司2015年报点评:行业应用领域拓展迅速,资源整合助力新发展

类别:公司研究 机构:中航证券有限公司 研究员:李欣

事件:2015年营业收入7.57亿元,同比增长54.54%;净利润6057.71万元,同比增加51.22%,EPS为0.31元/股,同比增长46.59%

投资要点:

业绩高速增长,核心产品技术优势明显

2015年公司营收同比增长54.54%,其中北斗高精度和北斗移动互联业务对营收贡献较大,占比分别为28.85%和49.17%。近年研发投入占营收的比例均保持在15%之上,公司完成新一代基带芯片,强化高精度应用产品和北斗移动互联产品的开发,“中国精度”星基增强系统正式投入使用。公司已形成一定的技术壁垒,行业竞争优势明显。

高精度业务布局全产业链发展

2015年公司高精度业务营收同比增长37.68%,在测量测绘行业取得突破性进展;驾考产品线逐步成熟,并进入主流供应市场;致力于精准农业的市场拓展、产品优化,与大型农业机械企业达成合作,在前后装市场占领先机,未来高精度农机自动驾驶的市场需求呈增长态势,公司业绩可迎来爆发性增长。

移动互联产品进入公共安全领域

2015年,北斗移动互联业务营收同比增长73.32%,公司通过并购天成科技、海棠通信,成功进入公共安全业务体系和信息化提升项目,目前已着力开发警用综合平台业务,“十三五”规划将公安系统列为重点发展领域,未来公司警务终端产品市场需求广阔,警务信息化综合解决方案存在巨大发展空间。另外,公司各类移动终端产品还广泛应用于民航运输、电力等行业领域,也与微软、高通、Intel展开合作,行业应用进入国际市场可期。

外延式并购优化产业布局

报告期内,公司致力于通过投资并购(中关村兴业、海棠通信、天成科技等公司)整合技术和客户资源,开拓潜在市场。2016年3月,公司收购中科雅图、吉欧电子和上海泰坦等五家企业,落实“云+端”的发展战略,拓展卫星导航产业应用领域市场,标的公司具有较高的利润承诺,公司未来盈利能力值得期待。

风险提示:技术研发不及预期,并购重组不及预期

奥普光电三季报点评:业绩平稳增长,军民两用市场增长空间大

类别:公司研究 机构:东北证券(000686)股份有限公司 研究员:潘喜峰,李学来

前三季度营收大幅增长,净利润微增长。公司前三季度营业收入为2.58亿元,较上年同期增长46.40%;归属于母公司所有者的净利润为4,008万元,较上年同期增长2.55%;基本每股收益为0.33 元,与上年同期持平。

子公司收入并表,推动营业收入的大幅增长和毛利率的提高。前三季度营业收入2.58 亿元,较上年同期增长46.40%;毛利润率为46.36%,较去年同期的45.09%提高1.27 个百分点。营业收入的增长主要是增加了子公司长春禹衡光学有限公司前三季度的收入所致,毛利率的提高主要受益于禹衡光学光栅产品的高毛利率,以及公司光电测控仪器毛利率的改善。

净利润未能实现大幅增长,主要原因是三项费用和营业税金及附加的增长。并表后,前三季度三项费用大幅提高,较上年同期增长85.57%,其中管理费用、销售费用和财务费用分别增长68.82%、191.71%和17.13%。此外,营业税金及附加增长41.87%。

公司产品在军民两用市场空间大,公司有望受益于中科院的全面深化改革。公司是国内光电测控龙头,市场份额达40%。公司的光电测控仪器、光栅传感类产品和光电子器件等高端产品是国内军民两用市场的稀缺产品。今年8 月19 日,中科院启动改革计划。公司控股股东长春光机所是中科院规模最大的研究所之一,有望成为中科院改革试点的排头兵,公司将受益于中科院的深化改革。

盈利预测:预计公司2014-2016 年的EPS 分别为0.86 元、1.00 元、1.13元,当前股价对应动态PE 分别为63 倍、54 倍、48 倍。考虑到公司产品的稀缺性和未来的成长性,首次覆盖给予“增持”评级。

风险提示:新产品开发不及预期;中科院改革进度低于预期。

中国卫星:卫星龙头地位稳固,看好卫星应用和信息业务

类别:公司研究 机构:华金证券有限责任公司 研究员:张仲杰

事件:公司发布2015年年报,实现营业收入和归属于上市公司股东的净利润分别为54.48亿元和3.36亿元,同比分别增长16.80%和7.63%,EPS为0.32元。

卫星研制业务前景乐观,整星研制模式获得突破:公司2015年共成功发射小/微小卫星10颗,与上年持平。其中,开拓一号卫星首次在轨验证了基于工业级现货式产品的整星研制模式。随着我国国家利益的全球化拓展,国家能源资源开发、海洋权益维护、“一带一路”等重大战略都需要空间基础设施支撑。我们预计,后续“开拓”、“高分”、“实践”、“资源”系列卫星和量子通信卫星将为公司带来持续性业务,货架式整星等卫星研制模式的突破还将提升公司运营效率和效益。

稳固应用领域高端市场,积极融合信息产业:公司多方位布局卫星应用领域,主营应用领域的子公司航天恒星科技(002132)贡献了净利润的60%。通信领域,完成了Ku/Ka系统产品方案设计,发布ANOVO2.0产品并推向国际市场,后续可规模生产;导航领域,完成了星基增强系统研制和北斗事代核心芯片流片,形成了涵盖系统仿真、产品研制和系统建设等全产业链的导航产业布局;遥感领域,承担了首个交通部高分交通行业示范项目,为高分应用业务拓展奠定基础;综合应用领域,签订了风云三号/四号地面站网、高分卫星海外站等重点项目合同。值得一提的是,2015年投入近2亿元研发信息安全的关键产品可信云计算操作系统平台,有望成为未来重要利润来源。

投资建议:卫星研制业务优势明显订单持续,货架式模式将提升毛利水平和资产周转效率。公司布局的卫星应用领域成长性都较好,将逐步成为盈利主力,考虑到其市场前景,有望推动公司进入新一轮快速增长。我们预测公司2016-2018年EPS分别为0.36/0.43/0.51元,给予“增持-A”的投资评级,6个月目标价36.00元。

风险提示:卫星需求、国外市场开拓和新产品培育进度低于预期;等等。

海格通信:“1+N”发展战略开启新征途

类别:公司研究 机构:东北证券股份有限公司 研究员:王建伟

报告摘要:

业绩稳定增长,符合预期。2015年公司实现营收38.07亿元,同比增长28.87%,归属上市公司股东净利润5.80亿元,同比增长30.91%,EPS为0.28元,同比增长27.27%。2016年第一季度实现营收6.0亿元,同比增长16.26%,归属于上市公司股东的净利润2690万元,同比增长15.68%,业绩保持稳健增长。

军民融合业务齐头并进。无线通信业务继续保持特殊机构市场的领先地位,积极发展民航、交通部、海警等民用行业应用市场,2015年实现10亿元订货。北斗导航业务不断巩固“芯片、模块、天线、终端、系统、运营”的全价值链服务产业平台优势,积极拓展民用行业市场,新签合同超过10亿元。卫星通信综合实力保持行业前三名,掌握了射频模块、动中通天线、民用多媒体卫星通信系统、卫星通信设备等重要产品技术。2015年传统无线通信业务同比增长18.67%,北斗导航和卫星通信业务同比增长70.4%和46.4%,毛利率保持稳定。

通信服务业务发展迅速。子公司怡创科技是国内通信服务行业的领先企业,专注于为三大电信运营商提供优质的通信服务,2015年新签合同超过10亿元。同时率先推出创新型网络优化服务平台,多项关键指标业内领先,为公司在4G时代网络优化业务的市场份额争取奠定基础,通信服务2015年实现收入10.12亿,同比增长28.97%,占营业收入比重达到了26.6%。

产业与资本双轮驱动。公司按照“1+N”的发展战略,做强1个集团管控与资本运作平台,打造N个强势业务板块,模拟仿真、频谱管理、雷达电子、信息服务等潜力业务均取得良好的业绩,未来公司将继续在北斗导航、卫星通信、专网通信等领域开展外延式并购。

投资建议及评级:我们坚定看好公司未来发展,预计公司2016-2018年归属母公司股东净利润分别为8.03亿元、10.12亿元、13.13亿元,EPS分别为0.37元、0.47元、0.61元,维持对公司“增持”评级。

风险提示:民用市场竞争激烈;北斗导航市场推广不及预期

欧比特:人脸识别贡献业绩,卫星产业持续布局

类别:公司研究 机构:东北证券股份有限公司 研究员:王建伟,邹兰兰

报告摘要:

事件:公司发布2015年年报,2015年归属于母公司所有者的净利润为5783万,较上年同期增加130.74%;营业收入为3.89亿,较上年同期增加120.29%;基本每股收益为0.27元,较上年同期增加118.40%。

点评:

并表铂亚信息带来人脸识别业绩高增长。铂亚科技是国内人脸识别技术的领先企业之一,其视频处理、人脸识别等技术经已进入国家安防、反恐等核心领域,目前已经在广东、新疆等省份逐步建立人脸识别数据库。铂亚科技在2015年5月完成过户,去年其净利润达到4538万达到其业绩承诺,给公司业绩带来高增长。铂亚科技业绩承诺为2016/2017年对应5140/6048万元利润,我们认为,人脸识别领域目前市场需求巨大,铂亚科技达到业绩承诺概率大,公司的人脸识别业务有望持续增长。

卫星类业务持续推进。主营业务方面,公司继续保持在高可靠宇航电子(SOC/SIP/EMBC)等产品的领先优势,加大研发及产业化力度, 继续推进产品创新及市场开拓工作。公司的SIP 生产线去年已经得到了欧洲宇航局的宇航符合性认证,其产品在相关领域经已实现批量供货;同时,公司积极推进芯片式卫星研制、生产、应用相关业务,持续布局卫星互联网等领域,国防和民用市场并行开拓。我们认为,在国家政策支持民营资本参与卫星产业商业遥感之际,公司依托十多年来在航空航天领域积累的科研实力和技术优势,有望继续夯实卫星类业务领先地位,业绩大幅增长可期。

投资建议及评级: 我们看好在人脸识别领域及卫星类并行式增长的成长空间,预估2016~2018年EPS 分别为0.39/0.52/0.69,给予“增持” 评级。

风险提示:航空航天发展(000547)不及预期。人脸识别市场发展不及预期。

类别:公司研究 机构:中国中投证券有限责任公司 研究员:张镭

事件:公司业绩快报公布,预计2015年实现营业收入64,129.43万元,同比下降6.68%:归属于上市公司股东的净利润为150.50万元,同比下降98.49%。

投资要点:

市场“价格战”压缩盈利空间,利润实现低于预期。传统高精度GNSS龙头厂商竞争加剧,产品价格下降削减公司毛利率,直接拖累公司净利润,同比下降98.49%;公司新兴业务如三维激光扫描、多波束海洋声呐等仍处于培育及推广期,技术研发及市场推广费用支出较大,利润贡献尚未形成;同时,对收购“都市圈”形成的商誉进行了减值测试,发生了较大商誉减值损失。

价格回升+成本降低,16年业绩有逐渐回暖的基础。一方面,业内厂商“协议休战”,16年传统产品价格有望回升;另一方面,公司15年自主研发出“北斗高精度卫星导航板卡”,关键技术指标已接近国外一流水平,可在高精度北斗卫星导航领域实现关键核心部件(占总成本40%)的进口替代,成本仅为进口板卡的30%。

测绘产品主业创新不断,外延布局完善产业触点。公司在传统高精度GNSS市场占有率约30%,为行业三寡头之一,新兴测绘产品三维激光、多波束产品化进程完成,有望在中短期成为增长主力。同时.外延并购联睿电子(UWB室内定位)、腾云智航(无人机),空间上实现了“空中一地面一水下”测绘产品全覆盖,场景上实现了“室外一室内”定位技术无缝连接,产业上实现了“上游采集一中游处理一下游应用”完整布局。

长期看好公司的硬件+软件+数据+服务全产业链,内生外延两手抓。

公司现价已大幅低于15年大股东增持、股权激励、非公开定增价所处的17-19元区间。考虑到短期传统业务回暖需待时日,及外延发展的不确定性,暂给予推荐评级:我们预计16-17年EPS为0.11、0.21元,目标价14.2元。

风险提示:传统测绘行业竞争激烈:政策扶持国产化测绘力度减缓:海洋声纳及三维激光新产品推广低于预期。