什么是均线突破

【均线综述】

移动平均线(MA)是以道·琼斯的“平均成本概念”为理论基础,采用统计学中“移动平均”的原理,将一段时期内的股票价格平均值连成曲线,用来显示股价的历史波动情况,进而反映股价指数未来发展趋势的技术分析方法。它是道氏理论的形象化表述。

移动平均线是K线计算的延续,它是以K线收盘数据作为计算的依据,反映的是一定周期内交易的平均成本,交易成本不断地提高,周期内的移动平均线就逐渐抬高,反之则不断地下滑。常用的移动平均线的日线周期有5日、10日、30日、60日、120日和250日,分别代表1周线、2周线、月线、季线、半年线和年线。在周线周期内,常设置为5周、13周、26周和52周,相对应的也是月线、季线、半年线和年线。根据投资者长、中、短线操作风格的不同,移动平均线又可以分为长期均线组合60日、120日和250日;中期均线组合30日、60日和120日;短期均线组合5日、10日和30日。不同的操作风格选取不同的均线周期组合是一件很重要的工作,因为周期的不同,对股价趋势的判断就会有很大的差别。比如长线投资者就要尽量避免5日、10日均线的小波段盘整洗盘对自己持股的影响,同样短线投资者不能依赖半年线、年线这样的长周期均线来指导操作,这样很容易错失短线最佳的买卖价格。

学习和研究移动平均线就不得不提及一位投资大师—美国的格兰维尔(Graanvllle J.)。

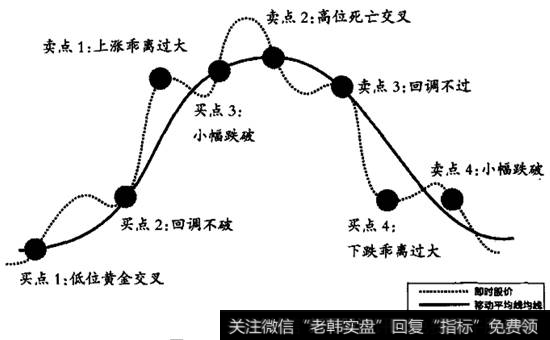

他所提出的买卖八法(如上图所示),至今仍然是均线交易体系最精髓和核心的内容。

(1)移动平均线从下降的趋势逐渐走平且略向上方抬头,而股价从移动平均线下方向上方突破,为买进信号。

(2)股价持续在移动平均线之上运行,回挡时未跌破移动平均线后又再度上升时为买进时机。

(3)股价位于移动平均线之上运行,回挡时跌破移动平均线,但短期移动平均线继续呈上升趋势,此时为买进时机。

(4)股价位于移动平均线以下运行,突然暴跌,距离移动平均线太远,极有可能向移动平均线靠近(物极必反,下跌反弹),此时为买进时机。

(5)股价位于移动平均线之上运行,连续数日大涨,离移动平均线愈来愈远,说明近期内购买股票者获利丰厚,随时都会产生获利回吐的卖压,此时应暂时卖出持股。

(6)移动平均线从上升逐渐走平,而股价从移动平均线上方向下跌破移动平均线时说明卖压渐重,应卖出所持股票。

(7)股价位于移动平均线下方运行,反弹时未突破移动平均线,且移动平均线跌势减缓,趋于水平后又出现下跌趋势,此时为卖出时机。

(8)股价反弹后在移动平均线上方徘徊,而移动平均线却继续下跌,宜卖出所持股票。

格兰维尔均线买卖八法是一个全面的均线买卖依据的全景图。我们在实战应用中需深刻理解其每个转折点的形成前提和原理,特别是对参考均线的设置及选取,不同周期、不同炒作理念,决定了格兰维尔大师这一伟大总结的实效性。

选取周期太短的参考均线,信号过于敏感,以至于反复频现,使得操作节奏变数骤增。周期太长的参考均线,对于信号出现的概率又太少,短线参考的意义就被削弱。正确选取参考均线及与之相对应的投资周期,是均线买卖八法的关键。

【核心应用】

均线的最核心应用在于其动态方向性,无非三种状态:向上、向下、水平。均线上行,意味着投资者愿意逐步提高交易价格来继续买进股票,平均价格的抬高,有助于股价的进一步拉升。此时均线在股价上涨中是起到助涨的积极作用,股价是船,均线是水,水涨船高就是这个意思。同样,均线朝下时反映的是持股者情愿压低价格卖出股票,以至于股票的平均价格下滑,此时均线在股价运行过程中起到的是助跌的消极作用。除了趋势上的明显上涨和明显下跌,很多时间里均线还会以不涨不跌的平移状态出现,此时的股价趋势多是以小幅震荡为主的行情,多空双方在某一价位区间出现了相对的平衡和胶着状态。这种平衡状态下的投资者往往是观望态度居多,等待着多空双方出现一个结果。每条均线都是在随着股价的涨跌运动的,各周期的运行方向就反映了该周期价格的整体趋向。所以,均线是一个比K线更稳定的趋势型数据指标。

均线的另一个重要核心应用在于不同周期均线的交叉关系和位置关系。交叉关系分为两种,就是我们常说的金叉和死叉,短期均线从下向上穿越长期均线,就是金叉,意味着短期的交易者愿意以高过长期持股者的交易价格来买入股票,对短期的股价上涨是一种促进作用,看涨信号。死叉,就是短期均线由上向下穿越长期均线,说明短期持股者不看好该股,愿意以更低的价格卖出。而买入者只想以明显低于一直以来持股均价才愿意买入,对短线是看空的态度,对股价是助跌作用,短线看跌信号。均线之间的金叉死叉关系在一只股票的常年运行中总是在不断的转换交替着,实战中需要结合金叉死叉所处的位置以及成交量换手率等其他因素来综合判断。应用移动平均线的金叉死叉作为交易手段,需要全面的趋势把握能力,而不能按图索骥简单的以金叉死叉作为唯一的考据。

均线的位置关系,简单地说就是长短期均线,谁在谁的上方或者下方运行。上下方的位置关系的演变是由许多次金叉死叉调整而形成的。比如,我们常用的5日、10日、30日、60日、120日和250日这么多条均线,因为价格平均的关系,合理地说应该是越长周期的成本平均下来的价格越低,状态走势越稳定。但是由于股价波动原因,大多数股票的均线都是杂乱无序的,任何杂乱无序的反复调整,最终都是为了达成长期的有序状态而进行的。当然也有不少个股率先在某个阶段调整完毕,进入了一个非常有序的成本状态,那就是我们所共知的多头排列状态。多头排列状态就是股价最终走向健康上涨的市场状态,长中短期的投资者都一直愿意看到股价的上涨,新的投资者也愿意抬高价格去买入,这就是市场的一致行为,是对股价最有力的推动。除了多头排列,其中的若干个单独周期的均线也可以做位置关系的对比,比如120日均线在250日均线之上运行,这就是长期投资成本的一致性。5日均线运行在10日均线之上,就是短期投资成本的一致性。反之,120日均线处于250日均线之下,说明长期投资者的成本关系是矛盾的,还没有得到调和,需要继续进行整理。5日线处于10日线之下,说明短期的成本冲突,明显是用10日成本套牢最近5日成本的买入者。所以,成本均线的位置关系在投资者的趋向是否属于一致性行为上,有着显著的研判作用。

【适用方案】

因为均线涉及到了参数变化的灵活性问题,可以用很短的2天、3天、5天作为参数,也可以用250日这样的一年周期作为参数的设定。在不同周期的时间选取条件下,均线的参数调整也决定了它不同的应用效果。比如月线图周线图、日线图、60分钟图、30分钟图、15分钟图、5分钟图甚至一分钟单笔交易图等。所以,均线在参数设置值的前提下,可以应用于长中短线各周期的操作参考。

【主要特性】

不论是什么样的周期,什么样的参数,均线的主要特性总结起来有3条。

一是反映趋势,反映出均线所在周期里的上涨、盘整或者是下跌,这种趋势往往是一目了然的。与K线趋势相比,均线趋势就更加连贯,对于波段操作者和中长线操作者的指导意义更显著,它可以尽量忽略日间的波动,以回避太频繁的操作。

二是均线反映了区间成本,5日均线就是近5天交易者的平均成本,30日均线就是近一个月所有交易参与者的平均成本。那么对于投资者自身可以用区间均线来对比自己的持股成本,是否明显高于或低于平均成本,以衡量持股风险。

三是助涨助跌的效果,均线是近期所有交易者的平均成本,那么如果位于均线之上也就是在多数持股着成本之上,那么此均线对股价就有支撑、助涨的作用。反之,被大多数持股者的成本压制,就很容易下跌。