最近路演,客户总问这几个问题:金融监管啥时候结束?监管层看到什么就收手了?我说真的不知道,但市场没得选,只能被动承受。不过现在市场对监管的心态显然还不甘愿被动承受。

事实上,过去的一个月并没有冲击很强的监管政策实际落地。CBRC发文虽多,但主要是行业内部自查为主,而央行继续采用一系列货币政策工具保持流动性大致稳定。但市场却经历了股债双杀,A股从3300点跌到3050点,国债10从3.2-3.3上升到3.6-3.7。

1、要做好长期准备,监管还未到深水区

2016年,银行对非银净债权从1万亿上升到10.8万亿,同存余额从3万亿上升到6.3万亿,委外规模从7.6万亿上升到12.4万亿。去年底的债灾推倒了非银加杠杆的骨牌,但银行的杠杆岿然不动。今年前3个月,同存余额上升到7.8万亿,浮亏的委外被银行用滚动的同业负债供养着,银行对非银的净债权上升到12.3万亿。

过去五年间,金融自由化快速发展。券商通道业务从无到有迅速崛起,基金子公司专户业务管理的资产规模达到10.5万亿,保险业的资产规模五年时间从3万亿扩大到15万亿,券商资管管理规模达到18万亿,银行也放弃分业经营,选择全牌照混业,银行业资产托管规模超过100万亿元。

金融自由化持续了5年,而如今要把这个过程产生的结果扭转过来,不是短期就能做到的。流动性最好的资产去杠杆总是比较快,流动性不好的资产总是去得比较慢,像非标、委外这类期限较长的资产,去杠杆不是一个月或者一个季度能去掉的,所以要做好长期准备。

从技术的角度来看,去杠杆的目标是堵住影子银行的链条,压缩监管套利和空转套利,倒逼银行调整资产负债表,银行表外表外刚兑的就逐渐回表,不刚兑的就暴露风险。大方向上,资管回归本源,保险姓保,银行打破刚兑。

但是目前刚开始自查同业业务,底层非标、委外专户、资金池没有一个被真正触及。监管还没到深水区,现在只是到了水边,市场一看这水深不见底,心里先把各种淹死的办法想了一遍。监管协调可以口头上安抚市场,让大家不要恐慌,但事情终究要做,不可能有回头或者放松。现在抱着幻想,之后的落差和痛苦会越大。

放在整个信用周期的大的拐点的角度来理解,金融去杠杆不是一时半会可以结束的。金融去杠杆的长期目标是翻越债务周期的拐点,进入利率长期下行的通道。在过去的80年间,西方至少经历了三次完整的债务信用周期,但中国发生像美国2008年那样的快速债务通缩和信用幻灭的可能性不高,因为政府作为最大的变量会在中间干预信用紧缩和资产起伏的过程。市场出清的过程会从翻越陡峭的山峰变成若干个小山丘,但过程是起伏而漫长的。

2、工作节奏上是钝刀割肉,可快可慢,但开弓没有回头箭,可慢的机会并不多

3月底MPA考核之后,大家觉得好像没什么事,资金面也比较缓和,那是因为工作节奏的安排,MPA考核的结果没有出来。央行也通过多个渠道表示未来货币政策仍将保持“稳健中性”,将继续采用一系列货币政策工具保持流动性大致稳定。回顾4月的货币政策操作,前半个月流动性操作暂停逆回购,后半个月做了一些净投放,到期的MLF也续作了。所以整体上4月是微观监管政策趋紧,宏观货币政策对冲。

根据《17Q1央行货币政策执行报告》,超储率已经降到1.3%的历史低位,货币市场处于显著的紧平衡状态,而央行没有明确松弛的意思。这时候央行流动性投放和资金面的关系就变成对冲:如果央行不投放流动性说明流动性还比较正常,如果投放就说明这个时候钱可能比较紧张。从央行公开市场操作净投放和十年期收益率的走势可以看出,去年底债灾之后,央行流动性净回笼时债市反弹,净投放时债市下跌。

在监管面前,市场是被动学习者。初学者没有做好准备的时候,监管工作节奏上可快可慢:4月下旬,你觉得没什么事,工作节奏就会加快;5月上旬,你觉得有事,又会出来协调稍微平复一下你的情绪。但当学习者适应这种强度后,节奏就会越来越快。

今年美联储大概率再加两次息,下半年特朗普一定会加快推进税改落地,在汇率缺少弹性的情况下,中国的利率水平会更多地受到美国的牵引,留给中国主动去杠杆的时间和空间其实有限。所以开弓没有回头箭,工作节奏放慢的机会并不多,重要是监管方向不会变,时间会持续,而且惯性会越来越强。

超额收益可能来自于政策的临时对冲和市场的创伤修复,但在外部压力下,政策可对冲的空间和时间其实有限,所以可交易的机会窗口不会太多。现在很多人寄希望于硬数据出现拐点之后监管会对冲,但是监管有惯性,对数据的敏感度可能远低于市场想象,想在这个时候去接下跌的飞刀,还是再考虑一下吧。

3、监管底线可能比你想的更深

现在判断政策放松是惯性思维,要么是防风险的意识没跟上监管层,要么是博弈政策对冲的投机心理。在惯性思维里,稳增长是底线,实体经济如果受到影响,监管可能会放松。但监管的实际底线可能比这个更深。

实体经济受影响已在发生,但监管不为所动。金融去杠杆不可避免的抬升利率中枢,今年以来债券一级市场大规模推迟或取消发行,特别是城投债和地产债取消发行的数量明显上升,这部分直接融资需求不得不通过成本更高的非标来满足。1年期AAA信用债的到期收益率和1年贷款基准利率再次倒挂,商贷和居民住房按揭贷款利率实际上浮的比例在上升。同时,上市公司17年1季报也显示企业财务费用同比增速从16Q4的-4.64%大幅上升至17Q1的+9.51%。

真正的底线,可以感受一下最近央行金融稳定局和研究局的领导的公开发言:“股市、楼市、汇市、债市稍有波动,就有一些人跳出来,夸大渲染金融风险和社会稳定问题,以发生系统性金融风险迫使监管层妥协。要防范道德风险。” “金融机构里同样存在需要清理的僵尸金融机构,这就需要存款保险制度和监管部门及时校正措施。”

防范道德风险,意味着要打破刚兑和隐性担保,不能给市场“如果出了问题一定会救机构”的预期。真正的底线可能是:区域性风险可以有,系统性风险不能出,如果一两家区域性银行出了问题,救流动性,救市场失灵,而不是救机构。

4、我们正经历拉长版2013,资产价格向确定性溢价和流动性溢价聚拢

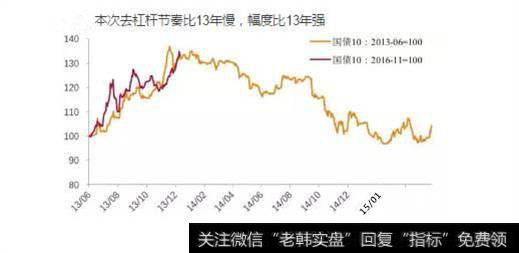

有人说今年像2010年和2013年,现在看,过程可能更像2013年的拉长版,但结尾可能不一样。2013年也是金融去杠杆(非标业务),央行先在流动性上挤了一把,然后政策面开始加息,但没顶住基本面下滑的压力,以宽松对冲政策结束。但这次金融去杠杆和13年不同,基本面压力小、外部压力大,而且金融自由化又过了4年,要处理的问题比13年更加复杂棘手,这次的决心和毅力超过了13年。

金融去杠杆必然引发信用紧缩和流动性湮灭,而央行不太可能主动宽松,结果是流动性紧缺的频率会越来越高。虽然波动不会像13年那样剧烈,但货币紧平衡的时间会更长。2013年,国债10从3.5到4.5只用了不到半年的时间,如今国债10从2.7到了3.7也不过半年时间。半年前人心还在突破2.5,半年后3.5被有效突破也能接受了。这一次调整比13年慢,时间比13年长,幅度比13年强。监管还没到深水区,短期内国债10上行到4.0的风险不小。

开弓没有回头箭,虽然监管节奏有快慢,但重要的是方向不会变,时间会持续,底线很深,惯性很强。超额收益可能来自于政策的临时对冲和市场的创伤修复,但政策可对冲的空间和时间其实有限,可交易的机会窗口不会太多。这个时候看重的是资产的变现能力和确定性,考验的是负债管理能力,会攻更要会守,会买更要会卖,会抢更要会跑。