最近打算解读医药企业的三季报,今天要说的这家企业是上周六文章评论下面说的最多的一家,医疗研发外包企业,凯莱英。

顾名思义,它是给医药企业做研发生产服务的,其服务客户为国内外诸多医药企业。因为医药庞大的研发成本和时间成本,医疗研发外包行业获得了巨大的市场空间。

在此背景下,国内外包龙头(药明康德)达到了现在2000多亿市值,凯莱英最高也达到过1000多亿元。

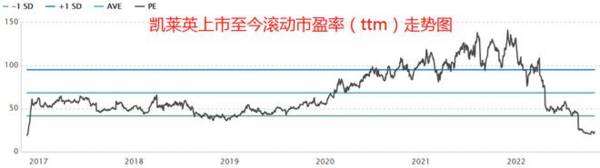

但从最近两年表现来看,市场规模大、增速快反而成了凯莱英股价上涨路上的绊脚石。截至今年三季报,凯莱英净利润同比增长率约为290%,股价却在这个月创下了近两年新低,目前动态市盈率却仅有15倍(截至10.27收盘)。

这到底是什么原因,凯莱英还值不值得期待呢?

而对于现在的凯莱英来说,我认为三季报反而不是重点,更长远的预期、确定性才是。

一、炒股炒的是预期

炒股和投资我认为最大的区别有两点,一个是时间周期上,另一个是情绪上,投资的时间周期一般以年为单位,而炒股的时间周期以天为单位都有可能,与此同时,炒股就容易受情绪控制,不太能把握住较高的安全边际。

首先是炒股,炒的是预期,因此对企业未来一段时间内的业绩预测非常重要。

凯莱英今年股价持续下跌的逻辑便在这里。

即使今年前三季度净利润仍然维持着快速的增长,但正是因为这个大的基数,机构普遍预测2023年净利润增长将停滞,且以后的业绩增速也会较之前有明显下降。机构的一致预期或者说平均预期在一定程度上代表了市场对一家企业的主流看法。

(数据来源于同花顺)

通过我们对凯莱英的了解,企业自2021年11月-今年2月份签了三份订单,据推测是国外辉瑞的新冠口服药订单,2022年签订的两个订单合计金额超过60亿元,均在2022年交付,使得企业业绩快速增长。

但2023年以后凯莱英还能获得这么大额的订单吗?

由市值=净利润×PE来看,PE代表着预期,同时PE越高、波动越大,对股价影响越大。

在失去预期的情况下,凯莱英的估值持续下降,使得股价跌跌不休。

二、投资投的是确定性

进一步讲,如果把时间维度拉长,光看估值或者是一两年内的预期仍然是比较短视的,因为优秀的企业总能抹平估值,时间的沉淀才是价值投资者最值得关注的。

所以说投资投的就是一份确定性。

这涉及到我们对于一家企业业绩增长之外的一些东西的评判,主要包括四个维度,发展空间、商业模式、竞争壁垒和企业文化。

即使未来两年凯莱英可能增长停滞,甚至下滑,但是长期来看,凯莱英是一家好的公司吗?如果它是一家好的公司,那么它业绩恢复增长、股价恢复上涨便是值得期待的。

我们就从这四个维度来看一下现在的凯莱英。

1、发展空间

我认为对于现阶段的凯莱英来说,发展空间是确定性最大的一部分。

因为凯莱英的发展主要依赖于国内外医药企业的研发投入,首先这个研发投入是巨额的,且没有明显的周期性,从而给了凯莱英长期发展一个很大的支撑。

其次就是医药企业的研发投入呈逐渐增长趋势,要快于药品销售增速。

根据Frost&Sullivan行业研究报告,2020年全球新药研发投入达到2,048亿美元,2016-2020年的复合增长率为7.2%,2020-2025年预计将继续保持增长,下游药品销售增速为4%。

与此同时,国内的研发支出增速和医疗外包行业增速均要快于全球。预计国内CDMO行业规模将从2020年的317亿元提升到2025年的1,235亿元,复合增长率达到31.3%,维持快速增长趋势。

如果从2020年开始,对凯莱英的净利润按31.3%的复合增长率算,到2025年将达到28.17亿元,但凯莱英2022年现在就达到了这个规模。

所以虽然说公司透支了未来几年的成长,但不能说没有增长空间,我认为这也是整个行业的成长性。

2、商业模式

凯莱英的商业模式我认为比较好理解,和一般的医疗研发外包企业是一样的,就是依赖客户订单获得盈利,一般来说订单越多,规模优势带来的盈利能力更高。所以作为一家2B企业,基于目前的客户群体,凯莱英容易产生规模优势,但也存在对客户的依赖性。

当然,对客户的依赖性有一个因素可以改变,那就是技术水平。如果技术水平比较低,凯莱英就只能沦为化工厂,研发实力高才能掌握话语权。

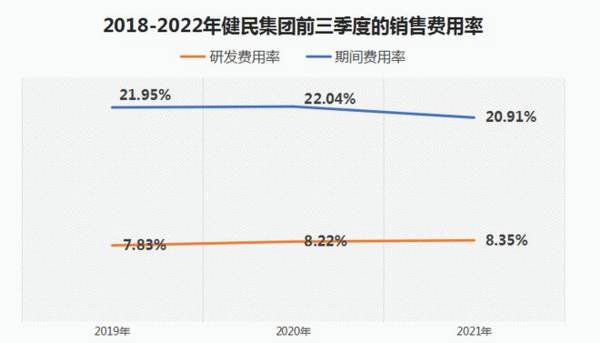

对比不同医疗研发外包企业的研发投入,凯莱英的研发投入比较高,近几年研发投入金额虽要低于药明康德,但一直处于行业前列,2019-2021年研发投入分别为1.93亿元、2.59亿元、3.81亿元。

研发费用率是除了管理费用率之外最高一项费用,表现出企业较强的研发实力,同时又能产生成本优势。

整体来看,凯莱英商业模式不算好也不算差,好与坏都掌握在自己手里。

3、竞争壁垒

医疗研发外包企业的竞争壁垒需要考虑四个壁垒,分别为资质壁垒、技术壁垒、客户壁垒和人才壁垒。

整体来看,我认为凯莱英有着较高的竞争壁垒,但新兴业务可能仍有短板。

据悉,凯莱英建立了符合全球最高行业标准的一流研发、生产、质量控制及项目管理运营体系,目前已经可以为通过为国内外制药公司、生物技术公司提供药品一站式研发与生产服务。

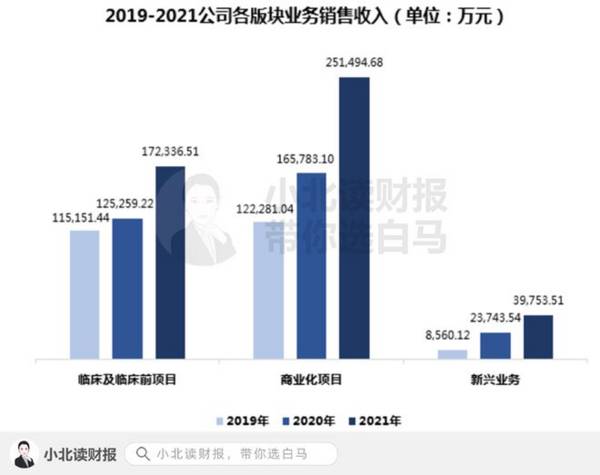

但从数据来看,企业竞争优势主要在于小分子市场,而新兴业务包括化学大分子、生物大分子CDMO,制剂、临床CRO等目前规模不大;

医药各个领域细分技术复杂,凯莱英的竞争壁垒还有待提高。

4、企业文化

最后,关于企业文化也是非常重要的一点,它关系着企业的发展基因,甚至决定着发展空间、商业模式和护城河。

企业文化的判断标准有多个层面,包括企业价值观、管理层、治理结构等。

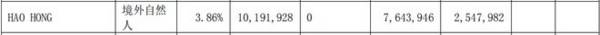

而我对凯莱英其实了解不多,其实控人、董事长HAO HONG先生同样是美国国籍,我们就从控股股东持股变动、股权激励角度侧面来感受一下凯莱英的企业文化。

近几年,无论是控股股东ASYMCHEM LABORATORIES, INCORPORATED(境外法人)还是实控人HAO HONG先生,他们的持股比例都在下滑,2016年上市那年,控股股东和实控人的持股比例分别为42.64%、4.52%,到了2022年二季度末,控股股东持股比例已减少了近10%,实控人持股比例则减少了不到1%。

未来他们会在何时减持呢?减持的原因又是什么?我们不得而知。

其次是凯莱英的股权激励情况。一般来说,股权激励对于公司是好的,有利于将公司发展和员工进行绑定,但从凯莱英的股权激励来看,最近的一期股权激励是在2021年9月,那时候因为股价正处于高点,认购价格高达185元,放在现在反而不是一种激励而是发“套”了。

而且截至2021年底,企业员工合计人数7100多人,2021年股权激励授予人数仅有260人,并不算多。

所以以有限的考虑,我认为凯莱英的企业文化可能还有待考量。

三、总结一下

总的来看,基于凯莱英的业绩表现和股价走势,我们在炒股和投资层面做了区分,如果是炒股的心态我们就要考虑预期,如果是投资层面,我们就要判断它有没有确定性。

从预期来看,我们认为凯莱英的增长透支了成长性,未来增长或具有较大不确定性,所以现在的估值是失真的。至于什么价格才算便宜并不太好预测,在新的预期出来之前(比如说新冠订单是否继续爆量),股价上涨需要一定时间,现在这个行情下,大家仁者见仁智者见智吧;

从确定性来看,我们从判断企业是否优秀的四个维度去看,凯莱英整体可圈可点,虽然有一定成长潜力,但不确定性因素也比较大。