KDJ指标,是普通不能再普通的指标,但是战法确是战法中的战法!当然,很多股民都在KDJ指标上栽过跟头,对不对?!反思过没有,为什么会这样?是因为没有深入挖掘,这就好比考大学,为什么有的人能考上清华北大,而有的人却不能,为什么?!就是因为课本没有读透!宝刀宝剑只有在会用的人手里才能释放出锋芒!所以,KDJ要读懂读透才可以披荆斩棘、才可以掘金挖宝。那今天就要让读透KDJ,并且会把我研究了很多年的KDJ的绝密战法,可以在股市纵横驰骋!

为了能够可以深刻理解我的KDJ绝密战法,还是要先了解下KDJ指标的基本的东西,毕竟万丈高楼平地起嘛

一、什么是KDJ呢!?

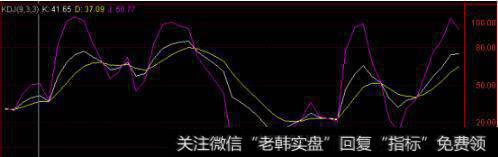

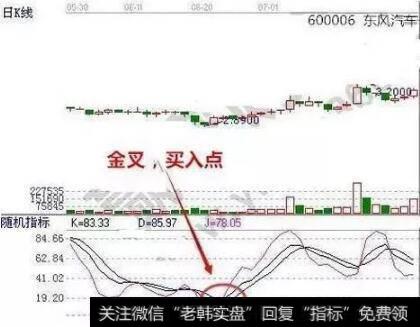

KDJ又被称为随机指标,“随机,随机,就是随机应变的意思”,这个KDJ就是跟随股价随机应变的指标。那在设计过程中主要是研究最高价、最低价和收盘价之间的关系,同时也融合了动量观念、强弱指标和移动平均线的一些优点。因此,能够比较迅速、快捷、直观地研判行情,被广泛用于股市的中短期趋势分析,是期货和股票市场上最常用的技术分析工具。KDJ指标在图表上共有三根线,K线、D线和J线。随机指标在计算中考虑了计算周期内的最高价、最低价,兼顾了股价波动中的随机振幅,因而人们认为KDJ指标更真实地反映股价的波动,其提示作用非常的明显,我就称它为股价波动幅度的放大镜!。大家看下图,这就是KDJ指标图

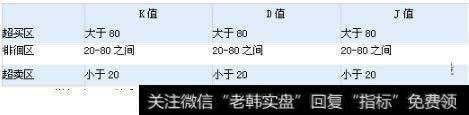

根据KDJ的取值,可将其划分为几个区域,即超买区、超卖区和徘徊区。你也许会问,什么是超买超卖?“超买”通俗的讲就是市场里买的太多,很难有更多的人继续买入,那么股价就面临回调的压力;反之,“超卖”就是卖的太多,已经卖无可卖,那么股价很可能就会走出弹升行情。按一般划分标准,K、D、J这三值在20以下为超卖区,是买入信号;K、D、J这三值在80以上为超买区,是卖出信号;K、D、J这三值在20-80之间为徘徊区,要多多观望。

KDJ指标中,K值和D值的取值范围都是0-100,而J值的取值范围可以超过100和低于0。一般而言,当K、D、J三值在50附近时,表示多空双方力量均衡;当K、D、J三值都大于50时,表示多方力量占优;当K、D、J三值都小于50时,表示空方力量占优。

二、KDJ把握买卖点技巧

1、KDJ日线金叉,周线KDJ向上,月线KDJ向下--反弹行情,少量参与。如果选定的目标股日线KDJ指标金叉,周线KDJ的运行方向朝上,而月线KDJ的运行方向朝下,则可能是反弹行情,可用少量资金参与。

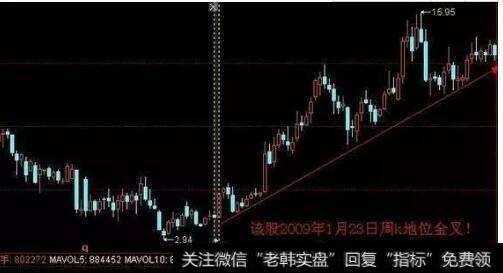

2、KDJ日、周、月线低位金叉--低位启动,坚决买进。如果选定的目标股日线KDJ指标的D值小于20,KDJ形成低位金叉,而此时周线KDJ的J值在20以下向上金叉KD值,或在强势区向上运动;同时月线KDJ也在低中位运行,且方向朝上,可坚决买进。如果一只股票要产生较大的行情,必须满足周、月线指标的KDJ方向朝上,绝对没有例外!

三、KDJ实战运用

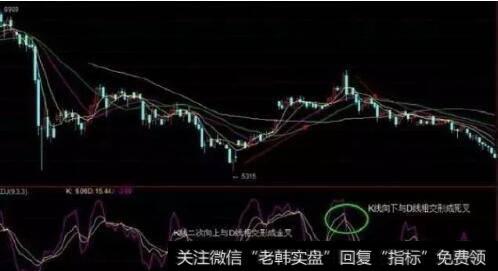

1、K线由下向上穿过D线,为金叉,通常为买入信号。

当K线和D线在20以下金叉,短期买入的信号比较准确。如果K值处于50以下,由下往上接连2次上穿D值,形成右底比左底高的“w底”形态时,后市股价可能会有相当的涨幅。

如【下图】所示:

J值、K值同时从下往上穿过D值。分两种情况:股价经过长期下跌,

第一:KDJ值处于50 以下(超卖区间)形成金叉,这种金叉形成后后续股价的空间大点,持股的时间长点,如果别的指标配合良好的话,应该是底部建仓机会。

第二:KDJ值处于50附近(观望区间)形成金叉,这种金叉一般出现在上涨中途的调整结束阶段,可以加码或持股待涨。

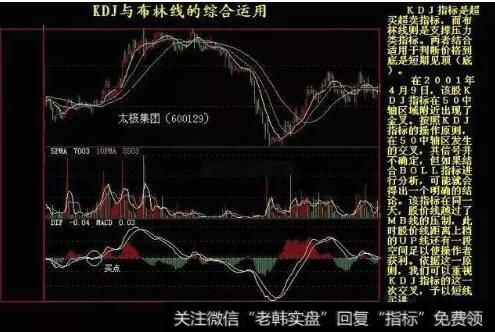

KDJ指标是超买超卖指标,而布林线则是支撑压力类指标。两者结合在一起的好处是:可以使KDJ指标的信号更为精准,同时,由于价格日K线指标体系中的布林线指标,往往反映的是价格的中期运行趋势,因此利用这两个指标来判定价格到底是短期波动,还是中期波动具有一定作用,尤其适用于判断价格到底是短期见顶(底),还是进入了中期上涨(下跌),具有比较好的效果。

我们知道,布林线中的上轨有压力作用,中轨和下轨有支撑(压力)作用,因此当价格下跌到布林线中轨或者下档时,可以不理会KDJ指标所发出的信号而采取操作。当然,如果KDJ指标也走到了低位,那么应视作短期趋势与中期趋势相互验证的结果,而采取更为积极的操作策略。

但要注意的是,当价格下跌到布林线下轨时,即使受到支撑而出现回稳,KDJ指标也同步上升,可趋势转向的信号已经发出,所以至多只能抢一次反弹。而当KDJ指标走上80高位时,采取卖出行动就较为稳妥,因为当股价跌破布林线中轨后将引发布林线开口变窄,此时要修复指标至少需要进行较长时间的盘整,所以说无论从防范下跌风险,还是从考虑持有的机会成本来看,都不宜继续持有。

最后,总结一下综合运用KDJ指标和布林线指标的原则:即以布林线为主,对价格走势进行中线判断,以KDJ指标为辅,对价格进行短期走势的判断,KDJ指标发出的买卖信号需要用布林线来验证配合,如果二者均发出同一指令,则买卖准确率较高。

四、KDJ的优缺点

KDJ指标优点是:指标非常敏感,适合短线操作,在常态情况下,具有较高的准确度。

KDJ指标缺点是:指标过于敏感,常过早的发出买入和卖出信号,在极强的市场上和极弱的市场上会出现指标钝化,使投资者无所适从,买入和卖出过早,造成操作失误。

五、最后,笔者再跟大家分享几句KDJ值应用口诀:

J值100逐步卖,卖了涨了继续卖;J值近负逐步买,买了跌了继续买。

J值100可以买,买了就要准备卖;J值为零可以卖,有了差价及时买。

J值100超五日,卖了还涨不追回;J值为负超五日,买了再跌可补仓。

J值100莫兴奋,乐极生悲教训深;J值为负莫恐慌,卖出即涨后悔多。

J值为负买入后,强势看100,弱势看50,结合能量判断趋势很重要。

KD值60以上需防范,80以上风险大,一旦出现KD线死叉马上卖。

KD死叉下行途中现金叉,短线机会可介入,一旦死叉迅速卖。

KDJ值均近负,反弹行情即来临; KDJ金叉,碎步小阳能量放,上升趋势即行成,现价买入莫迟疑。

股票创新低,KD线(背离)现金叉,大胆买入需果断。观察KDJ,机会总是留给有准备的人的。

尊重KDJ,实盘操作不要思前顾后,该买就买,该出就出。

实践KDJ,积累经验,失败了反思之后不忘前车之鉴。

成功就在KDJ,其实做股票很简单,无穷乐趣就在你手下。

股市绝非赌博靠运气,大家要不断总结学习,好的心态面对股市,只有深刻的了解市场,理解股市的规律,才可以长期生存。使用指标是一个重要的操作手段,如果是能够接受市场考验的指标,自己反复验证后运用到实战中。识别主力资金流向,不再一买就跌一卖就涨,解决选股、买卖点和被套问题,并且清晰识别庄家操盘动向,希望大家可以形成自己的一套交易系统。