在市盈率把利润指标与当期市场估值进行比较时,作为静态估值倍数的市净率则会进一步打开人们的视界。这个比率着力表现溢价——市场支付给净资产(如公司面值或每股净资产)的溢价。乍看,对一家企业的支付额超过J其资产减负债的价值,似乎不合理。

不过,由于股票市场酒常假设企业是处在正常的经营状况,而非坠入螺旋下降的通道,所以,有些企业股票是以高十面值的溢价交易,而其他的则由于未来前景之故,只能以面值的折扣价进行交易。

市净率的计算方法与市盈率的类似:

市净率=市介总值/股东权益=股价/每股面值

如果一只股票的交易价格低于其面值(市净率小丁1),那么,理论上,就应该出手把整个公司收购了,然后,再以面值清算掉。这样,买家就可以在无风验的情况下赚钱。不过,在现实中,仅仅是企业的部分估值低于面值,而且,通常不是所有的资产都能按照资产负债表所述价格出售。股票低于面值的原因可能是持续的亏损(即市场在价格上计入了股东权益的减值部分),或资产负债表上有令人质疑的或高计的资产,或就是盈利能力不足。

假设上述例子的企业A和企业Z是以1亿美元的面值起步,而且,分别按照20%和5%的年增长率,增加各自企业的面值(因此,初始的净资产收益率达到了20%和5%)。公司A的面值在4年后会翻倍,而公司Z则需要15年时间翻香。理智的投资者和有效的市场都会把这些情况融入价格中,给子公司A的估值要高于公司z。

在这层意义上,一家公司的估值益价也可以解读为经济商誉。为了弄清楚这个商誓,想象一下可口可乐公司的情况。为了复制2012年年底可口可乐的资产,需要861亿美元。有了这笔钱,可以建造同样的工厂、基础设施,可以购人同样的存货。有了这个基础,至少理论上可以创造出同样的收入。

不过,在过去的100年间,可口可乐公司利用独特的市场战略,把可口可乐饮料作为一个充满活力的消费产品,已经沁入到消费者的心智。可口可乐的整个溢价几乎都得益于这种成功的市场推广。我们可以像拷贝资产负债表那样,一一地拷贝可口可乐集团,但在这样做的时候,携有正能量的经济商誉(它的全球知名品牌)还没有涉及。

无品牌产品最多可获得一个平均收益率,而可口可乐公司获得的已投资本收益率可以超过30%!在全球的餐厅和超市,可口可乐都是不可或缺的,否则,就会带来销售额的流失。同时,可口可乐可以在不用担心流失客户的情况下,根据通货膨胀来调节价格。这揭示了为什么可口可乐公司可以依据其面值的信数来估值。它的净资产收益率就是这种力量的表现。

不过,从中期看,股票交易价格处在面值或面值以下,也是有可能的。如果一家公司连它的权益成本都收不回来,那么,只要公司的前景保持不变,低于面值的估值是合情合理的。

这种情形可以通过债券市场的类比来说明:一只无风险债券(息票率低于市场盛行的利率)的交易价会低于它的面值。不过,如果息票率高于利率,市场投资者就应该愿意支付高于面值的溢价。若当期市场利率为5%,面债券息票率为10%,那么,它的交易价应该比面值高不少;此时,若是息票率为2%的可比附息债券,那么,其交易价格应该在100以下。

把这个概念转移到股票市场:那些净资产收益率(即息票率)高于净资产成本(即市场利率)的企业,它们股票的交易价格要高于其面值(即债券面值)。无法挣回净资产成本的那些企业,最后的估值会低于其面值。

这种所需收益率和现实收益率之间的联系,可以在债市和股市上观察到。同时,它还可以在下述推导中得出:当企业挣的钱正好等于其净资产成本时,企业的估值正好是它的面值(P/B=1)。类似地,在息票率等于主要的市场利率时,债券按其面值交易。

高盈利企业的交易价就应该有一个溢价,因为它们提升面值的速度要快于无盈利的企业。如果净资产收益率明显高于(低于)净资产成本,那么,企业的交易价就会在面值以上(以下)。这个上下逻辑说明市净率是一个适合于估值目的的比率。

建立在这样一种观察之上,在第8章,我们将把一家公司的合理市净率作为净资产收益率和净资产成本的函数进行探讨。上述阐释的逻辑将会再次温故。

市净率的分布:标普500成分股

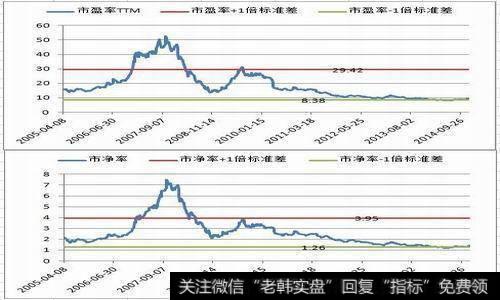

图揭示了2013年年底标普500成分股的市净率分布。1.5~2的数值区域涵盖了多数企业,而很明显的是,大多数(约75%)的市净率都是处在1~5。它们市净率的中值是2.9。在这个语境里,看看净资产收益率的分布也有裨益(已经在第2章讨论过)。

年轻企业的高估值可以用高增长和赶超效应来解读,而可口可乐股票2000年的估值只能用过度预期来解释。此时,以60美元价格购买了该股票的投资者,在随后的12年里只能得到很平庸的收益率。

有一个重要的点要记住:优秀企业的股票估值常常处在相对的高位,很明显,成功的投资取决于购买价格。

泡沫破灭后的年份表现出的发展态势则相反。在净资产收益率持续地提升到30%以上时,而市净率却是进一步下降。这种市净率和净资产收益率之间缺乏关联性的现象,给我们引出了一个结论:这只股票的估值有问题(不过,未必是低估)。

在可口可乐这个例子里,1999~2010年的相关性是-0.38——这是一个非常奇怪的值,竟然是负的!这家公司越赚钱,它的估值就越便宜!

那么,可口可乐股票在什么价位上值得买呢?

数据分析显示,至少在2010年年底,可口可乐股票是以一个历史新低的5.1的市净率进行交易的。那么,这个估值到底是便宜了,还是贵了——将在第8章讨论这个问题。届时,还会重新温故上面的案例。