2018年3月23日,科技部火炬中心联合多家机构公布了2017年独角兽企业名单,包括蚂蚁金服、滴滴、小米等164家企业入围,总估值达6284亿美元。而2016年这一数字为131家、总估值4876亿美元。

此前两会期间,中国证监会亦对“新经济”公司表现出前所未有的欢迎态度,会同沪深交易所,密集调研了BATJ(百度、阿里巴巴、腾讯和京东)以及相关的科技互联网企业,向它们伸出A股“上市”的橄榄枝。

不少投行、律所都在摩拳擦掌,等着争抢回归A股上市的独角兽公司。“有些券商甚至给所有团队领导下发任务,规定至少拜访几家以上的独角兽公司董事长或者创始人。”一家投行内部人士透露。

A股之所以错失了这些“独角兽”(已经上市的BATJ),主要原因在于规则的改变落后于市场变化,目前阻碍这些公司A股上市的原因主要有三点:一是“连续3年净利润超过3000万”的门槛对于这些新经济公司来说难以达到,很多新经济公司在前期需要研发和市场投入,初期盈利能力较差。

二是A股对外资持股比例有限制,而海外基金的投资是新经济公司的重要募资来源,例如腾讯和阿里未上市前的第一大股东都是外资。另外很多“独角兽”公司为了赴美上市都采取了VIE(Variable Interest Entity)架构,VIE即是境内运营实体拥有实际的经济利益,而运营实体的实际控制人在境外注册并成立上市主体,然后通过股权质押协议、业务经营协议、利润转移协议等一系列合同来控制运营实体,实现收入和利润从境内到境外的转移以及会计报表的合并。若想在国内上市,则必须拆除VIE架构,以此满足A股上市条件和消除股权纠纷的隐患,避免国内上市的政策风险。

三是不认可公司“同股不同权”的设定,由于监管机构需要考虑保护中小投资利益,所以对于是否放开这一点一直存在争论。由于新经济公司处于快速发展和变动的科技行业,大量公司采取同股不同权的股权结构。不过最近港交所正做出改革,当年阿里就是因为港交所对同股不同权制度的不放开,而最终选择在美国纽交所上市。

为了把握住新经济的发展机会,吸引优质科技互联网公司回归A股,证监会可能考虑用发行CDR(China Depositary Receipt中国存托凭证)的形式。据报道,CDR名单的公司估值在1000亿人民币以上,第一批企业分别为百度、京东、阿里、腾讯、携程、微博、网易、舜宇光学8家,他们在海外市场的总市值在8万亿人民币左右。

什么是CDR?

DR是存托凭证的英文简称,是指在一国证券市场上流通的、代表外国公司股票的可转让凭证。它最早是1927年的美国存托凭证(AmericanDepositary Receipt),当时英国法律禁止英国企业在海外上市,英国企业为了在海外募集资本,发明了这一金融创新工具。

其运作方法是:外国公司把股票存入美国一家商业银行的海外分行(它被称为托管银行,譬如美国银行在英国的分行),美国的这家商业银行(称作预托银行)就以外国公司在其海外分行存入的股票(基础证券)为基础,在美国本土发行代表这一公司股票的可转让凭证(ADR)。ADR在美国以美元标价,发行ADR的外国公司所有的信息披露都同时以英文在美国发布,它的股利由在美国的预托银行负责收取并发放给美国投资者,这样借助ADR外国公司就可以在美国募集资本,美国投资者也可以像买卖本国的股票一样买卖外国的股票。

对于中国来说,上一轮探讨发行CDR的热潮是2002年前后,当时诸多海外上市的红筹股公司,例如中国移动、中国联通、联想集团等公司,均表示有意以CDR形式在中国大陆上市。但是由于当时A股市场持续低迷,以及发行CDR的技术障碍,这项产品最终没有登录市场。

当时发行的技术限制主要有两点,西南财经大学金融学院教授傅高勋在论文中认为,一是由于DR制度的核心在于基础证券和预托证券之间的互换,而互换的前提是货币自由兑换,而当时中国的金融制度显然无法完成,那么如果发行CDR会呈现两个市场、两个价格/市盈率,CDR会沦为一个炒作投机工具和强势集团的套利工具。

二是从监管角度来看,由于CDR是二级上市,一级上市还在香港,这样在CDR机制下监管主体在外国上市而相关上市公司的业务在内地(官方的设计思路是不允许募集资金外流,只能重新投放在内地业务或在内地采购),结果会使得外国监管当局由于业务在内地而难以监管。同时,内地监管当局会因公司的在外国注册,无法跨越法律和技术上的困难,从而出现监管真空。

如今,以上问题依然在某种程度上存在,还需要监管层设计出更合适的应对措施。但如果想完成吸引独角兽回A,发行CDR可能是最合适的办法。因为CDR的天然优势在于,它并不是传统IPO的概念,而是一个证券品种,它绕开了以前独角兽在A股上市的《证券法》和《公司法》之限制。

因为这些新经济公司很多是VIE架构,也普遍存在AB股安排(同股不同权),有的甚至一直未能盈利,发行CDR均可绕开这些障碍。

CDR发行的可能情形

CDR的发行势必会对A股既有市场格局造成重大影响。莫尼塔智库分析,首批8家入围CDR名单的企业,在海外市场的总市值在8万亿人民币左右,若其中有5%可以转换成CDR进入国内市场,那CDR市值预计在4000亿元人民币。国内公募基金和私募基金用于证券投资的净值大约在4万亿人民币左右,可见市场上有10%左右的基金持仓可能会有所变动。

从发行端来看,企业可能会发行新股覆盖卖给内地投资者的CDR,但这会稀释境外股东的股权,这需要公司董事会和股东大会的同意。另一种办法是企业选择用库存股票和境外回购股票来发行CDR,这可能导致境外股票的股价上涨。

但由于中国存在资本管制,所以CDR不太可能与基础证券非常通畅的兑换。对于CDR与基础证券的关系,可能被设计为一个比较独立的市场,甚至被设定为“不可转换”,这将切断境内外套利的投机空间,但也在一定程度上损伤了CDR的流动性。

很明显,A股给科技互联网公司的市盈率普遍高于美股市场,这种转换存在巨大的套利机会。因此,如果允许两者相互流通的话,将会使得大量境外普通股转换成CDR,大量人民币流向境外公司.也会给内地企业融资造成很大压力。

缺点就是损伤了CDR的流动性,因为如果发行的CDR数量不够多,市场会出现供少于求的情况,如果可兑换,那么经纪商可以在外国二级市场上收购流通的普通股转换成CDR。监管层需要权衡利弊。

另一个层面是对募集资金设限,比如限制CDR募集来资金的汇出比例,甚至只能用于内地市场,不得转往境外。这一点对于大多数科技互联网公司来说都不存在问题,因为它们的业务大多在国内,这笔资金正好可用于收购国内的资产或运营,还无需面对以前的汇率波动问题。

据摩根士丹利发布的报告,中国监管层可能会稳步放行中国存托凭证(CDR),以避免不必要的市场波动,今年年底前最有可能的情形是发行两支或三支CDR,近期收紧新股发行或旨在为CDR留出更多资金。预计CDR发行带来的资金需求在330亿-650亿美元,占A股总市值的0.4%-0.7%,A股自由流通市值的0.9%-1.9%。

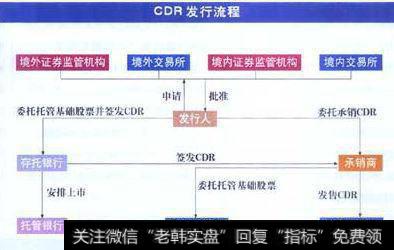

莫尼塔智库亦认为监管层对于这样的改革创新一定会采用渐进的方式,对于首批发行的CDR可能会采用类似一级ADR的OTC市场交易制度,同时会成立几家可以进行CDR交易的封闭基金让一般投资者也能收获这些优质企业所带来的红利。而对于存托管机构,国内由于银行业务与证券业务的分业经营,银行缺乏证券业务相关经验,而券商中仅有国泰君安证券一家获得过国家外汇管理局批准可以进行即期结售汇业务。所以莫尼塔认为在CDR发行流程中,海外上市公司会委托国内银行在海外的分支机构对公司基础股票在海外进行存托和托管。国内承销商则会选择委托国内券商发行或者注销CDR。

“推出CDR需要制订具体的行政规章,而这些行政规章跟我国上位法的衔接目前还有些问题。”康达律师事务所合伙人娄爱东说。

一位接近监管层的券商人士说,CDR规则正在制定,最早可能于6月出台。阿里对发行CDR非常积极,但一开始发行量估计不会太大。中国投资者对科技互联网企业给出的估值可能明显高于外国投资者。