这本书中的绝大多数方法首先要进行强劲的市场趋势的识别。本章我们将要介绍识别趋势的方法。

什么是趋势?

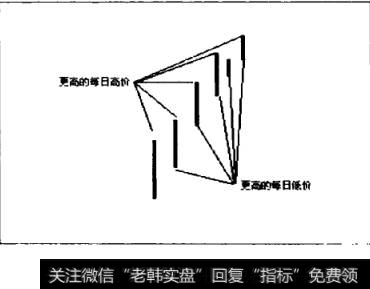

非常简单,上涨趋势就是指在一段交易时间内价格不断创出新高。如果一只股票一个月前每股价格50美元,而现在每股价格涨到100美元,那么很明显这是一种上涨趋势。我们来看竹线图,图3.1,每天的最高价在不断上涨,每天的最低价也在不断上涨。

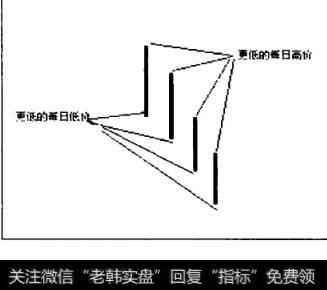

下跌趋势简单说指经过一段时间股价不断创出新低。如果一只股票一个月前每股100美元,而现在价只有50美元,那么很明显这只股票处在下跌趋势。我们看一下竹线图,图3.2,每天的最高价在不断下跌,每天的最低价也在不断下跌。

趋势的衡量

ADX(趋势平均值指标)

ADX指标由威尔斯·威尔德先生所创,它用来反映市场趋势的变动强度,而不是方间。指标值越高,表明市场趋势越强劲,而不管趋势方向是向上还是向下。市场趋势方向由ADX指标的两个组成部分识别:正方向运动指标(+DMI)和负方向运动指标(-DMI)。一般而言,当ADX指标值大于等于30,并且+DM1>-DMI时,意味着强劲的上涨趋势。图3.3为维尔软件公司的日线图,注意到一点(a)ADX指标大于30并且+DMI在-DMI之上,这意味着该公司股票正在形成上涨趋势。

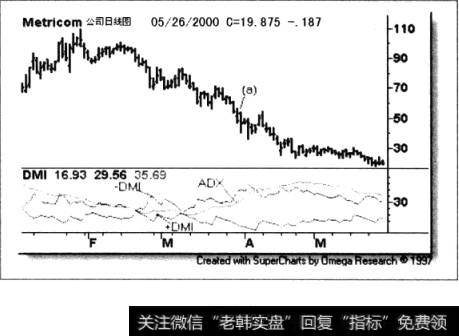

相反的,当ADX指标值大于30,且-DMI>+DMI时,则意味着强劲的下跌趋势。图3.4为Metricom公司的日线图,注意到一点(a)ADX指标值大于30并且-DMI>+DMI,这意味着该公司股票正在形成下跌趋势。

关于ADX指标和DMI指标的计算方法将在附录中详细说明。对于这本书,你只要知道当ADX>=30并且+DMI>-DMI时,表示上涨趋势;当ADX>=30并且一DMI>+DMI时,表示下跌趋势就足够了。

形成对趋势敏锐的鉴定能力

许多人沉迷于找到精确的公式来衡量趋势。他们忙于寻找精确的测量方法。

例如,他们不敢去交易因为ADX指标值小于X,或者RS指标值没有超过Y。就像大多数交易一样,事实上并不存在精确的测量趋势方法。

这并不意味着像ADX这样的趋势指标没有用武之地。这些标准指标在用电脑浏览上千只股票时非常有用。此外,对于那些交易新手来说,这些指标可以帮助他们减少盲目的猜测。

那么趋势如何衡量?幸运的是决定趋势的因素并不复杂。不需要很丰富的经验,你可以发现通过简单的“观察”图表就可以得到很好的趋势建议,这比任何精确的计算方法都要有效。

趋势标识符

有很多确定的信号可以表示一个趋势市场即将形成。我把这些信号称为“趋势标识符”。只需稍加练习,你就可以快速浏览图表,认清这些模式,并且下意识地判别出市场趋势强弱与否。

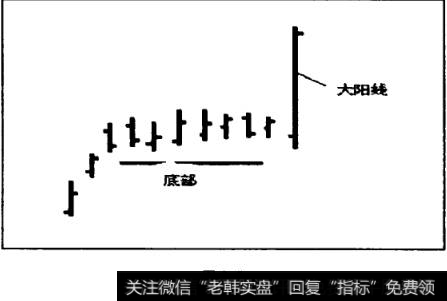

底部突破——底部突破是指市场经过横盘整理后,一根长阳线将股价推高。当一只股票横向盘整时,说明多空双方对此价格达成一致。当股价突破这一价格时,多头已经控制了局面,很有可能形成上涨趋势,如图3.5所示。

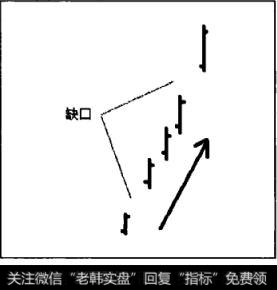

趋势方向中的缺口一一缺口是指当一只股票当日开盘价高于上一交易日的最高价(跳空高开)或者开盘价低于上一交易日的最低价(跳空低开)。当股票在上涨趋势中出现跳空缺口,意味着多头对该股强烈的需求,他们在开盘前的买盘价中进行激烈的争夺。注意到下面这个图表,出现缺口的竹线图的最低价仍然高于上一交易日竹线图的最高价。这是一种更加强劲的上涨,如图3.6所示。

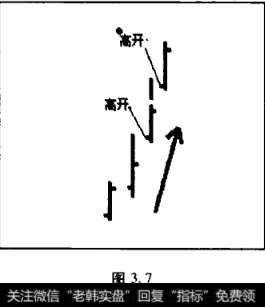

趋势方向中的高开——高开是指当股票的当日开盘价高于上一交易日的收盘价,但低于上一交易日的最高价。尽管高开不如缺口更加强劲,但其在趋势中仍然表现出对股票的需求,如图3.7所示。

新高——如果一只股票处于上涨趋势中,它必须不断创出新高。一只股票在两个月内(大约43个交易日)不断创出新高是比较好用的经验法则。

新低_如果一只股票处于下跌趋势中,它必须不断创出新低。一只股票在两个月内(大约43个交易日)不断创出新低是比较好用的经验法则。

涨幅——在特定时间内一-只股票上涨或者下跌了多少。例如,一只股票在一个月内从50美元上涨到100美元,上涨了100%。显然,在上涨趋势中并不是数学博士决定股票的涨跌方式,如图3.8所示。

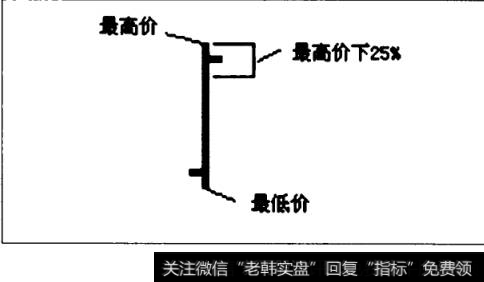

强收盘——当一只股票收盘价在当天最高价下25%的范围内,那么表明交易者愿意持仓过夜。这意味着对股票的需求较大。如果这样的情况经常出现,则表明上涨趋势更为强劲,如图3.8所示。

趋势方向中的长阳线(突破)——股票一个交易日的涨幅超过近五个交易日(或者更多)的涨幅,如图3.9所示。

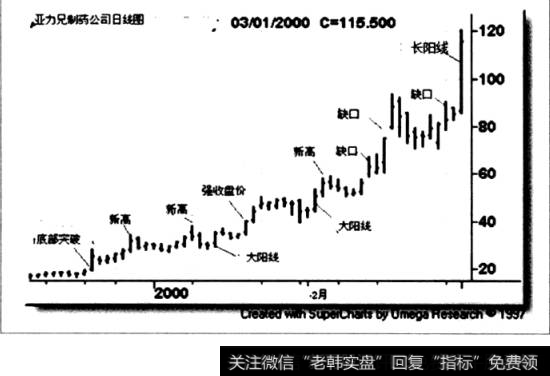

下面的例子说明了在90天的周期内,股票呈现出多种趋势的标识符号。趋势可以通过初期的底部突破认定。接下来股票显示出强劲的上涨趋势特征。

亚力兄制药公司(ALXN)在10周内上涨了700%。在这10周内,该股从底部突破,在2个月内创出新高,出现了强收盘、跳空缺口和长阳线,表现出强烈的,上涨趋势,如图3.10所示。

移动平均线

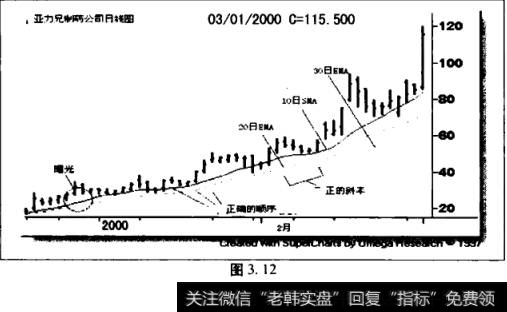

在判别趋势时移动平均线也是非常有用的。我偏好使用10日简单移动平均线(SMA),20日指数移动平均线(EMA)和30日指数移动平均线。10日简单移动平均线可以准确展现出股价近2周(10个交易日)的平均表现。20和30日指数移动平均线可以分别给出近1个月和近6周股价表现的大体情况。我喜欢在较长的交易时间内使用指数平均,因为指数平均具有前瞻性并且可以快速的跟踪价格。移动平均线的特征可以帮我判别趋势,这些特征包括:斜率,曙光,正确的顺序。

斜率

非常简单,斜率是移动平均线所指示的趋势方向。正的斜率意味着上涨趋势,负的斜率意味着下跌趋势,较半坦的斜率意味着横盘整理。

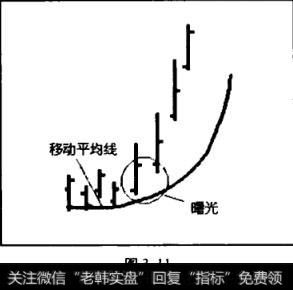

曙光

1996年12月,我在《股票与商品》杂志中提出了2/20指数移动平移线突破方法。这套方法的实质是寻找高于移动平均线的两个或者两个以上低点买进。在这个方法体系提出后,很快就有几个交易者联系到我洵问如何应用并且修改体系以便满足他们的需求。其中一名叫乔伊·索罗的交易者将高于移动平均线的当日竹线图最低价称为“曙光”,因为你可以在日线的低点(或者下跌趋势中的高点)和移动平均线之间看到“曙光”。多次出现“曙光”意味着趋势调整到位并且开始加速上扬,如图3.11所示。

正确的顺序

在上涨趋势中,移动快速(日期较短的)的平均线与移动较慢(日期较长的)的平均线相比,更靠近股价一些。因此,当我们使用10日简单移动平均线,20日和30日指数移动平均线时,10日SMA在20日EMA和30日EMA之上,并且20日EMA在30日EMA之上。

如前所述,注意到亚力兄制药公司的移动平均线。在强劲的上涨趋势中,出现了曙光,并且移动平均线呈正确顺序排列,斜率也是正的,如图3.12所示。

趋势应该是明显的

虽然我们花了一大段来描述趋势,但事实上并不复杂。因此,不要过于追究细节问题。事实上,如果你家里有小孩子,那么问问他/她对图表的走势方向是怎么想的。如果你没有小孩,那么自己思考一下,“对于一个6岁的孩子来说,股票的走势方向他会怎么想?”最后,请记住市场行情中只有30%的时间内会形成趋势。在这30%的时间内进行交易并且要忽视剩余70%的时间。这将使你更加确信在正确的市场中进行交易。

问题与解答

问:你建议在判别市场趋势时多读一些其他书籍吗?

答:是的。马克.鲍彻对早期无法控制的市场做了大量的鉴定性研究。他将市场趋势组成划分为若干标识符,例如缺口、高开、突破。他将这一研究结果发表在《对冲基金的优势》一书中。

问:当提到判别趋势时,是否有一-些硬性规定的法则?

答:不是的。如果竹线图的右边高于左边,那么就是上涨趋势。如果右边低于左边,那么就是下跌趋势。说实话,这很明显。

问:你在股票市场中应用10日简单移动平均线和20日、30日指数移动平均线。你在其他市场中也应用这些指标吗?

答:是的。对于指数——例如像纳斯达克或者标准普尔,我喜欢绘制出50日和200日简单移动平均线,因为对于机构来说这样更直观。

问:简单移动平均线比指数移动平均线更好用吗?或者后者比前者更好用?

答:我认为两者各有所长。在短期内,我喜欢用简单移动平均线,比如10日或者更短。因为它能更好的反映出平均价格。在长期内,我更喜欢用指数移动平均线,因为它们能给我带来更长时期平均价格的直觉,除了具有前瞻性,它们还能更快的跟踪现价。