什么是行为公司金融理论的心理学基础?

支撑行为公司金融理论的心理学理论主要包括以下几个方面。

1.认知偏差。“认知偏差”是指人们在认知过程中,由于受到心理因素的干扰,偏离理性认知的状态。具体而言,又可以细分为以下几种:

(1)典型示范偏差。是指人们在对不确定性事件进行判断时,仅以事件发生时所伴随的部分现象(或典型现象)对所发生的事件进行预测。由前所述,理性的认知原则应当遵循贝叶斯规则。而“典型示范偏差”则表明人们在估计后验概率时,过多重视条件概率,而忽视了先验概率。

(2)小数定律偏差。是指人们在认知过程中,将小样本中某事件的概率分布等同于总体分布。其实质也是忽略了先验概率,导致对事件概率的错误判断。

(3)保守主义偏差。是指在新的信息出现时,人们不愿意理性地更改他们固有的观念和信念。其实质则是人们过分重视了先验概率,而忽略了条件概率。“保守主义偏差”有两种主要表现:其一是“固执偏差”,即人们在对不确定事件进行判断时,会过多地“抛锚”于预期值上,不太愿意根据新的信息对其进行修正;其二是“偏执偏差”,即决策者不仅不根据新信息修正预期值,反而将新信息误解为对其预期值的进一步证明。

(4)参照系偏差。是指人们会使用特定的参照系对不确定事件进行判断,由此会产生决策上的偏差。“参照系偏差”有三种主要表现:其一是“赌场钱效应”,即人们会将博弈中赢得的钱另立为“独立账目”,与其它财富相区别。其二是“出售效应”,即当投资者手中持有的股票贬值时,投资者会惜售,不愿意实现亏损的心理。其三是“狭隘参照系效应”,即人们进行内心的“心理会计”时,总会以第一层次为基础,而不将其它财富考虑进来。这种将参照系压缩的心理趋势加剧了人们“风险厌恶”的投资取向。

2.过分自信与其它心理现象。(1)过分自信。是指人们在决策过程中,总是倾向于过高估计自己的判断力,从而表现出过分的自信。(2)突出经验。是指由于人们收集和处理信息的能力有限,行为人往往只关注能够吸引其注意或唤起其联想的信息,而忽略了其他信息对决策的价值。(3)追求时尚和从众心理。是指人们的偏好会由于相互影响而改变,影响的程度越大,偏好的改变也会越大,从而会对决策产生影响。(4)减少后悔与推卸责任。是指在面临不确定性决策,并在同样的决策结果下,行为人总会倾向于选择后悔值小的方案,而不轻易承担损失责任。

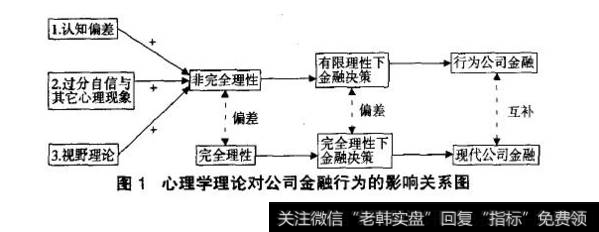

3.视野理论。该理论的要点是:(1)在不确定性条件下,决策者的偏好主要由财富增量而非总量决定;(2)效用函数对正的增量是凹的,而对负的增量则是凸的;这反映了在面临亏损时,行为人不是“风险厌恶”的,而是“风险追逐”的心理现象;(3)行为人决策的预期效用函数不是概率的直接加权,而是将概率转化为一种权重函数,该权重函数与事件发生的概率正相关。 上述心理学理论对公司金融行为的影响关系可以见图1。

行为公司金融的研究进展如何?

在以上心理学理论基础上,行为公司金融理论关注两种非理性(或有限理性)对公司资本配置行为及绩效的影响:其一是资本市场投资者非理性;其二是公司管理者非理性。

(一)管理者理性与投资者非理性的状况

在管理者理性与投资者非理性的假设下,更多的文献围绕着公司股利政策、公司投资行为和公司融资行为三个层次展开探讨。

在股利政策方面,学者们关注的问题主要是,当市场上的投资者处于非理性状态时,管理者如何利用这一非理性,通过调整股利政策,实现公司财务管理的目标。Lintner(1956)最早对美国28家上市公司财务主管的红利政策进行访谈,提出了红利行为模型。他认为,由于稳定支付现金红利的公司会受到投资者的欢迎,因此,理性的管理者会尽可能稳定现金红利的支付水平,而不轻易提高或降低。Shefrin和Statman(1985)从投资者具有减少后悔的心理要求出发,提出了一个解释投资者偏好现金红利的模型。认为管理者支付现金红利正是为了迎合投资者的这种偏好。Baker和Wurgler(2003)提出了红利迎合理论。他们认为,投资者对公司红利政策的偏好会时常发生变化,公司管理者通常会迎合投资者偏好制定红利政策。

在投资行为方面,学者们关注的主要问题是,投资者的非理性是否会影响公司的投资计划和投资规模,以及公司的投资行为是否会引起投资者的非理性反应。Stein(1996)针对非股权依赖性公司考察了非理性投资者对理性管理者投资行为的影响。结论是,非理性的投资者可能影响股票发行时机,但不会影响公司的投资计划。Polk和Saplenza(2001)对公司投资行为的研究发现,当公司的股票价值被投资者盲目乐观的情绪高估时,公司会倾向于比其他公司扩大投资规模。Baker,Stein和Wurgler(2001)研究了股权依赖型公司与非股权依赖型公司其投资行为对股票价格的影响。结果发现,股权依赖性的公司其投资行为对股票价格的影响比非股权依赖型的公司更为敏感。在融资行为方面,学者们主要关注的问题是,在股票市场非理性时,理性管理者可能采取什么样的融资行为。Stein(1996)的研究结果发现,当公司股价被过分高估后,理性管理者应该利用投资者的热情发行更多的股票。相反,当股票价格被过分低估时,管理者应该回购股票。

(二)管理者非理性和投资者理性的状况

近年来,也有很多学者关注在投资者理性的假设前提下,管理者的非理性对并购以及投融资行为的影响。

在并购行为方面,学者们关心的问题是,在并购过程中,并购公司股东财富的损失是否与管理者的非理性出价有关。Roll(1986)假定市场是强有效的,认为正是管理者的非理性促使其支付了过高的价格。这一假说虽然受到了许多学者的质疑,但它还是成为了一种用来解释并购公司财富损失之谜的原因。Baker和Wurgler(2002)研究发现,股权依赖型公司的投资行为对股票价格影响比非股权依赖型公司更为敏感。

在融资行为方面,学者们研究的主要问题是,管理者的非理性是否会扭曲公司的融资行为。Heaton(2002)认为过度乐观和自信的管理者比外部股东更容易高估投资项目的投资收益,低估投资项目的风险,从而更容易认为股票市场低估了公司的内在价值以及股权融资的成本太高。雎2l这一非理性的认识会促使管理者做出非理性的融资行为,比如,以内源融资、债权融资替代成本合理的股权融资。

(三)管理者非理性与投资者非理性的状况

当管理者与投资者都是非理性的时候,二者相互影响的结果,会使公司的金融行为更加偏离理性状态。朱武祥(2003)就指出,股票市场投资者和分析家的过度乐观将导致公司股票价格可能严重背离公司内在价值,同时,还诱导非理性的公司管理者进一步加强过度乐观和自信,更加低估投资风险,高估投资价值,更积极地进行高风险的投资扩张活动,包括兼并收购。Sehultz和Zirman(2O01)的研究就发现,当投资者高估网络股的 价值时,许多网络公司的管理者并不认为自己)公司的股票价格被高估。朱武祥(2003)还认为,公司治理问题比较严重时,非理性的管理者可以利用市场投资者及分析家的非理性,谋求自身利益最大化,从事迎合市场短期积极评价,但有损公司长期健康发展的资本配置行为。由于同时放宽管理者与投资者的理性假设(或假设管理者与投资者都是非理性的)增加了问题分析的复杂度,因此,相比较以上两种情况的研究而言,对这一状态下公司金融行为的研究略显得有些薄弱。