操作提示

股市走势再表明,N个政策底之后必将迎来市场底,每个市场底又都是千载难逢的低吸良机。只要逢低买入熟悉的品种,及时作好组合搭配,正确把握轮动节奏,始终保持良好心态,政策底的受益者就会非你莫属——

2011年第四季度以来,股市在前期大幅下跌的基础上进入到了反复寻底阶段。与此同时,有这样一个现象不能不引起投资者的关注:每当大盘逼近2300点附近时,就会有政策出手进行干预。较典型的有两次:分别是10月24日和11月30日,都是在2300点岌岌可危的情况下,中央汇金投资有限责任公司(以下简称汇金公司)和中国人民银行(以下简称央行)分别采取的增持四大行股票以及下调存款准备金率等救市举措。

尤其是11月30日央行下调存款准备金率。当天晚间,正当股市以大跌收盘,投资者感到极度恐慌之机,央行突然决定,从2011年12月5日起,下调存款准备金率0.5个百分点。由于与之前调整存款准备金率不同,本次调整是在时隔近三年之后首次下调存款准备金率,加上恰逢股市深跌,因而更被不少市场人士理解为这是政策救市的信号,此时的大盘点位也被广泛解读为政策底。

暂且不考虑这种对于政策救市的解读是否正确,2300点这一政策底的判断是否准确,投资者最关心的其实是政策底与市场底之间的关联性究竟如何;面对政策底的若隐若现,在实际投资中该采取怎样的策略,买不买、何时买、买什么;在具体交易中,有哪些需要注意的地方……

纵观上证指数市场走势不难发现,涨幅最大的一波行情无疑是始于2005年6月6日的低点998.23点,终点为2007年10月16日的高点6124.04点,历时两年多、涨幅超过5倍的世纪大牛市。跌幅最深的则是从这一高点,到2008年10月28日的低点1664.93点这一历时一年、跌幅高达72.81%的2008大熊市。

买不买、怎么买?

核心提示:政策底复政策底,底越多离底越近仰望政策底,该如何操作?要回答这一问题,不妨先来看看上证指数10年来“画”的这张K线图(见图6-1):

图6-1上证综指月K线图(2001年6月~2011年11月)

老股民都知道,每当股市深幅调整之后,市场总会出现若干个政策底,最终又会在不知不觉中将市场底呈现在投资者面前。下面就让我们循着2008熊的脚步,一起看看政策底与市场底之间究竟存在怎样的关联性。

实际上,在2008大熊市里出现过多次因政策救市而被市场人士称之为政策底的特殊阶段。其中,多数人公认的政策底至少有两次:

第一次——3278.33点

2008年4月20日,上证指数从高点下来已近腰折,当天再度暴跌3.97%,收于3094.67点。晚间,中国证券监督管理委员会(以下简称中国证监会)紧急公布了《上市公司解除限售存量股份转让指导意见》,

对当时给市场造成极大冲击的“大小非”减持行为进行了规范,希望以此举措减轻市场压力,缓解对市场引起的冲击,恢复市场的信心和人气。然而,市场并不认同,投资者更不领情。面对重大利好,次日股市仅以6.80%的幅度高开后便一路下行,收市时只微涨0.72%。

时隔3天——23日晚间(当时大盘收于3278.33点),股市再出利好:经国务院批准,财政部、国家税务总局决定,从2008年4月24日起,调整证券(股票)交易印花税率,由3%o调整为1%。受利好刺激,24日大盘大幅高开7.98%,收盘大涨9.29%。但股市强势仅仅维持了6天,在短暂触及3786.02点(相对24日开盘涨幅为6.95%)后便一路下行……

第二次——1895.84点

时隔5个月,大盘在失手2000点整数关之后,2008年9月18日再跌1.72%,当天收于1895.84点。晚间,股市再出重大利好:财政部、国务院国有资产监督管理委员会(以下简称国资委)以及汇金公司相继行动:证券交易印花税由双边征收改为单边征收;国资委支持央企控股上市公司回购股份;汇金公司将购入工商银行、中国银行、建设银行三行股票,希望以此举措维护市场稳定。但与以往一样,次日股市在大幅高开8.03%后仅仅坚持了4天便再次掉头向下,并直奔1664.93点而——两次政策救市都未能换来真正的底部,反而在第二次救市一个多月后——10月28日,市场自己跌出了一个重要底部——1664.93点,并由此开始出现了一波历时9个多月、幅度超过一倍的中级反弹行情。

操作策略:股市有自己的运行规律,政策底与市场底之间既没有必然的联系,又有着一定的关联,这就是政策底每出现一次,就会离市场底近一步。投资者操作时,可在政策底出现后适量买入,以免踏空,但不宜采取极端式、一次性买人法,而是应在控制风险、两手准备的基础上,随着政策底出现次数的不断增多逐渐加大建仓力度。

何时买,买多少?

核心提示:不要在弹起时抢,而应在下压时捡。

无论是政策底还是市场底,每两个底之间不仅跌幅不同,而且对个股的杀伤力也不尽相同——离市场底越近,这种杀伤力往往也越大。

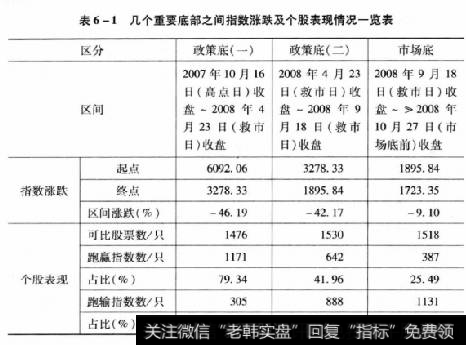

先来看几个重要的底部阶段(见表6-1):

第一阶段:从高点日到第一次政策救市(2007年10月16日~2008年4月23日)。在此期间,上证指数跌46.19%。同期可比的股票有1476只,其中跑赢指数的有1171只,占比高达79.34%;跑输指数的只有305只,占比仅为20.66%。说明此阶段对个股的杀伤力较小。

第二阶段:从第一次政策救市到第二次政策救市(2008年4月23日~9月18日)。在此期间,上证指数跌42.17%。同期可比的股票为1530只,其中跑赢指数的为642只,占比明显减少,只有41.96%;跑输指数的开始增多,为888只,占比增加至58.04%。说明此阶段对个股的杀伤力开始增大。

第三阶段:从第二次政策救市到自发形成市场底前一交易日(2008年9月18日~10月27日)。在此期间,上证指数只跌9.10%。在同期可比的1518只股票中,跑赢指数的只有387只,占比仅为25.49%;而跑输指数的股票开始大面积扩散,总数多达1131只,占比增加至74.51%。不难看出,此阶段对个股的杀伤力最大。

值得一提的是,当指数越接近市场底时,个股的杀伤力以及投资者的恐慌程度越是达到了极点。2008年10月27日——市场底前一交易日,上证指数大跌6.32%,挂牌交易的1490只股票,只有47只上涨,占比仅为3.15%;下跌的股票多达1443只,96.85%的股票出现了不同程度的下跌,而且超过七成的股票跌幅超过6.32%、跑输指数,其中有500只左右的股票同时跌停,市场恐慌气氛由此可见一斑。

表6-1几个重要底部之间指数涨跌及个股表现情况一览表

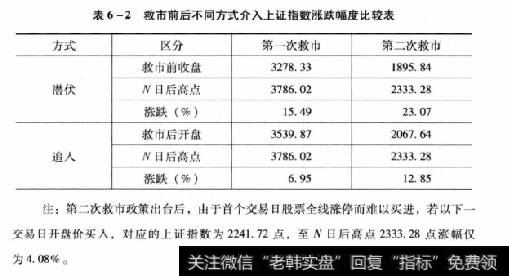

再来看几个具体的介入点位(见表6-2):

表6-2救市前后不同方式介入上证指数涨跌幅度比较表

第一次救市:救市前事先潜伏的投资者自救市前一日收盘起至救市后N日最大收益(对应的指数)达15.49%,机会大、风险小;若以救市后开盘价追入,至救市后N日最大收益(对应的指数)仅为6.95%,机会小、风险大。

第二次救市:情况也类似,事先潜伏的投资者最大收益达23.07%,同样是机会大、风险小;开盘价追入的投资者最大收益只有12.85%,也是机会小、风险大。而且,第二次救市政策出台后,由于首个交易日股票全线涨停而难以买进,若再以下一交易日开盘价买入,最大收益就只有4.08%,机会更小、风险更大。

操作策略:随着救市次数的不断增多,指数的不断调整以及对个股杀伤力的不断加大,投资风险反而得到了更充分的释放。越是在多数人感到恐慌的时候买入股票,实际上越安全。在操作时机和数量的选择上,重点须注意点:一是要按照N次政策底出现的先后顺序,分批买入、先少后多;二是在具体介入时点上,应尽量做到事先潜伏、下压时捡,力避事后追入、弹起时抢;三是当市场出现极度恐慌。个股大面积跌停时,作为长线投资者更应抓住难得的建仓良机,大胆、重仓买入廉价筹码。