本节通过价值回归试算表,将估值摇摆和价值回归具象化。投资者可以根据自己的风险偏好和预期收益率,自行调整和套用其中的参数。

关于价值回归试算表

价值回归试算表并不是什么新的估值方法,它只是众多估值方法的一个补充。价值回归试算表的本意不在于测量这只股票是高估还是低估,而在于投资者估算实现自己的预期投资收益率的概率如何,是不是大概率事件。除此之外,它还可以帮助投资者估计股票的期限,用以指导个人进行资产负债的期限配对。

价值回归试算表更适用于稳定价值型、价值成长型、高速成长型的股票。对于未来前景暗淡正在走下坡路的个股.强周期股和困境反转型个股,它的参考价值不大。

估值锚

估值中枢很难确定,但是我们可以找到-个估值锚来代替。

确定估值锚,有助于投资者克服“ 锚定心理”的影响一盈 利能力不变的情况下,某只股票从40倍PE的估值跌到20倍PE,人们会觉得很便宜;但同样还是这只股票,从5 PE涨到10 PE,人们反而会觉得很贵。估值锚就是可以让投资者参考的一个市盈率。估值锚的确定,没有固定的方法,投资者可以根据自己的风险偏好去设定。估值错的PE越高,则可以筛选出来的价值低估股票也越多,但胜率也同时降低。估值锚以稳定价值型股票作为参考来确定比较合理。一般保持在9 PE至13 PE之间会比较合适。

前面我们提到,稳定价值型也可称作“ 高息债券型”。所以估值锚可以用高息债券收益率的倒数来确定,具体方法如下:

机构户无利息税,而个人投资者也可以在派息前卖出以避税,故债券的收益率不考虑利息税。由于债券投资为固定收益类投资,其投资需求远大于投机需求(少量超高收益的垃圾债除外),因此债券投资的理性程度较高,投资者可以参考交易所的高息债券到期收益率。

可以参考二至三年期限的几只债券: 13陕东岭(124130)、 12远洲控(124038)、13 翔宇债(124273)。 它们的债券评级均在AA级以上,并且带有抵押担保,到期年化收益率位于9.2%至9.6%之间(2015 年3月下旬的价格),其倒数分别为10. 86和10.41。那么10.6倍PE左右可以作为估值中枢的一个参考。

除此之外,还可以用股票整体市场的长期平均ROE的倒数作为估值锚。这个数据不好找,在中登公司的研究报告中会有部分年度、部分指数的样本股平均ROE数据(也可以用指数的历史PE、PB计算出平均ROE)。因为许多指数在选择样本股时会将亏损股票剔除,故一些指数的ROE数据会偏高。

如果觉得麻烦,那么简单地将这个估值锚取值为10即可。

价值回归试算表

利用价值回归的两种力量,可以得到一张很 简单的价值回归试算表。这张表对于稳定价值型和价值成长型股票的适用性更好,高速成长型股票出现偏差的可能性会比较大,这是因为高速成长型企业的业绩不确定性更高。

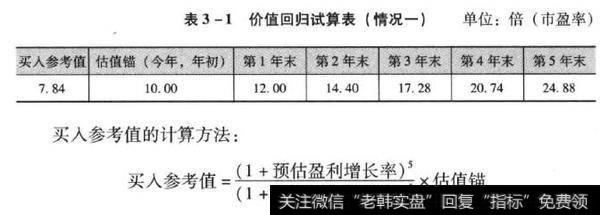

估值锚设为10倍PE,投资预期收益率为26%,预估未来上市公司的盈利平均增长率为20%。

模型构建的时间选择5年,是综合多方面考虑的结果。主要原因有三点:一是越远的未来,不确定性越高,超过5年的业绩预估已经没有意义;二是个股估值持续低于估值中枢的时间,超过s年的概率不大;三是前面的章节提过, 5年内用不到的资金才投入股市。

买入一只股票后,预估最长需要多少时间,才能达到投资者的预期收益率?这个预估的时间,可以算作买入一只股票后最低需要持有的期限,用于资产负债表的期限配对。

假设条件:除非超长期的经济萧条,否则5年之内,价值成长型和高速成长型的市盈率,至少一次上穿估值锚。我们将5年内上穿估值锚定义为大概率事件。由于价值成长型和高速成长型的业绩增长率更高,它们的估值中枢会高于这个估值错,所以达到投资预期的概率更大。

首先,这是一个非常保守的模型。估值越保守,获胜的概率也越大,但可以抓住的机会也越少。其次,并非是说市盈率低于买入参考值,才值得买入。价值回归试算表的本意不在于测量这只股票是高估还是低估,而在于投资者估算实现自己的预期投资收益率的概率如何。在买入参考值之下买进,可以使“达到投资预期收益率”这件事成为大概率事件。

根据表3-1,以下几点意见可供投资者参考:

(1)买入参考值的含义:如果以7.84倍PE买入这家上市公司,那么假设5年后这只股票的市盈率回到估值锚,则刚好可以实现投资者26%的预期收益率。

(2)以参考值对应的估值买入,如果在5年内的任意时间节点提前上穿估值锚,那么期间的投资复合收益率会大于26% (预期收益率)。

(3)以参考值对应的估值买入,如果第5年末的市盈率大于估值锚,则投资复合收益率会大于26%。届时能达到的市盈率越高,投资复合收益率也越高。

(4)以参考值对应的估值买入,如果这家上市公司的业绩增长率高于20% (预期增长率),那么投资者的回报率可能高于预期。如果业绩增长率低于20%,则回报率可能低于预期。

(5)如果买人市盈率低于参考值7.84倍,那么胜率会更高,且越低胜率越高。

在价值回归试算表的后端,还有一串数字,分别对应第一年末12; 第二年末14. ....这一串数字的参考意义为:

如果今天以17.28倍PE的价格买人,之后股市进入下跌熊市,使得账面出现浮亏。那么在估值错的位置,要使得账面盈亏平衡,需要用3年的业绩增长来实现。表3-1中第5年末对应的数字24. 88倍,可以近似看作需要非常谨慎的一个位置。因为如果超过这个市盈率,那么未来5年要达到投资预期收益率26%的可能性就比较小因为未来 5年发生向下靠近估值锚的概率比较大。

假设预期复合投资收益率15%,预估上市公司业绩增长率为25%,代入表格后得出表3-2:

由表3-2可以看出,预期投资收益率越低,或者股票的盈利增长率越高,那么对估值(市盈率)的可接受程度也越高。

如果业绩增长能达到25%,那么即使15倍PE买进,也能使“达到15%的预期复合收益率”成为大概率事件。

系数调整

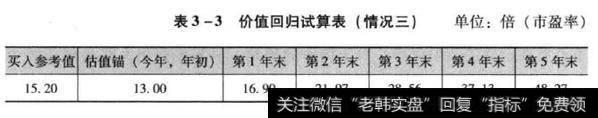

前面提到,价值成长型股票的估值中枢会高于估值错,而高速成长型的估值中枢则更高。如果估值体系过于保守,就不得不失去一些机会。在此基础上,对于预估增速超过30%的高速成长型股票,可以用系数调整的办法,提高对市盈率的容忍度。比较简单的方法就是在原来估值锚的基础上,乘以一个成长系数,形成新的估值锚。成长性越高,成长的确定性越高,那么对应的成长系数也越高。成长性系数大于1。

例如,对于预估增长30%,且增长确定性很高的企业,给予1.3倍的成长系数。预期投资复合收益率为26%,那么得出表3-3:

还有一些企业,虽然长期来看前景光明,业绩处于上升通道,但由于经营并不稳定( 今年业绩增长40%,明年反而倒退10%),这时就需要在估值锚的基础上,增加一个业绩波动(不确定性)系数。业绩波动系数的取值是小于1的。不确定性程度越高,那么业绩波动系数的取值越小。如果波动系数低到一定程度,你会发现这家上市公司在大多数时间都不值得你买入。

成长性系数和业绩波动系数取值的主观性很强,需要投资者不断地去总结。通常成长性高的企业,不确定性也高,因为资本趋利的本质会加速这个领域的竞争程度。如果成长性高的企业,拥有较强的竞争优势,能将对手阻挡在门外,那么它的成长质量和确定性会更高,但通常此时却又不便宜一价格过高本身也是一种风险。

关于业绩增长预估

投资者可以根据自已的实际情况,去调整价值回归试算表的各项数值。唯独最难把握的就是上市公司的盈利增长率预估。预估上市公司的未来业绩,是一件非常复杂的系统工程,需要对行业、公司自身、竞争对手、上下游关系、消费者喜好甚至于宏观经济等各个因素进行非常深人的剖析,再对各项财务数据进行分解、重组和预判。迄今为止没有任何方法和公式,直接使用就能得出企业的未来业绩预估。

最终的业绩预估,还需要主观地处理所有资料,给出的结果也是投资者主观的判断。即便如此,也未必能够预估推确。所以,建议投资者对企业未来业绩的预估模糊化。模糊的正确远胜于精确的错误。我们将关注的重点放在企业的竞争优势,对于估值的预判,只需要找出大致会落在哪个区间即可。实际上一家上市公司的业绩,不会按照固定的速度增长,一般是上下有所波动,甚至有些年度还会倒退。价值回归试算表中的业绩预估增速,就是这个模糊的预估区间。

后面的章节还会继续阐述企业的竞争优势,以及业绩增长的几种来源及其对应的可持续性。