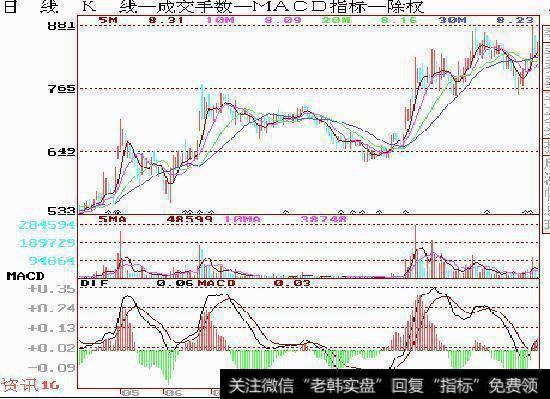

技术分析指标可以说纷繁复杂、包罗万象,投资者对它们的运用也各有心得,但最终发现技术指标交叉运用的多了,反而经常出现判断的失误,同时,随着主力资金的不断介入,很多技术指标容易出现失真的形态,影响了对后期走势的分析和判断,因此,对经常使用技术分析来进行投资的人士来讲,非常需要一种或几种比较适用的指标,能比较全面的诠释大盘或个股的走势趋势,在这里,我们将介绍一个指标——MACD指标的全新用法。

一、 MACD 指标的几种组合形态介绍:

1、 顶点交叉运行方式

DIF线与正负乖离线的最大值附近紧密的交叉同向运行方式,称之为顶点交叉运行方式,即当日DIF的取值近似或接近当日的乖离值。

这种指标走势一般发生在上涨或下跌同步的情况下,即市场的操作思路趋于一致,此时,行情将延续前期的趋势运行一段时间,从刚开始出现到结束的参考周期是5—7个交易日,最长一般不超过11个交易日,如果在周线上运用,一般为3周。出现这种情况后,行情上涨或下跌的力度都很强,并有趋势性的指导意义,适合短线的买卖操作运用。

2、DIF曲线在乖离线之上(之下)运行,即无交点运行方式,该方式又有两种情况:

A、轴面同向的之上(之下)运行方式

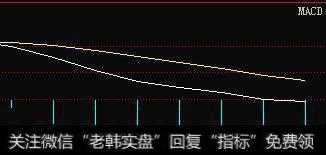

之下同向:

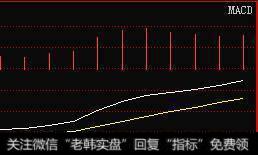

之上同向:

B、不同轴面同向的之上(之下)运行方式,也称DIF曲线滞后方

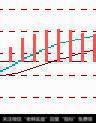

之上运行:

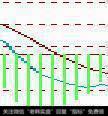

之下运行:

在这种形态中,还偶尔出现同轴不同向、不同轴背离等无交点运行方式,由于这些形态本身是一种调整势态,对未来的指向性不明确,是一种形态演变的过渡状态,因此,我们把它归类于平滑波动方式

A形态:一般出现此种形态时,股价往往继续上扬(下跌),在没有出现最大偏离和转变形态之前,都将维持现有的趋势,如果乖离线不能及时放大,将演变为平滑波动方式。如图2A-2,曲线在正轴偏离乖离之上运行,表明该股属于强市,机构主力只做盘面的引导,行情由散户维持,一般这类股票的市场形象都很好,散户惜售并抬高股价,主力坐收渔翁之利,但这种形态受大盘的制约程度较高;图2A-1曲线在负轴远离乖离运行,表明股价已进入探底杀跌阶段,此时,主力引导下跌,散户开始斩仓,在偏离没有出现最大化和发生新形态转变之前,不适合抢反弹,股价还将在反复中下跌,波动受大盘的影响却很小。

B形态:也是平滑波动形态的演变过程,预示着趋势形成的力度比较强。如图2B-1,DIF曲线在正轴,乖离线在负轴,则表明主力的打压力度很强,股价未来的下跌幅度较大,很可能演变为负轴的下方交叉运行形态,该组合一般发生在有重大利空事件的个股中及大盘急速下跌的阶段;图2B-2,曲线在负轴,乖离线在正轴,表明主力拉高的意图十分明确,但不被市场散户接受,有演变为正轴下方交叉运行形态的可能,后期股价大升的机会十分大,这种走势也经常发生在主力吸纳的行情中,所以后期的形态演变就十分关键,初学者可用其做短线,获利的机会很大。

3、DIF曲线在乖离线中交叉运行,即交点方式,或称作为交叉运行方式

需要强调的是该方式当中包括顶点交叉运行方式,因为顶点交叉运行方式在指导操作中有其特殊的一面,所以才把它单独的提炼出来。交点运行方式包括几种形态,除了顶点交叉外,还有下方交叉运行,它是其他交叉运行方式演变的初始形态,大家可以在给出的图例中很明显的看出;另外,还有平滑交叉运行方式和上方交叉运行方式,如图下两图所示,如果从取值上讲,它们在数值上有一定的区别,顶点交叉中DIF的值和乖离的值基本上是在一个点上,而上方交点运行方式中DIF的值和乖离值存在一定的差,但这个差值又小于平滑交点运行方式中的两者之差,因此,对这种形态要着重研究,对它把握的是否准确,将直接影响到我们对后市的操作策略。

A. 由同轴下方交叉演变至平滑交叉运行方式的图例:

所谓平滑就是指在形态的组合中DIF线和乖离线平均的波动幅度都不大,趋势比较平缓。

B、由同轴下方交叉向上方交叉运行方式演变的图例:

这种交叉形态很容易和顶点运行方式混淆,从趋势上讲,都是一样的,但揭示的内容不同,这种形态表明在行情的运行中,主力的行为比散户行为突出,往往对敲盘很多,当日股价波动较大,受大盘指数运行峰值的影响比顶点方式的要大的多。如在正轴运行(上图),是主力先为激发人气,进行渐进的拉高,此阶段主力吃的比出的多,是一个增仓的过程,后期的演变方式也比较多,但最终的结果是主力自救行为或一波短线行情。注意,交叉方式很容易演变为以顶点方式过渡的上方背离形态。在负轴运行(上两图),主力以打压为主,此时散户还没有真正感到下跌的存在,依然认为股价还会上升,而主力则是一路的对敲卖出,(这里还有换庄,洗老鼠仓等机构手法,以后在做介绍)引发斩仓盘的出现,一般这种情况出在主力对大盘或个股不看好或震仓的情况下,当然现在也有做空的手法,有关这些,后期再做介绍。

4、平滑波动方式

该形态同轴波动往往后市都为上扬,属于蓄势阶段,股价上涨的突然性比较强,当然也是形态中演变方式最多的,最难把握的。

二、MACD指标组合形态的演变关系

为了方便说明,我们将平滑波动运行方式定义为组合形态演变的初始形态以买进到卖出过程的演变关系为例:

从操作行为上讲,一个比较完整的操作过程应该是‘关注’、‘尝试买进’、‘追加买进’、‘持仓’、‘考虑卖出’、‘获利了结’等几个标准过程,完成一个操作单元后,再重复这个过程,或者只进行‘买进’、‘持仓’、和‘卖出’三个简单的过程。那么我们先了解从关注到获利了结过程中MACD指标的形态演变关系。

上面的流程是市场中常见的上涨组合形态演变,其中有些形态转换是可以逆转的,笔者只提供这两种演变过程,只要我们对每一种形态的出现表示什么,预示着什么搞清楚,即使形态千变万化也尽在掌握之中,作为初学者了解这两种形态的演变,严格按照要求操作,就完全可以在股票市场中处于不败之地,尤其对个股的把握,更是得心应手。

1、调整或有继续下跌趋势的组合形态及演变关系

如何在这种情况下分辨股价是继续调整或下跌,还是将转向上涨呢?首先需要搞清楚在这种情况下的几种组合形态都表示什么,预示着什么,这一点很关键,否则你无法推测后期指标的演变形态;第二,对后市可能出现的组合形态认真排列,以最大可能的演变组合来决定你的操作方向,虽然有点难度,但就那几种形态,读懂了,就很简单了,所以,笔者在这就不多讲了。

总结: