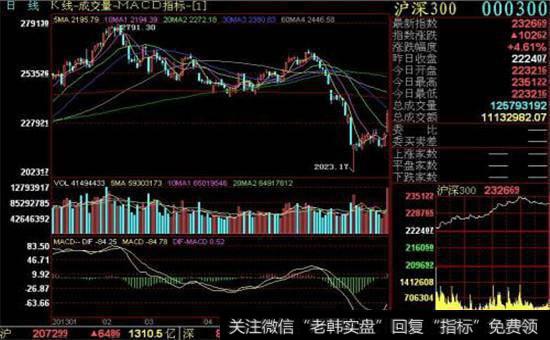

股指期货的交易标的就是沪深300指数,所以股指期货和大盘指数是呈正相关关系。

股指期货实际上也是一种期货,其标的是大盘指数。股指期货的推出,为股票市场提供了一种对冲机制,其最大的作用,是使套期保值具有双边性。简单来说,它的“亮点”功能,就是为做空获利提供了一个重要渠道。股指期货的交易规则,和期货几乎没有差别。在开盘时间上,比股市早开盘15分钟,收盘比股市晚15分钟。

一般来说,大盘涨,股指期货也会涨,大盘跌,股指期货也会跌。反过来,我们也可以认为,股指期货涨,大盘也会涨,股指期货跌,大盘也要跌。如果我们立足于大盘,那么研究股指期货主力合约动向,推测主力资金对于大盘后市的态度,有助于我们研判大盘短期走势。

由于股指期货实行“T+0”的交易制度,即“即时买卖制度”,所以,这里也成为大资金的短线博弈主阵地。在主力合约被疯狂拉升或者遭到粗暴打压时,我们经常可以看到几十手、几百手的连续大单,这绝对不是一般散户的力量可以达到的。由此可见,主力合约,有时会被某些大资金所操控,成为他们别有用心的工具。

在大盘下跌之前,主力资金有时会有意拉动股指期货主力合约,给市场造成一种上涨的假象,调动资金去推升大盘,而自己却在暗中出货,等到目的达到之后,反手做空,刚才做多赚一笔,现在做空再赚一笔,可谓“一石二鸟”。而且这种伎俩经常会出现,屡试不爽。

股指期货在竞价交易中与沪深300之间有什么关系?

沪深300股指期货

指数

沪深300股票指数由中证指数公司编制的沪深300指数于2005年4月8日正式发布。沪深300指数以2004年12月31日为基日,基日点位1000点·沪深300指数是由上海和深圳证券市场中选取300只A股作为样本,其中沪市有179只,深市121只样本选择标准为规模大,流动性好的股票。沪深300指数样本覆盖了沪深市场六成左右的市值,具有良好的市场代表性。作为一种商品。

期货

沪深300股指期货是以沪深300指数作为标的物的期货品种,在2010年4月16日由中国金融期货交易所推出。

截至2006年7月18日,沪深300指数前15位成分股依次为:招商银行,民生银行,宝钢股份,长江电力,万科A,中国联通,贵州茅台,中国石化,五粮液,振华港机,上海机场,中国银行,深发展A,浦发银行,中兴通讯。沪深300指数期货的交易时间为上午9:15-11:30,下午13:00-15:15,当月合约最后交易日交易时间为上午9:15-11:30,下午为13:00-15:00,与现货市场保持一致。这种交易时间的安排,有利于股指期货实现价格发现的功能,方便投资者根据现货股票资产及价格情况调整套保策略,有效控制风险。

同商品期货相比,股指期货增加了市价指令。市价指令要求尽可能以市场最优价格成交,是国外交易所普遍采用的交易指令。根据有关安排,交易所和期货公司还将陆续推出止损指令等,不断丰富指令类型。

交易方式

季月合约上市首日涨跌停板为挂盘基准价的+-20%

相关事项

交割方式和最后结算价格

沪深300指数期货采用现金交割,交割结算价采用到期日最后两小时所有指数点位算术平均价。在特殊情况下,交易所还有权调整计算方法,以更加有效地防范市场操纵风险。最后结算价的确定方法能有效确保股指期现价格在最后交易时刻收敛趋同。之所以采用此办法的原因可归纳为以下方面:首先,这是金融一价率的内在必然要求。其次,能防止期现价差的长时间非理性偏移,有效控制非理性炒作与市场操纵。这是因为,非理性炒作或市场操纵一旦导致股指期现价差非理性偏移,针对此价差的套利盘就会出现,而最后结算价则能确保此套利盘实现套利。此种最后结算价的确定方法对套保盘也具有同样的意义。

合约规模与保证金水平

一般来说,保证金水平要与股指的历史最大波幅相适应,且其比率依据头寸风险的不同而有所区别。因此,股指期货套利头寸保证金比率应最小,套保头寸次之,投机头寸最大。但从当前有关征求意见稿可以发现,交易所未对套利与套保头寸的保值金作出具体规定,只能理解为8%的保证金适用所有交易头寸。因此,笔者建议交易所应就套保与套利头寸的保证金另作具体规定。

根据有关规定,股指期货投资者必须通过期货公司进行交易,为了控制风险,期货公司会在交易所收取8%的保证金的基础上,加收一定比例的保证金,一般会达到12%。经过一段时间试探性交易以后,期货公司才可能逐渐降低保证金的收取比例。

如果按期货公司12%收取客户保证金计算,那么交易1手股指期货就需要约5万元的保证金。据有关统计,我国股市资金规模在10万元以上的个人投资者账号占总数比例不到5%,因此估计股指期货上市初期中小投资者参与股指期货的数量不会太多,市场投机份额有可能不足,机构保值盘也或将缺乏足够的对手盘,市场流动性可能会因此出现问题。因此,笔者认为,合约乘数300有些大,200可能比较合适。

每日价格波动限幅和熔断机制

股指期货交易与商品期货交易和股票现货交易的显著不同在于引入了熔断机制。采用熔断机制的目的就是让投资者在价格突变时能有一个冷静期,以防止反应过激。熔断制度也给投资者套利提供了潜在可能,并增大市场流动性。根据金融期货持仓成本模型理论,股指现货指数与期货指数价格之间有一个固定价差,熔断有可能止住上涨或下跌的步伐,而此时股指现货价格如果继续上涨或下跌,期现价差就会扩大进而给市场带来套利机会。股指期现货价格在最后交易日的收敛趋同从理论上能确保此类套利的实现。

最小波动价位与手续费

沪深300指数期货最小价位变动定为0.2也符合市场实际,并使得成交变得更容易。0.2的最小价位变动减少了投资者套保及套利的跟踪偏差。最小波动价位与手续费关系到交易者的最小收益,二者的比例也与市场活跃度和深度息息相关。最小波动价位太小,投机者会因获利降低而不愿意提供即时的交易,投机兴趣降低,进而影响市场的流动性和深度;最小波动价位太大,市场不易形成平滑的供求曲线,不利于反映真实的价格走势。

沪深300指数期货交易手续费为30元/手(含风险准备金)。而在实际交易过程中,期货公司还要在交易所收取标准的基础上加收一定的比例。假如期货公司加收20元/手,投资者完成一次买卖的手续费就是100元/手。与最小变动价格幅度60元相比,这个手续费标准就显得过高。因此,此手续费标准不利于短线投资者进出,也不利于市场流动性的提高。笔者认为,交易手续费标准应有所下调。

沪深300指数期货推出对股市的影响

沪深300指数与上证综合指数的相关性在97%以上,总市值覆盖率约70%,流通市值覆盖率约59%。由于市值覆盖率高,代表性强,沪深300指数得到市场高度认同。同时,其前10大成份股累计权重约为19%,前20大成份股累计权重约为28%。高市场覆盖率与成份股权重分散的特点决定了该指数具有较好的抗操纵性,是目前沪深股市最适合作股指期货标的的指数。

股指期货的推出,将使沪深300指数的成份股更受市场关注,其战略作用也将得到提升。特别是成份股中超大蓝筹股的战略性作用将会更强,进而将带来相应的市场溢价。当前国内股市对银行板块的争夺就体现了这一意义。

沪深300指数期货推出对基金的影响

股指期货的推出对指数基金可能产生深远影响,有助于提高指数基金的流动性。当市场出现期现套利机会时,买卖正股的冲击成本和复制误差较大,因此指数基金将成为标的指数复制的有效途径。当前市场追踪沪深300指数的有嘉实300和大成300两个LOF,流动性都比较低,还有与沪深300高度相关的ETF,将可能成为期现套利的首选,极大提高这类基金的流动性。

沪深300指数期货仿真交易情况

到12月1日为止,期指仿真交易满一个月,在整个交易过程中,普通投资者暴露出较多的操作上问题,主要原因在于对于期货概念的不了解,加上缺乏对期指风险以及风险控制的能力和经验。比如对当前、远期合约之间关系理解不明确,往往把期货做成现货,还不乏拿股市“炒新”的投资者,期货中价格是唯一变化的,而未来价格的变化取决于多空双方实力的比拼以及基本面的实际供求关系导致,这与股市现货交易有很大不同。

最重要的操作理念上的不同在于交易资金的控制能力上,由于期货采取保证金制度,因此需要投资者在交易保证金之外还要留有一定数量的风险准备金,这些才能更好的为未来的风险提供一定程度的保障,否则在实际操作中很有可能出现爆仓,全额交易在股市经常出现,也不会给投资者带来交易数额意外的风险,但是在期货市场,如果出现极端行情,8%的保证金出现连续3个同方向停板有可能造成投资者亏欠期货公司保证金的风险。

虽然当前股市现货涨势良好,期货也涨势良好,那么投资者应该学会做空,特别是没有从事过期货交易的初学者,应该学会期货市场的独特工具,适当的做空和适当的做多才能给自己更多的盈利机会,至少许多机构进场做套期保值采取的就是卖出保值。

理性的分析,稳妥的操作以及良好的心态,这才是期货、乃至期指交易致胜的法宝。