目前所有的投资组合操作其实不外乎是两种投资策略的拉锯战:积极型投资组合和指数型投资组合。积极型投资组合操作。就是基金经理人不断大量买进、卖出市场的主流股票。他们之所以这么做,主要是为了满足投资基金的客户锱铢必较的短线盈亏心理。不断进出股票市场,追逐当红股票,可以使客户随时都感到该经理人确实在尽忠尽职地操作。惟其如此,客户才有兴趣将资金放在基金经理人那里继续投资.同时也会吸引越来越多的客户将钱投进来。

为了保持投资成绩领先于大盘,经理人不仅婴预先估计未来半年的股票市场走向,还要不停地变动投资组合中所持有的股票种类.以期从中谋利。一般而言,采用这种操作方式的股票型共同基金,持股种类常常超过100种,股票周转率超过80%以上。指数型投资组合属于一种“买进即持有”的被动型投资组合策略,其操作方式是:大举买进所有指数成分概念股( 如标准普尔500股票价格指数概念股、S&P 500等).通过这种投资方式来达到分散风险的8的,同时又与指数齐涨共跌,不用担心被大盘打败。与积极型投资策略相比,指数型投资策略是一种较为新颖但又不是很普遍的方法。不过,从20世纪80年代起,指数型基金的投资组合方式正逐渐风行。

以上论及的两种投资组合策略的拥护者一直在争论到底哪-种投资策略能够获取更多利润。积板型的经理人声称自已绝佳的选股技术必能胜过指数型操盘手,但遗憾的是,近几年来的获利记录却表明指散型投资组合占据了上风。一份1977-1997年间追踪股票市场表现的研究报告指出,采用积极型投资组合的共同基金的成绩虽然曾经战胜了标准普尔500指數,但获利率却每况愈下,报酬率从早期的50%,到近10年来已低于25%。1997年后,这种情况变得更糟,到1998年12月止,90%的积极型投资组合获利率已大不如预期。换句话说,只有10%的积极型投资组合表现尚可。

积极型投资组合在现今环境下,其报酬率已很难战胜标准普尔500指数,原因在于此类基金经理人每年都疯狂地进进出出上百种股票。其实.基金经理人的操作手法多少代表了整体市场的走向,这些经理人通常只买那些可望在短期内获利3信以上的股票,却没能深入了解这些投资标的的本质情形。这种方法最大的缺点在于每次预估并不见得都精准无误。快速地杀进杀出,必然导致投资成本的增加,累积的交易成本将侵蚀可能的获利空间。

指数型投资组合则在许多方面胜过了积极型投资组合,比如说,这种投资策略避免贸然进出股票市场,从而较能控制住交易成本。但即使以指数型投资组合的最佳成绩看,也不过和整体市场表现打个平手而已。也就是说,指数型基金经理人的操作戒绩虽然不比整体市场差,但也好不了多少。

对投资人来说,上述两种投资组合的最大好处是:通过分散投资可以降低风险。分散投资是指广泛持有多家不同企业的股票或各种不同类型的股票,相对于将资金全部投人单-股票的做法,这个投资策略可以提供较多的安全保障,避免误触地雷投而使投资付渚东流。

以分散投资的方式操作股票,在一定时间范围内,此类股票上的获利可以弥补彼类股票下跌造成的损失。当市况不错时,积极型基金经理人相信,只要增加股票种类,报酬率就一定会大幅度地提升。也就是说,如果买10种股票会胜过只买一种股票,那么买100种股票岂不比买10种股票更好?

所谓指数,通常是许多不同股票估价变动的综合反映,指数型投资理论正反映出指数的这种精髓,即经理人的操作方式就是广泛持有指数成分概念股。传统的股票型共同基金每天可能要进出上百种股票,目的就是用持股多样化的方式来分散投资风险。

一直以来,人们都知道要用分散且多样化的方法来进行投资,但同时也麻木地接受了这种方式给投资者带来的平淡无奇的投资结果。虽然无论是积极型还是指数型投资,都是依照分散投资的操作原则进行的,但它们均无法提供更高的报酬。聪明的投资人不禁要问:我们真的愿意继续接受这种与市场平均获利水平持平的报酬结果吗?还有ff么其他办法能够賺取更高的投资报剿吗?

对市场上长期以来使用的积极型与指数型这两种操作方式,巴菲特究竞是如何看待的呢?如果一定要他选择的话,我们相信.他会毫不犹豫地选择指数型操作方式。因为站在投资人角度来考虑,他们通常对企业的营运状况不甚了了,但他们又希望能以投资股票中获利,而且投资风险越低越好。而指数型操作法正好符合这些要求。巴菲特以他独特的声调说: "以一个门外汉的投资人来说,想要胜过专家操作获利,可以用定期定额方式投资指数型投资组合。”然而,巴菲特话语一转,郑重地提出了可供投资者选择的第三种方式,他的这种投资方式不仅有别于积极型的投资方式,获利甚至超过了指数型投资方式。这种新的投资策略,我们在这里称为“价值投资方式”。

巴菲特通过多年来的研究与实践所发展出的这套独特的投资方法,核心就是如何将资金投注于表现优异企业的股票。如果企业背运状况良好,同时经营者又有智慧,这家企业的股票价格迟早会对营收的表现作出正面反应。所以巴菲特不只参考股票价格的走势,他更用心追踪企业营运状况和评估企业管理者的实力和企图心。

实际上,评估企业的价值并不是一件容易的事,毕竟要收集、分析种种相关的营运资料,这是相当费时,费精力的。尽管如此,巴菲特仍认为,吃力的评估工作所需的时间和精力仍然要比花大量时间想方没法高到其他旁门左道的办法要来得有效得多,而且可能受益终生。

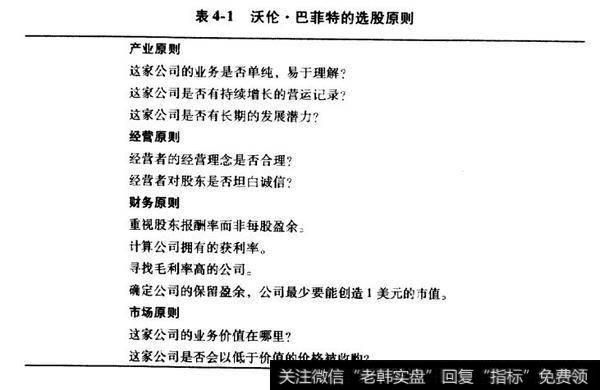

巴菲特采用的评估过程是首先检验自己的投资原则,再检验投资标的条件是否与投资原则相符合。在表4-1里,我们罗列了巴菲特的投资原则,投资者也可以将它们看做检验投资标的质量的重要工具。其中,每一项原则都是一个可以独立使用的分析工具,分析这些原则,将分析结果加以整合,便可以有效地找出那家公司最有可能具有不错的营运表现。

如果仔细根据这些投资原则来评估投资标的,你自然而然地会找到符合巴菲特价值投资原则的好股票,因为依照这些原则筛选出来的企业,过去必定有长久优良的营运记录、卓越的经营管理团队和稳定的未来获利能力,价值投资的現念就是将资金集中投资在符合这些原则的绩优企业上。而从数学演绎出来的“概率"。便是巴菲特价值投资的理论基础,

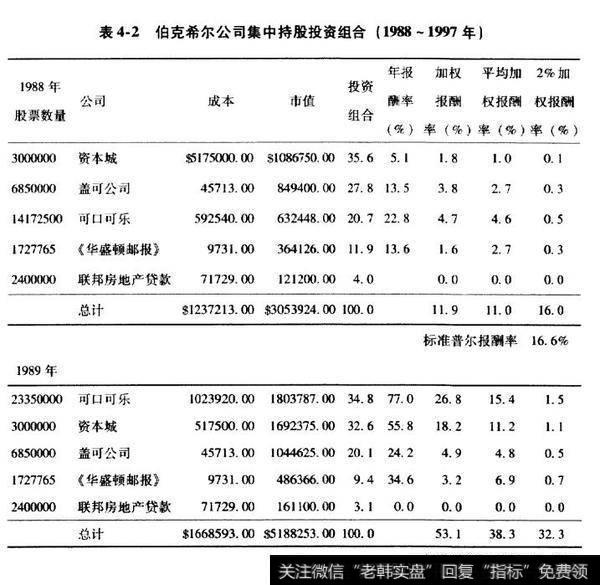

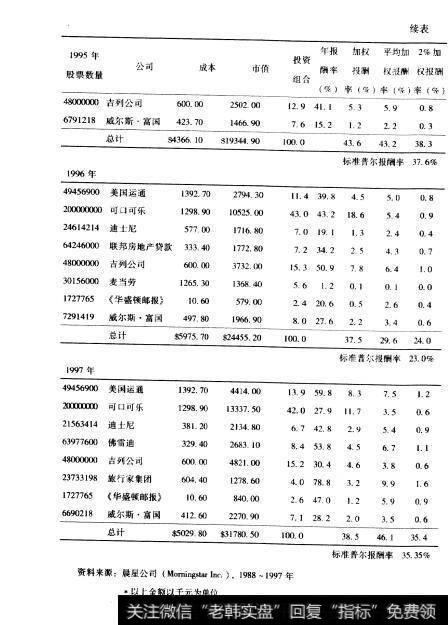

巴菲特曾经建议“那些什么都不懂的投资人最好选择指数型投资组合基金”,因为最起码他们的战绩不会输给市场。但他同时认为,对那些稍对投资有所了解,又能够分析企业营运状况,并且能够找出5到10家具有长期发展潜力的投资标的的投资人来说,就没有必要使用传统的分散投资的方法了(见表4-2)。

传统的分散投资有些什么缺点呢?最大的问题就是,分散投资往往将资金投注在连投资人自己也并不清楚的股票上。而巴菲特建议基金经理人应用上述选股原则取舍可能的投资标的,最多投资10家公司。所以要简单回答“到底要买多少种股票才算是集中持股”的问题,按巴菲特学派的人来说,其答案:就是持股最多不超过15种。

其实比决定要买多少只股票更难的事情是了解为什么要集中持股。原因就是价直投资若有持股太过复杂的投资组合,失败的可能性将增加。

巴菲特常常引述英国经济学家凯恩斯的话来证明他的理论的iE确性。1943年,凯恩斯在写给一位商界朋友的信中提到:“如果投资人以为将资金分散投资于不同企业就可以降低风险,那就大错特错了。其实他们对所投资的公司的营运现况并不熟悉,更别提能完全掌据这些公司的未来发展...位投资人的了解其实都很有限,就连我自己都无法在短时间内对两三家企业有完全的了解。”凯恩斯可能是第一位替价值投资理论背书的学者。

影响巴菲特更多的应该是菲利普.费雪(Philip Fisher)。 费雪是近半个世纪以来美国最杰出的投资顾问,他的两本著作《 非常潜力股》(Common Stocksand Uncommon Pnofis) 和《投资股票致富之道》( Paths to Wealh through Com-mon Stocks) 一直被巴菲特所称颂。

费雪以价值投资组合而著名,他喜欢集中持有少数他充分了解的绩优股。巴菲特的成功也再次印证了费雪这一价值投资理念的有效性。巴菲特认为,每位投资人如果认真做好研究,找到一类自己认为很好的投资标的,就婴有勇气和信心将自己所有资产的1/10投进去。由此看出,为什么巴菲特认为最好的投资组合不能超过10种股票,因为每一种股票大约要押上可投资资金总额的1/10。但价值投资不是简单地去挑选10种好股票,然后将资金平分于这些股票上。因为即使它们全都是高获利股票,彼此之间还是有程度之分的,好的股票才值得集中投注较多的资金。

扑克牌游戏(二十一点)的玩家都知道,当手中的牌对自己非常有利时,就要尽量下注。在许多人眼里,基金经理人和二十一点的赌徒在这点上没有什么两样,或许是因为他们的玩法都是源于数学中的概率原理。除了概率之外,数学还提供了另-个叫做“凯利最佳模式”(Kelly Opimizanion Modd)的原理。这种模式利用慨率预估投资组合中最合适的组合比例。