我的前面有10个回复,都站在了自己的角度进行了分析,他们也谈到了一些指标的内容。不过我也发现,这些回复中出现了较多以下的内容:比如:指标是骗人的,事后诸葛马后炮,教条主义,玄学。那么指标是不是如大家所说,真的是这样呢?我站在我的角度,以及我的经验来谈谈。。。。

先来看看什么叫指标:

指标:指的是衡量目标的单位或方法。指标是说明总体数量特征的概念。指标一般由指标名称和指标数值两部分组成,它体现了事物质的规定性和量的规定性两个方面的特点。指标主要分为趋向类、强弱类和买卖类指标。(来自互动百科)

从指标的定义上面来看我们就比较清楚了,指标就是按照某种模型,某种目标用数字来表示的结果。将数字连接起来就成了趋势或者变动情况。

从定义上来看,指标他和其他的东西诸如:GDP,PPI,CPI,等宏观指标,和营业收入,利润变动,负债,贷款等基本面情况和新增投资者,两融等并没有什么区别。他们都是用来显示某种我们想要统计的结果。

既然和其他数据都是一样,那么是否有用,这个是要对使用的人来说的。使用者觉得有用,那就有用,使用者觉得没用那就没用。比如货币政策受CPI的影响非常大。货币政策会参考CPI的走势。通常CPI大于3%的时候有通货膨胀的可能,货币政策会以紧缩为主。而小于2%,通常有可能通货紧缩货币政策会偏松。记住,这个都是通常,并不绝对,也就是利用cpi的人是基于cpi所做参考,以及从历史的角度来探讨的,属于总结性的规律。而反过来股市中的指标其实也是这样,指标本身并不具备倾向性,而使用的人会用历史的数据走势总结出规律以此来进行判断与操作。所以能否有用是在于人是否总结出了一套比较可靠的规律与方法,而并不是指标本身会达到什么效果。

比如以MACD为例:(具体定义可以自行百科,百度上也有关于整个公式的代码以及解析,可以仔细看看他的设计思想以及逻辑)对于MACD这个指标,其实本身他就是反应的一个移动平均后的走势,通过红绿柱,通过DIF与DEA的快慢线的金叉死叉,通过快慢线与0轴的关系来展示整个股票变化的过程。

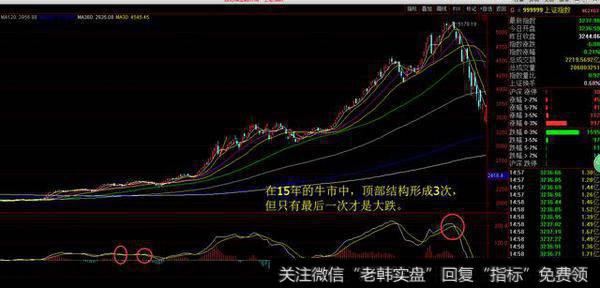

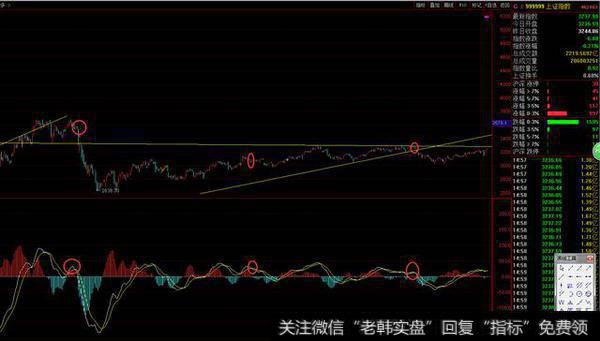

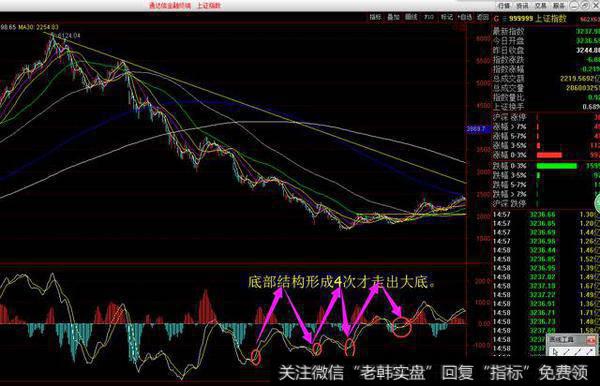

对于这个指标有各种的解读。比如最浅显的金叉死叉。与0轴的关系。再深入一点有背离,在深入一点背离结构与时间的关系,再深入一点,了解MACD运行的模式以及强弱以及时间的对应关系。等等。各种解读,那么到底是否有用呢? 我举个例子:以MACD日线顶部结构形成之后调整的时间对应为22-26个交易日。我们来验证一下是否真的是这样:以上证为例:2016年12月31日正式形成顶部结构,而下跌最终的底部是在1月28日结束。从最高到最低用了26个交易日,从形成到最终反转用了22个交易日。这两个数值和我们总结的规律恰好一致。再比如:2016年8月份25日形成日线顶部结构9月27止跌回升。总共刚好是22个交易日,如果从最高点算,刚好是28个交易日。今年4月14日形成顶部结构,最终调整了19个交易日,从最高开始算刚好25个交易日。(如图)

如上图:上图中庸红色圈圈起来的就少顶部结构形成的地方。可以自己去数数时间。

这就是MACD关于时间的奇妙之处,这就是前人总结的东西。你如果觉得这是玄学,那你可以这样认为。但是事实就是如此。当看到这里估计又有人要开始迷信了,哇怎么这么神奇?其实一点都不神奇,我们来讲讲MACD不好的地方或者失效:

MACD这样的一个指标,他并不是完美的。比如:当你运用顶部结构的时候,会经常失效。比如:今年的顶部结构其实在3月初就已经形成了,但是后面仍然创了新高。比如很多人理解很浅的用金叉买,死叉卖的发现,很多时候金叉应该卖,而死叉刚好又可以买,比如这个月的17号MACD死叉,你觉得应该卖吗?卖完就创新高,卖变买。比如今年的1月16号也是这样的。卖出第二天就反转。而今年的1月4号是刚买就见顶,找谁说理去呀。。。。估计用这个操作的人要骂娘了,骗子,大骗子。

那问题到底出在了哪儿?

对于MACD这个指标,你要知道的是,他是移动加权平均,也就是他是之前多个交易日平均之后的结果,而最新的走势或者在短期内波动异常频繁的情况下,实际上这个指标具备滞后性。也就是大家所说的马后炮。既然他具有滞后性,并且该指标本身不具备判断的能力,而需要靠人来总结规律,那么自然而然对于我们操作的人来说,你应该去解决滞后性的问题。

所以对于这个指标来说,你需要做的是充分的去挖掘这个指标好的方面,规避其不好的方面。这才是对指标比较合理的看法。

单靠一种指标能包治百病吗?

答案是否定的。如果股市真的有那么好炒,你凭着MACD一个金叉,一个死叉,就笑傲江湖,你觉得是不是有一些异想天开呢?股市我们称为股海,正是说明了他的博大精深,我们需要不断的探寻股海的奥秘。这不是一朝一夕的事情。我们需要做的就是一个问题一个问题的去解决。股市本来也是一个不断发现问题并解决问题的过程。比如,你用MACD可以把他好的地方运用起来,把不好地方用其他方式来解决,比如既然滞后,是否可以用KDJ来协调呢?是否可以用布林分布来协调呢?是否可以用均线来协调呢?

构建体系:

当你解决了各种细化的问题之后,确定了目标,实际上你已经构建了体系。而你最终确定下来的指标,是你体系内的参考,是为了给你更好的确定性而存在的。

最终的决定成败在人:

当构建好体系之后,就是执行,执行力非常重要,体系的建立是为了能够客观的看待市场,用标准来固定下来操作方式。比如:确定下来:稳定盈利:牛市---上升趋势--主升--龙头的战略。就不要抄底也做,下跌反弹也做,主升也做,总之很随意。体系就是帮你解决这个问题。

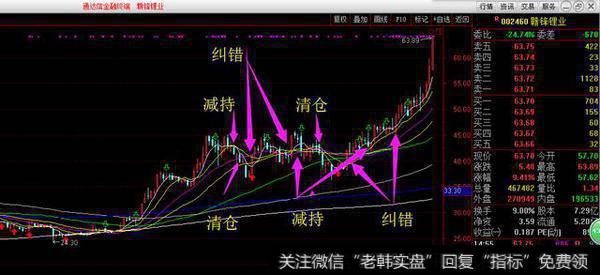

如何纠错:

为什么要单独讲这一点呢?是因为我们在看待指标的时候,通常会非此即彼。即,如果发出卖出信号卖出错了却不能及时更正。发出买点错了不能及时止损。以MACD为例:当出现顶部结构形成之后如果创新高就是失效,有的人还傻傻的在等调整,而不能及时的修改。造成了如果在牛市,就是整个牛市的错过。而如果在下跌中造成了误判没有及时止损,可能就是腰斩。

股市中不怕错,就怕不认错。我们犯错应该犯小错,小错可容忍,大错不可有。当出现几次小错其实你离真相就会更近了。

最后:股市没有圣杯,不要期待着一种指标就能包打天下,作为散户要不断的加强自我学习,不断发现问题,并解决问题,你的问题解决越多你离成功就越近。很多的小散之所以没办法成功,最为重要的原因是:不学习,或学习之后对某种东西过分依赖,喜欢走极端,学习之后没有体系,有体系不执行,执行不彻底还抱有幻想,并死不死错。

如此种种,就形成了诸如我们开篇的时候讲到的,有的人喜欢走极端,刚开始极度信任,到最后的极度不信任。这种就是典型的非此即彼,研究不深所导致的。

如果有人对我这篇博文有疑问,欢迎在下面留言。也给大家留一个开放性的问题。:

你们觉得在什么时候买股是最赚钱的,且是风险最小的?