中国已具备大牛市基础

早在2012年年底,笔者就认为当前中国股市在酝酿一轮新的上涨行情,这并非一厢情愿的空中楼阁,而是基于股市被低估的现实,以及对社会资金走向的预期等多个角度的判读得出的结论。

从历史上看,任何一国股市要走出一轮大牛市,必须同时具备内外两方面因素。内在因素:市场整体被低估,经济结构健康稳步发展;外部因素:社会资金面相对宽松,投资者做多意愿强烈。此外,还需要国家社会安定,政府的强力推动与支持也必不可少。

从目前来看,股市走牛的内外两方面因素已基本具备,中国股市会在政府强力推动与支持下,演变为一轮大牛市。

(一)A股内在价值达6000点,被严重低估

为了更直观地衡量中国股市的内在投资价值,我们引入中国股市价值中枢线这一概念。中国股市价值中枢线是用来衡量中国股市内在投资价值的一条长期趋势线①。一旦上证综指只有中国股市价值中枢线的一半左右,那么此时会有很多个股股价被严重低估,会吸引大量长线投资资金参与,并在此成功构筑历史性大底,并引发新一轮行情。

历史上,这种情况多次出现:

(1)2005年5月,中国股市价值中枢线在上证综指1800点处运行,而当时上证综指只有1000点,被低估40%,从而引发2005-2007年的大牛市。(2)2008年10月,受全球金融危机影响,上证综指被打压至1664点,而中国股市价值中枢线则在上证综指3800点一带,被低估50%多,从而引发2009年上半年的指数翻倍行情。

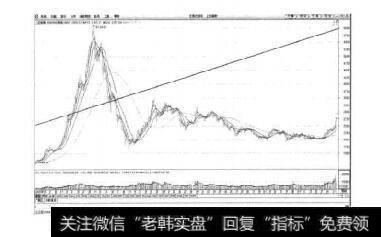

图6-1上证指数周K线与价值中枢线示意图

如图6-1所示,当前上证综指虽然大涨至2800点附近,但此时中国股市价值中枢线已超6000点,因此,中国股市依然被严重低估,在二级市场上,低于10倍市盈率的大盘蓝筹股比比皆是。

不可否认,当前中国经济遇到很多麻烦,发展势头有所放缓。但这是全球性的问题,即使中国经济增长速度减缓至5%-6%,依然是全球发展最快的经济体。随着改革的深入和经济结构调整的加快,中国经济不久会走出发展的低谷,并进入新一轮高速增长期。被严重低估的股市、快速发展的国民经济,足以支撑大盘上涨到更高的稳定态。

(二)宏观调控结束,社会资金供给趋于宽松

为了有效地控制愈演愈烈的通货膨胀,2011年,我国央行积极采取各种措施,回笼货币。经过不断上调存款准备金率,我国央行成功冻结住数万亿的居民存款,初步解决了流通领域货币泛滥的问题,物价上涨势头得到有效遏制。但是,任何政策都是把“双刃剑”,社会流通货币供应不足,不仅抑制股市上行,也造成中小企业融资困难,并在温州、鄂尔多斯等局部地区产生金融风暴,引发一系列破产潮。

中小企业破产频发,不仅会导致我国内需不足,也会成为局部社会的不稳定因素。因此,对我国政府来说,银根紧缩是万不得已的下下策,一旦物价调控的目的基本达成,宏观调控就会随之终结,货币供给自然会全面改善。2011年11月,宏观调控基本已实现目标。我国央行随即宣布自2011年12月5日下调存款准备金率0.5个百分点,释放出明显的松动银根信号。此后,2012年2月24日、2012年5月18日各下调存款准备金率0.5个百分点;并在2012年6月8日起下调一年期贷款基准利率0.25个百分点、从2012年7月6日起下调一年期贷款基准利率031个百分点。存款准备金率与贷款利率的下调都表明,我国的货币政策已逐步发生全面转向,实施相对合理、健康甚至宽松的货币政策。到2014年中期,“保增长”成为政府工作重中之重,这决定了中国今后几年内货币政策将会非常宽松。

在宽松的货币政策与资本逐利性的驱使下,庞大的社会游资必然会寻找新的投资渠道。当前中国以房价为代表的资产价格、以铜铁为代表的原材料价格、以金银为代表的原贵金属价格都处在历史高位。因此,被低估的股市,自然会成为社会游资袭击的新目标,并推动中国股市一路走高。

(三)投资者积极做多,社会资金涌入股市

2014年7月大盘发动上攻以来,随着大盘指数上涨,社会资金大量涌入股市,推动指数节节攀升。在股市强大的赚钱效应示范下,又吸引了更多的场外资金进来,进一步推动股市上涨。在这样的良性循环下,沪深两市成交量出现井喷,短短几个月内,急剧上涨10多倍。2014年12月3日,沪深两市单日成交金额一举突破9000亿元,12月5日突破10000亿元,创下全球股市有史以来的最高纪录。伴随沪深两市成交量不断增长的同时,投资者投资热情全面被点燃,各路资金疯狂涌进股市。投资者融资融券余额也从年初的不足1000亿元暴涨至9000多亿元。沪市1994年成交总金额5759亿元,1995年成交总金额3107亿元,1996年成交总金额9492亿元,1997年成交总金额13989亿元。也就是说,目前沪深两市一天的成交金额已接近1996年沪市一年的总成交金额。高昂的投资热情,会把大盘指数推向更高的稳定态内。

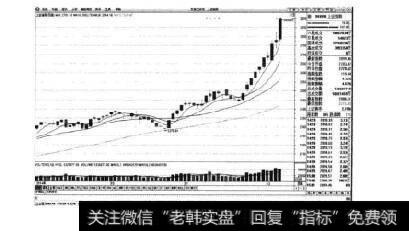

图6-2上证指数日K线图

图6-2显示,自2014年7月后,中国股市成交量出现井喷式增长。

(四)股市上涨,受到中央政府精心呵护

与以往牛市不同,此轮股市上涨,一直受到政府的精心呵护和积极推动。

2014年8月底,上证指数在2200点一带盘步不前时,新华社连发九篇社论力挺中国股市。中金所宣布下调股指期货保证金,股指期货多空平衡偏向多方,在股指期货上涨的带动下,大盘指数再度发起一轮逼空行情。

2014年11月中旬,被市场寄予厚望的沪港通正式推出,效果差强人意,上证指数再次受阻于2500点。此时央行果断降息,中国股市掀起一轮井喷式上涨。此外,政府还在积极推出注册制、严打内幕交易,并在证券领域反腐等,力图从制度上、体制上保障中国股市的长远发展,坚定投资者的长期投资信心。我们认为,本轮大牛市有特殊的时代背景。世界正掀起新一轮工业化革命,中国必须迎头赶上。但国内却是一方面货币超发,另一方面企业融资困难,因此,充分运用资本市场,推动企业融资从间接融资向直接融资转变,是解决当前经济困境的最好途径。因此,本轮大牛市自然得到中国政府各方面的大力支持。毫无疑问,中国股市会在政府的支持下,走得更远。中国股市或迎来真正意义上的大牛市。

(五)“强制分红”政策,带来投资理念变革

2011年10月底,郭树清出任中国证监会主席,积极着手制定要求新上市公司明确分红承诺的政策,这被市场解读为对上市公司实施“强制分红”政策。“强制分红”政策,将从根本上有利于解决目前我国股票市场投资者严重缺位的现状。

由于长期的历史、政策等原因,中国股市一直存在“重融资、轻回报”的症结。上市公司热衷于圈钱融资,即使盈利丰厚,也不愿意向股东分派红利、回报股东。中国股市甚至陷入这样的怪圈:上市公司亏损,自然无法回报投资者;上市公司盈利丰厚,则推出新融资方案,股东不仅没回报,还要另外掏钱给上市公司。长此以往,造成我国股票市场投资者严重缺位,无法树立长期投资理念。大多数投资者很少关注上市公司经营状况,而是热衷于对题材股的追逐与炒作。

证监会提出两大措施:一是进一步加强对上市公司利润分配决策过程和执行情况的监管。监管机构对分红问题应做出全面和重点的检查、监督,对不当行为和不合理情形,要严肃予以处理。二是从首次公开发行股票的公司开始,在公司招股说明书中细化回报规划、分红政策和分红计划,并作为重大事项加以提示,提升分红事项的透明度。证监会同时对上市公司董事会和股东大会处理分红事务提出明确指导意见,强调“红利分配的政策确定后,不得随意调整而导致降低对股东的回报水平”。这些政策如果落到实处,那么,对中国证券市场的影响将是深远的,不亚于新一轮股改。

虽然,郭树清出任中国证监会主席的时间相对短暂,但他主张强制分红、回报股东的理念获得市场广泛认可,影响也是深远的。强制分红、回报股东理念将会推动中国证券市场建立留住长期投资资金的长效机制,形成注重回报的长期投资理念,吸引到长期投资资金积极入市,推动股市不断走高。