初入期权交易这个大市场,小白们带着新奇的眼光一步步的摸索这一块领域,虽然期权市场在国外已经有很多年的发展历史,但在国内正式兴起的时间并不长。嗅到商机的投资者们纷纷想来抢占一席之地,以图从中获得暴利,满怀希望或者企图孤注一掷从期权交易中获得巨大收益的投资者,瞬间从天堂跌入地狱的例子也不是没有。我们常说,投资有风险,入市需谨慎。没有任何投资是0风险的,眼光放的长远一些。

刚刚接触到个股期权的新人们选择他而不是股票配资,原因可能是虽然二者都选择了高杠杆的方式扩大资金。但是个股期权的风险远远低于股票配资。并且当行情好,股票上涨获得的投资收益甩出股票配资几条街,正是因为这种吸引力,才让更多人前仆后继的选择了他。

当签订期权合约的时候,我们的脑海里首先要明确,我们的优势在于:“风险有限,收益无限”,风险可以限制在一个区间内,而收益却可以无限的放大,所以个股期权吸引来的人不乏冲昏了头脑妄想一夜暴富的人,小白们一定要想清楚自己的初衷,目的,一定要稳打稳扎,不可操之过急。

这世界上没有免费的午餐,期权交易中要求稳,第一步就是优先保证自己的本金,为自己的资产保值增值,老股民的优势是巨大的,他们沉稳老练,能深思熟虑并且事先能预想到自己的最坏结果能不能承受,一次打击不能消磨他们的意志,而新人如果受到打击,会很容易产生自我否定,如果缺少一定的专业知识,那么更是听风就是雨,往往不会产生什么好的结果。

期权交易本质是金融衍生品产业的发展,对金融市场作出了很大的贡献,他能满足企业的精准定价,灵活避险的需求,市场流动性随之增加,节约了交易成本,让金融市场更加具有弹性和活力,我们所处的市场生机焕发,一切要往好的方面想。

个股期权的根本目的是为了套保对冲,防范风险,但是因为其自带的杠杆属性,成为了很多人用来投机的工具,绝对风险也将放大。如果运用的好,个股期权将是一个很好的套保和风险对冲工具,但是运用的不好,那将会是一场噩梦。

因为,成功的个股期权投资就能够带来很大的利润收益,因此,现在有很多人都开始想要进行全面的个股期权投资。所以,对于想要参与个股期权交易的投资者,如果不能对期权有一个清醒的认识。那么,期权将会成为你的灾难!在这里给想要参与个股期权交易的投资者讲些具有实用性的攻略。

个股期权能提供给投资者们更好的风险保护作用,和放大资金来增加投资者们收益水平。对投资者来讲,只要手里持有期权就一定要提前预防亏损的风险。就算是自己在怎么看好它的未来走势也要注意,所以个股期权就出现了,能让投资者们提前预防未来风险的发生,做到最大可能的规避。

利于资金流动可以让投资者提前注入资金进行建仓。这里举例,看好一支股票,可手里又没有足够的资金,这时就可以选择支付最少的资金做为代价,获取自身几倍的股票。等到以后资金充足在购买回来就行了。

如果投资者在资金充足的情况下,就可以选择使用购买看涨期权的方法把手里多余的资金全部转移到其它高收益的投资理财理产品上去,可以增加自身综合收益水平。

个股期权呈现给投资者的是一种全新的理念,那就是组合套利。投资者能根据自身对不同标的的需求进行交叉组合,达到分散风险的目的。只要你判断准确,那么就能获得更多的收益。

从海外经验来看,个股期权推出后,往往对正股的交易量有一定拉动作用。这是因为期权拥有双向交易、日内回转交易的特点,能够吸引大量投机资金参与,随之也带来了较大的套利机会。同时,对于期权买方,最大损失仅为权利金,而由于杠杆的存在,其获利空间广阔,是投资者套期保值、规避风险的有效工具。

基本策略

买入认购期权

(1)适用情况:预期股票价格会上涨,不确定幅度,但又不希望承担下跌带来的损失。

(2)原理:买入认购期权,获得到期日买入标的证券的权利。

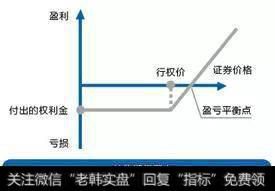

图中可见,当标的证券价格低于行权价时,买方亏损额保持不变,为权利金金额;标的证券价格上涨高于行权价时,买方亏损缩小;标的证券价格继续上涨超出行权价加权利金之和(即盈亏平衡点)时,买方扭亏为盈。

(3)要点:

最大盈利无上限。当标的证券上涨时获得收益。标的证券价格涨得越多,认购期权买方由此可以获得的收益就越大。

最大损失有限。如果标的证券价格下跌,低于行权价格,认购期权买方可以选择不行权,那么最大损失就是其支付的全部权利金。

买入认沽期权

(1)适用情况:预期股票价格会下跌,不确定幅度,但又不希望损失股价上涨带来的收益。

(2)原理:买入认沽期权,获得到期日卖出标的证券的权利。

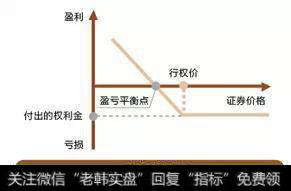

图中可见,标的证券价格高于行权价时,买方亏损额保持不变,为权利金金额;标的证券价格跌至行权价以下时,买方亏损缩小;标的证券价格继续跌至行权价减权利金之差(即盈亏平衡点)以下时,买方实现扭亏为盈。

(3)要点:

当标的证券下跌时获得收益。标的证券价格下跌越多,收益越大,标的证券价格跌到0元时收益达到最大值。最大盈利=行权价格-权利金。

承担有限的损失。如果标的证券价格上涨,高于行权价格,认沽期权买方可以选择不行权,那么最大损失就是其支付的全部权利金。

备兑开仓

(1)适用情况:主要适用于以下两种情况。

a.假设投资者持有某只股票,而该股票的价格前期已有一定升幅,若短期内投资者看淡股价走势,但长期仍然看好,那么投资者可通过卖出虚值认购期权赚取权利金,从而获取额外收益。

b.假设投资者持有某只股票,投资者认为股价会继续上涨,但涨幅不会太大,如果涨幅超过目标价位则会考虑卖出股票,那么投资者可通过卖出行权价格在目标价位以上的虚值认购期权赚取权利金,从而获取额外收益。

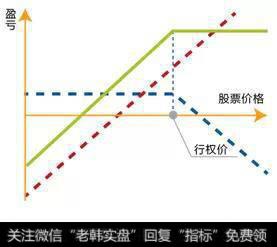

(2)原理:持有足额标的证券的基础上,卖出相应数量的认购期权合约。

图中,备兑开仓组合策略的利润为卖出认购期权的利润减去买入股票并持有至合约到期的利润。当股票价格上涨超出行权价后,由于股票上的收益被期权上的损失全部抵消,组合策略利润将达到最大,并维持不变。

(3)要点:备兑开仓属于“抛补式”期权,也就是说投资者将来交割股票的义务正好可以通过手中持有的股票来履行。相对来讲,备兑开仓是一种比较保守的投资策略,当股票价格向投资者所持有头寸的相反方向运动时,投资者收到的权利金在一定程度上弥补了这一损失。当股票价格向投资者所持有头寸的相同方向运动时,投资者仍可以获得权利金的收益,但收益会受到限制,因为股票上的收益会和期权上的损失部分或全部抵消。

备兑开仓与“购买—持有”策略不同,备兑开仓的投资者要关注行权价格、合约到期日、备兑开仓时点等的选择,理性对待合约标的股价上涨超预期,在预期发生变化时可提前买入相应期权进行平仓。

投资者还应注意,备兑开仓策略不能对冲合约标的证券的价格下行风险。备兑开仓策略改变了投资组合原有的收益状况,可以减少投资者的最大损失,同时,也限制了投资者的最大收益。换句话说,投资者牺牲了合约标的证券的部分收益,以换取确定的权利金收入。

保护性认沽期权

(1)适用情况:采用该策略的投资者通常已持有标的股票,并产生了浮盈,但是担心短期市场向下的风险,因而想为股票中的增益做出保护。

(2)原理:在持有某种证券时,搭配购买以该证券作为合约标的的认沽期权。

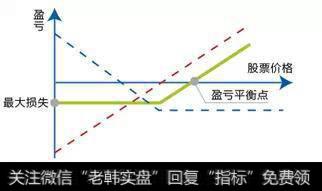

如图所示,保护性认沽期权的最大损失=支付的权利金-行权价格+股票购买价格。有了针对某一股票头寸而买入的保护性认沽期权,在合约到期前,风险是有限的。

保护性认沽期权的盈亏平衡点=股票购买价格+期权权利金。保护性认沽期权对股票出售价格的上限没有封顶。也就是说,在盈亏平衡点之上,投资者可能得到的盈利仍然是无限的。

(3)要点:保护性认沽期权与购买财产保险类似。购买保护性认沽期权能够为克服市场的不稳定性提供所需要的保险,使投资者在购买证券时能得到安全感。该策略实际上比只买股票更为保守。投资者支付权利金(期权的成本),以控制股票头寸上的亏损不会超出一定限度。

认沽期权给买方带来的是权利而不是义务,让买方在到期日可按行权价格出售其持有的标的证券。因此,在付了一笔相对来说较小的保证金(相对该股票的市场价值而言)之后,不管股票下跌得多么剧烈,认沽期权的买方都可以按照约定的行权价出售该股票。只要有与股票头寸匹配的认沽期权在手,投资者的风险就有限。